首页 > 正文

如何降低风险,却不降低投资收益?

2020-07-30 养基司令 养基司令

与凯恩斯同时代齐名的熊彼特,最常被后人引用的经济学主张就是“景气循环”,他有一句名言众所周知:“周期并不像扁桃体那样,是可以单独摘除的东西,而是像心跳一样,是有机体的核心。”的确,我们一生都会经历数次经济的增长、衰退、停滞和危机,没有人可以躲避。不少经济学家前仆后继,希望能够解开经济周期的奥秘,找到经济波动规律,这样就可以提前规避风险。

收益和风险永远就像一对孪生子般如影随形,高收益的背后必然要承担相应的风险。于是,有些成功的投资者发现,既然无法勘破经济周期的奥秘,还不如多想想如何平衡风险和收益的关系,以合适的方式去衡量风险,把风险成本控制在自己可以承受的范围之内。

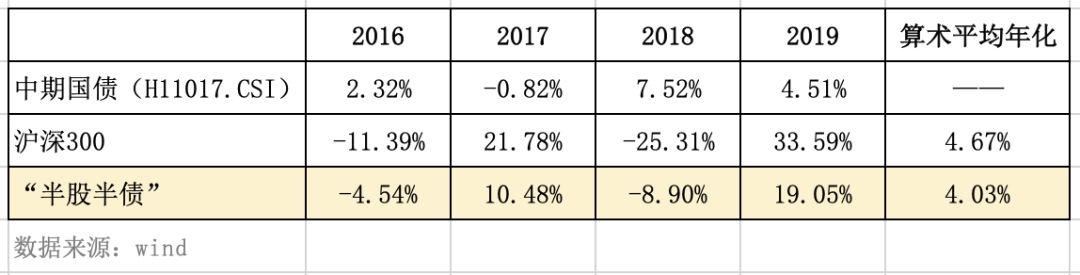

具体到基金投资上,不少成熟的基民逐渐开始接受股债平衡策略,以此来提升收益风险比、平滑资产风险曲线。最常采用的,就是半股半债策略。以最近四年(2016-2019)沪深300和中期国债收益率为例,如果把所有资产ALL IN沪深300,那么算术平均年化收益率为4.67%;但是如果采用半股半债策略,同期平均年化收益率为4.03%。的确,两者收益率相差并不大,但是采用股债平衡策略所承担的风险却降低了一半,资产收益率曲线更加平滑,最大回撤也肯定小得多。

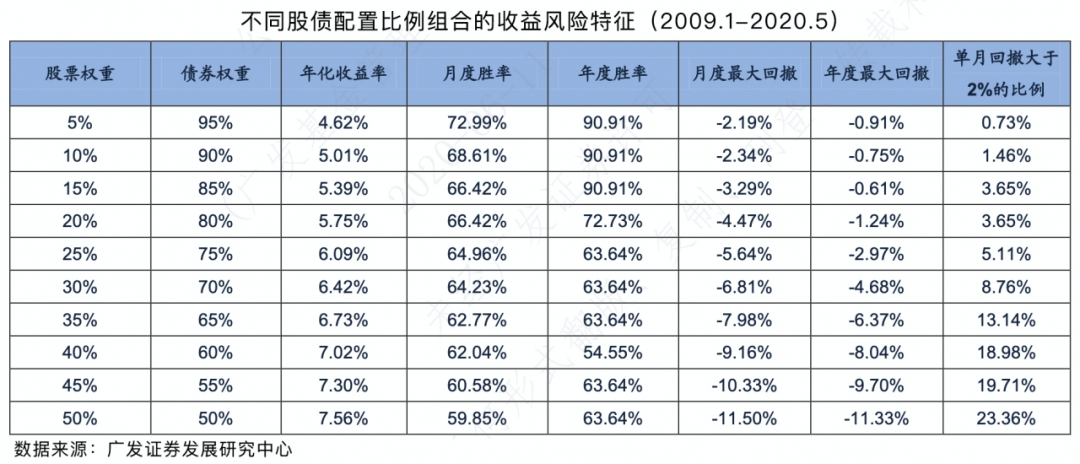

如果最近四年的数据还不足以证明,那么一起来看看广发证券发展研究中心统计的过去十一年(2009年1月-2020年5月)数据。如下图,如果以中证800全收益指数代表股票资产,以中证全债指数代表债券资产,那么不同股债配置比例组合的收益风险特征各不相同。具体来看,股票占比越高,年化收益率虽然有所提升,但是胜率却大幅下滑,最大回撤风险随之大幅增加;反之,债券占比越高,胜率和最大回撤指标表现会更好些,不过年化收益率却随之下滑。

可见,投资中最理想的股债仓位状态应该是:当股市上涨时,股票配置多些;当股市下跌时,债券配置多些。获取的收益差不多,但波动降低背后的秘密,其实就是“股债黄金配比法”!

要做到“黄金配比”,并不意味着股债比例永远一成不变,或者“被动”采用定期股债平衡策略。在股市有机会时,能够及时提升股票仓位,尽量抓住上涨行情;在股市处于震荡调整时,提升债券等固收品种仓位,尽量规避股票资产下跌带来的大幅回撤风险。

对于基民小伙伴来说,想要通过一只基金就能实现上述目标,显然它应该是一只平衡型混合基金,具备回撤控制比股票型和偏股型要好,波动更小、但长期收益并不是很低的特点。想要能够管理好这么一只产品的基金经理,应该要具备多年宏观策略研究经验,自下而上配置能力较强,对周期行业的把握能力突出,同时风险控制要合理。

今天,司令向大家介绍的这位“平衡型价值选手”——广发基金价值投资部基金经理王明旭恰好具备以上特点,由他拟任基金经理的广发稳健优选六个月持有期混合基金(A类:009887 C类:009888)于7月23日起正式发行,能否帮助我们实现降低波动、实现稳健收益的投资梦想呢?

先一起来看看王明旭的投资风格,司令概括为三个方面。

01

宏观策略出身,具有良好大局观

公开资料显示,王明旭入行16年,具有12年投资管理经验,其中有10年为绝对收益投资经验(2年保险资管、8年专户投资),管理过的专户产品类型丰富,包括股票、定增、FOF、分级基金套利、可转债、QFII、股指期货套利等。

多年的宏观策略研究经历,决定了他具有良好的大局观,擅长自上而下把握大类资产配置和行业配置的机会。也意味着他会从宏观和中观的维度进行跟踪和研究,并形成了较强的周期思维,能够敏锐地判断出行业所处的周期位置,较好把握未来的发展趋势和景气度变化。具体到管理的产品,长期的绝对收益经历,使他能够审时度势,及时对组合的风险和收益进行平衡,在市场机遇大于风险时加强进攻,在风险大于机遇时尽量保守。

02

平衡型价值选手,超额收益明显

司令结合他管理的公募产品来讲,大家可能更好理解。目前王明旭独立管理的产品共有2只,分别是广发内需增长和广发价值优势,任职回报与沪深300相比都有明显超额收益。以广发内需增长为例,Choice数据显示,截止7月22日,近一年收益率71.04%(同期沪深300上涨24.67%),最大回撤17.66%,夏普比率0.32,超额收益明显,回撤控制较好。

从持仓风格来看, 2020Q2前十大重仓股依次是华友钴业、贵州茅台、赣锋锂业、立讯精密、中国中免、宁波银行、美的集团、上海机场、招商银行、海容冷链,合计占比仅为41.95%,可以明显看出是平衡型价值风格,行业和个股配置较为均衡。从过去7个季度披露的季报来看,他的组合历史持仓品种比较稳定,偏爱业绩能见度比较高、增长具有持续性、估值合理的行业龙头公司。

粤公网安备 44010402000579号

粤公网安备 44010402000579号