首页 > 正文

【天风非银夏昌盛团队】中国太保中报:营运利润同比+28%大超预期,股息将极具吸引力

2020-08-25 新锐视角看金融 新锐视角看金融

摘要

1、整体:集团归母营运利润同比+28.1%,其中寿险同比+20.7%,非寿险业务同比+58.1%。太保分红主要参考营运利润,股息高增长可期。我们预计营运利润超预期高增长主要由于:1)存量的剩余边际在加速摊销,太保存量保障型产品的摊销存在滞后性(即摊销特点是“前低后高”,2020年开始迎来摊销高峰)。因此,当期nbv增速对营运利润的影响有限,存在较强的滞后性。2)我们预计“营运偏差”改善较大,太保寿险采取全面的精细化管理,赔付和费用方面预计均有好转。

集团上半年归母净利润同比-12.0%,扣非归母净利润同比+24.8%(扣除去年一次性税收返还的影响),Q2同比-1.5%,当季资产端表现亮眼,总投资收益同比+19.8%,其中Q2计提的资产减值准备同比+61.1%至17亿,拉低了其总投资收益。上半年会计估计变更(主要是负债评估的折现率基础曲线变动)减少税前利润42.36亿,主要由国债750日均线下行带来。集团归母净资产较年初增长+10.3%,内含价值较年初增长+8.7%。

2、寿险:上半年NBV同比-24.8%,符合预期,主要由于疫情冲击新单销售。上半年代理人渠道新单保费同比-27.5%;NBV margin同比-2.0pct,但个人业务margin同比+6.8pct至56.5%,预计由年金险销售大幅减少带来。寿险EV较年初+3.8%,增速略低,预计主要由“NBV/期初EV”从5.8%下降至3.7%所致;剩余边际余额较年初+5.3%。

人力方面,上半年代理人量质均承压。月均总人力76.6万,同比-3.8%;月人均首年保费同比-28.9%,但人均长险件数 1.83件,同比18.8%。我们判断主要由于疫情导致线下展业受阻,使得高件均产品销售难度增大,因此件均下滑。月均健康人力和月均绩优人力占比达到 27.0% 和 15.8%,同比分别-11.8pct、-5.3pct,但Q2健康和绩优人力逐月回升。太保坚定推进队伍转型升级,预计下半年开始代理人规模将企稳回升,且产能逐步改善。

另外,太保个人寿险客户 13 个月和25个月的保单继续率分别为86.9%和86.7%,同比-4.8pct和-3.8pct,可能会对营运偏差带来影响,值得关注。

3、财险:保费增长及盈利超预期。太保产险保费收入同比+12.3%,其中Q2同比+14.3%,疫情后实现较好恢复。上半年车险保费同比+4%;公司通过创新产品来助力复工复产,推动非车险保费同比高增长+29.8%,其中健康险、农险、责任险快速增长,同比增速分别为+77.2%、+50.7%、+34.1%。

综合成本率同比-0.3pct至98.3%,其中综合赔付率+0.5pct,综合费用率-0.8pct,费用管控效果良好。分险种来看,太保车险、责任险、企财险的综合成本率在改善,分别同比-0.6pct、-2.7pct、-0.7pct。

4、投资:逆市体现其投资端稳健的配置能力。年化综合投资收益率5.3%,表现优异,同比-0.6pct。年化总投资收益率4.8%,同比持平,上半年计提的资产减值准备大幅增长(同比+88.2%至28亿)拉低了其总投资收益,主要由权益类可供出售金融资产计提减值增多导致;年化净投资收益率4.4%,同比-0.2pct。

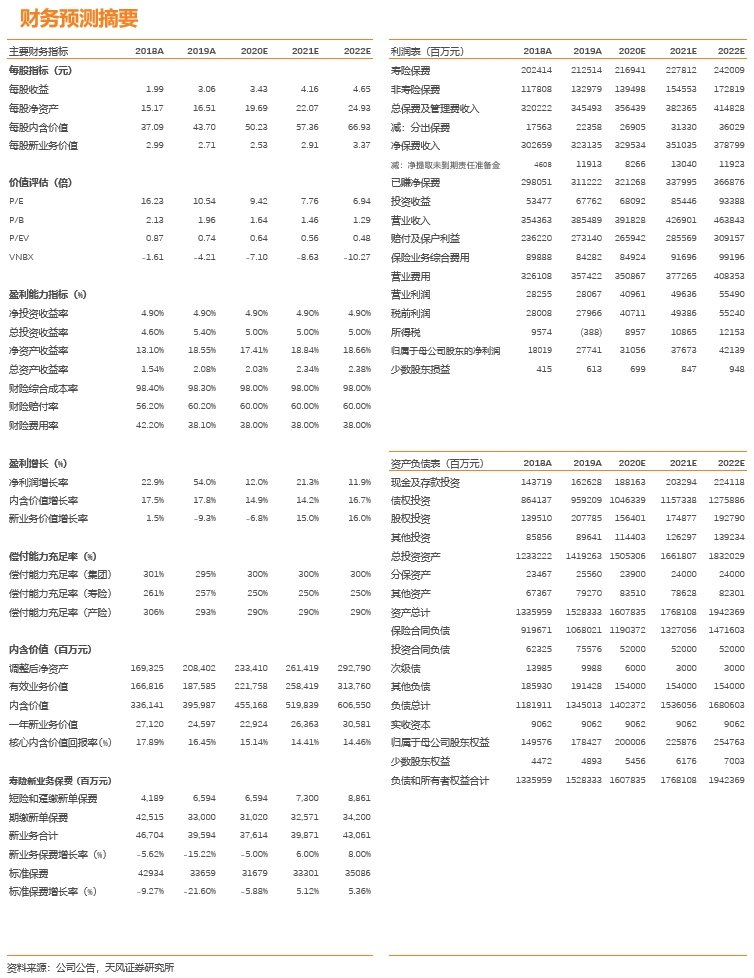

投资建议:太保中报营运利润表现亮眼,股息稳定增长可期,但负债端受疫情影响表现较弱。展望下半年,负债端正逐步改善,长期坚定“队伍升级、服务增值、科技赋能”的2.0转型,预计业绩短期与长期提升的动能兼备。另外,董事会引入新成员有望提升公司治理水平。目前H股股息率高达6.1%,对长线资金的吸引力提升。我们维持前次的盈利预估,预计2020-2022年归母净利润分别为311亿、377亿、421亿,同比+12%、+21%、12%。截至8月21日,公司A股、H股对应2020年PEV估值分别为0.68倍、0.45倍,估值处于历史低位,给予“买入”评级。

风险提示:长端利率下行超预期;代理人增长不达预期;保障型产品销售不达预期

重要申明

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告 《中国太保2020年中报:营运利润同比+28%大超预期,股息将极具吸引力》

对外发布时间 2020年8月24日

报告发布机构 天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师 夏昌盛

SAC 执业证书编号 S1110518110003

天风非银金融团队

夏昌盛,首席分析师。武汉大学金融硕士&爱丁堡大学经济学硕士,曾任职于泰康人寿战略规划部。与各家保险公司、证券公司、信托公司、金融科技公司、商业银行、监管部门保持深入沟通,致力于打造“与产业联系最紧密的卖方团队”,同时服务天风证券研究所“优质资产、资源和资金的整合撮合”的大战略。2017-2018年新财富非银行业第一名团队成员,2019年新财富金融产业第三名、非银行业第四名。

罗钻辉,香港中文大学理学硕士,负责证券行业研究。长期任职于天风证券研究所,深耕证券行业研究,深刻理解各家证券公司的经营特点,并深度参入天风证券的战略规划与重大项目。2019年新财富金融产业第三名、非银行业第四名团队成员。

舒思勤,中南财经政法大学保险学硕士,负责保险行业研究。曾长期任职于平安人寿企划部,具有丰富的保险同业研究经验,对寿险公司策略、渠道、产品均有深入研究,对财产险行业、险资运用、海外保险行业亦有优秀的研究成果。2019年新财富金融产业第三名、非银行业第四名团队成员。

周颖婕,上海财经大学金融学硕士,负责金融科技、保险行业研究。曾任职于东吴非银老牌新财富团队,长期独立研究各金融子行业,研究扎实且深刻。2020年完成的险资配置深度、保险公司负债成本与ROE深度已获市场高度重视。

刘斐然,南开大学金融学硕士,负责金融科技、资产管理与财富管理、大金融比较研究。曾任职于南华基金,长期担任大金融行业分析师,亦有轻工行业的研究经历。具备优秀的买方视角与多行业框架。

粤公网安备 44010402000579号

粤公网安备 44010402000579号