首页 > 正文

紫金转债:并购优势凸显,矿业巨头雏形初现

2020-11-03 固收彬法 固收彬法

【天风研究】 孙彬彬/肖文劲 CFA

转债基本情况分析

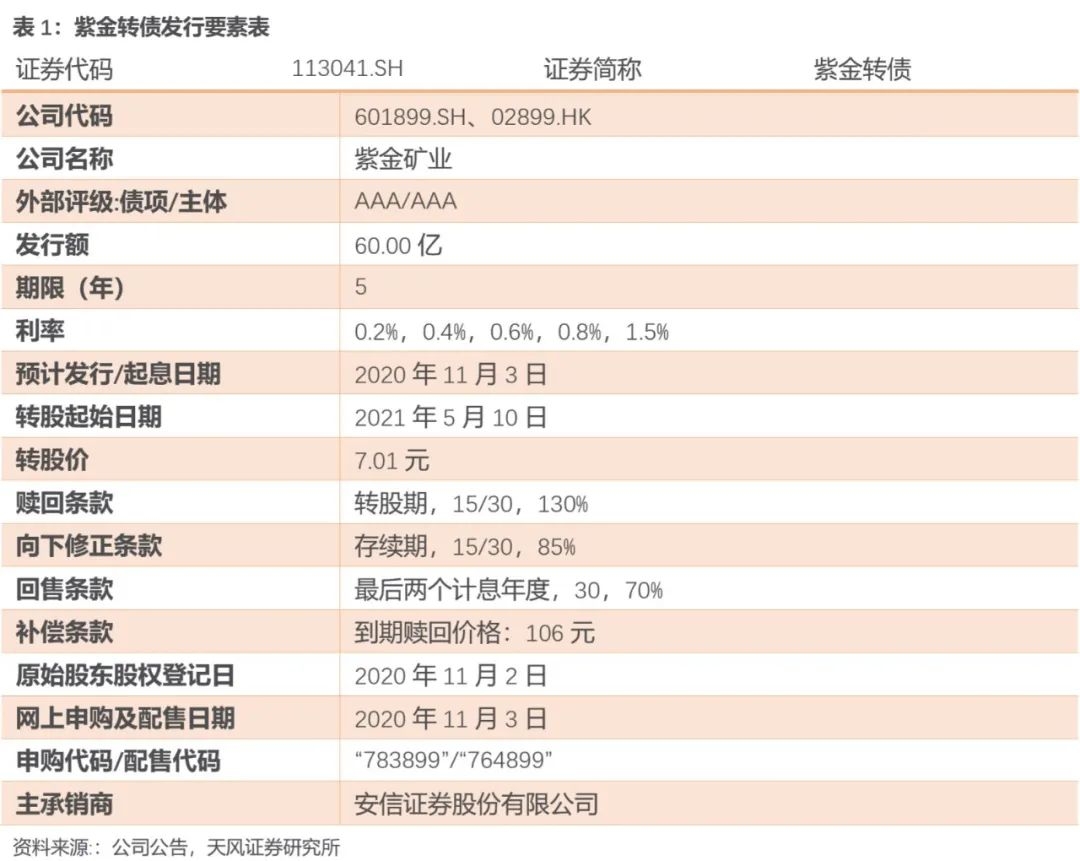

紫金转债发行规模60.00亿元,债项与主体评级为AAA/AAA级;债券转股价格7.01元,转股价值99.71元(截至2020年10月30日收盘);票息为年化利率0.70%,到期补偿利率6%,属于新发行转债较低水平,按5年期AAA中债企业债到期收益率3.98%的贴现率计算,债底为88.99元,纯债价值位于中等水平。其他博弈条款均为市场化条款,若全部转股对其总股本的摊薄压力为3.37%,对流通股本的摊薄压力为4.36%,对现有流通股本造成摊薄压力较小。

中签率分析

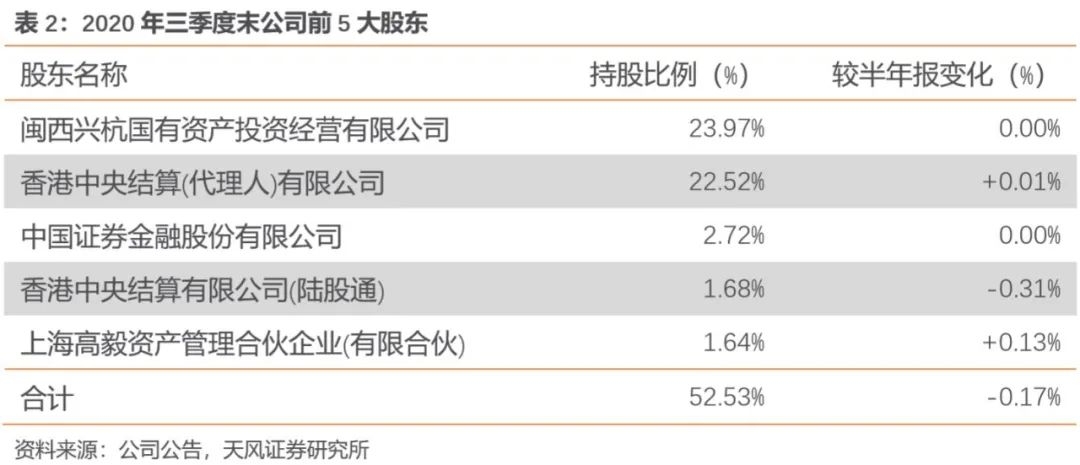

公司前三大股东闽西兴杭国有资产投资经营有限公司、香港中央结算(代理人)有限公司、中国证券金融股份有限公司分别持有占总股本23.97%、22.52%、2.72%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售的规模预计在50%左右。剩余网上申购新债规模为30.00亿元,申购上限为100万,假设网上申购账户数量为300万-350万,预计中签率在0.0857%-0.1000%左右。

申购价值分析

公司所处行业为黄金(申万三级),从估值角度来看,截止到2020年10月30日收盘,公司PE(TTM)为30.32倍,低于同业平均水平,市值1773.87亿元,高于同业平均水平,PB为3.70倍,略高于同业平均水平。截止到10月30日,公司今年以来正股涨幅约为52.29%,截止10月30日,近100周的年化波动率为39.56%,股票弹性较好。风险点:1. 黄金等主要产品价格波动风险;2. 储量及产量未及预期的风险;3. 海外项目所在地政治、政策及相关法律法规变动的风险。

紫金转债规模较大,债底保护中等,平价与面值基本持平,市场或给予23%的溢价,预计上市价格为123元左右,建议积极参与新债申购。

风险提示:违约风险、可转债价格波动甚至低于面值的风险、发行可转债到期不能转股的风险、摊薄每股收益和净资产收益率的风险、本次可转债转股的相关风险、信用评级变化的风险、正股波动风险、上市收益溢价低于预期

紫金转债要素表

紫金转债价值分析

转债基本情况分析

紫金转债发行规模60.00亿元,债项与主体评级为AAA/AAA级;债券转股价格7.01元,转股价值99.71元(截至2020年10月30日收盘);票息为年化利率0.70%,到期补偿利率6%,属于新发行转债较低水平,按5年期AAA中债企业债到期收益率3.98%的贴现率计算,债底为88.99元,纯债价值位于中等水平。其他博弈条款均为市场化条款,若全部转股对其总股本的摊薄压力为3.37%,对流通股本的摊薄压力为4.36%,对现有流通股本造成摊薄压力较小。

中签率分析

公司前三大股东闽西兴杭国有资产投资经营有限公司、香港中央结算(代理人)有限公司、中国证券金融股份有限公司分别持有占总股本23.97%、22.52%、2.72%的股份,控股股东未承诺优先配售,根据现阶段市场打新收益与环境来预测,首日配售的规模预计在50%左右。剩余网上申购新债规模为30.00亿元,申购上限为100万,假设网上申购账户数量为300万-350万,预计中签率在0.0857%-0.1000%左右。

申购价值分析

公司所处行业为黄金(申万三级),从估值角度来看,截止到2020年10月30日收盘,公司PE(TTM)为30.32倍,低于同业平均水平,市值1773.87亿元,高于同业平均水平,PB为3.70倍,略高于同业平均水平。截止到10月30日,公司今年以来正股涨幅约为52.29%,截止10月30日,近100周的年化波动率为39.56%,股票弹性较好。风险点:1. 黄金等主要产品价格波动风险;2. 储量及产量未及预期的风险;3. 海外项目所在地政治、政策及相关法律法规变动的风险。

紫金转债规模较大,债底保护中等,平价与面值基本持平,市场或给予23%的溢价,预计上市价格为123元左右,建议积极参与新债申购。

紫金矿业基本面分析

全球有色金属矿业龙头,资源全球领先

紫金矿业成立于2000年,为全球有色金属矿业龙头。紫金矿业从1993年开发紫金山矿山起步,在2000年9月由闽西兴杭实业有限公司为主发起人,联合新华都实业集团股份有限公司等其他7家发起人,完成股份制改造,设立福建紫金矿业股份有限公司,并于2003年H股上市,2008年A股上市。经过二十五年的发展,紫金矿业已经成长为大型跨国矿业集团,以金、铜、锌等金属矿产资源勘探和开发为主,适度衍生冶炼加工和贸易业务。

公司股权相对集中。持股结构方面,具有国资背景的闽西兴杭国有资产投资经营有限公司持有公司A股23.97%股权,是公司实际控制人。股权相对集中,利于管理决策执行。

公司业绩逐年稳步增长。成立以来,公司营业收入和净利润持续增长,目前公司是国内最大的黄金生产企业之一、国内领先的矿产铜生产企业、国内最大的矿产锌生产商和银、铁等其他金属的重要生产商,位居2020年《福布斯》上榜的中国黄金企业第1位、中国有色金属企业第1位、全球黄金企业第3位、全球有色金属企业第9位。2020年H1公司实现净利润30.91亿元,同比增长38.04%,主要来自矿铜业务增长和矿金板块量价齐升。

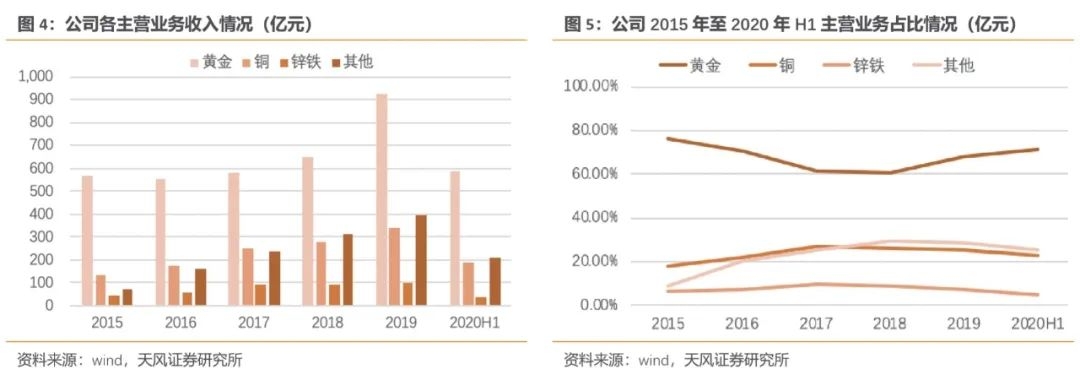

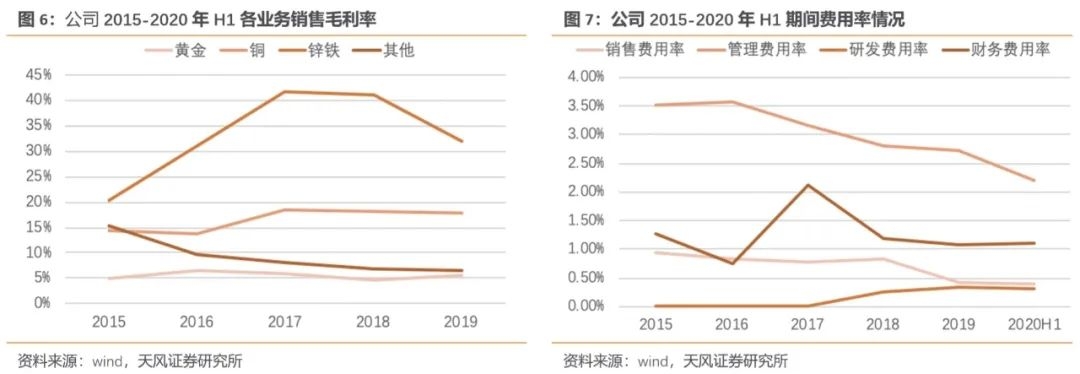

黄金量价齐升助力业绩,矿铜放量保驾护航。2017年以来公司黄金业务比重持续提升:2020H1国际金价均价为1,645美元/盎司,较上年同期上涨26%;沪金平均价格为370元/克,同比上升28%,2020年H1公司合计黄金产量20.24吨,同比上涨5.9%,实现营业收入占比达到57%,毛利35.2亿元,占比近39%。公司铜业务比重仅次于黄金:2020H1伦铜均价为5,500美元/吨,国内市场铜现货平均价为4.45万元/吨,同比小幅下滑7.9%,公司售价因此小幅承压,2020年H1公司合计矿铜产量23.1万吨,同比上涨34.85%,实现营业收入占比达到19%,毛利34.1亿元,占比约37%。公司铜资源以量补价,伴随卡库拉铜矿采选项目、塞尔维亚紫金铜业、Timok铜金矿项目、黑龙江铜山矿采矿项目等持续放量,为公司铜资源效益保驾护航。

总费用率逐年下降,2020年H1三大费用率此消彼长。2020年H1实现经营活动现金净流量约64.75亿元,同比大幅增长47%,主要由于公司矿金、矿铜持续放量,同时黄金业务成本下行带来盈利能力提升。2020年H1三大费用率此消彼长,由于运输费计入营业成本导致销售费用同比下滑3亿元,勘探费用减少带来管理费用小幅下滑1.77%至18.3亿元,由于利息支出增长,带来公司财务费用小幅提升6700万元。公司目前资产负债率在60%左右水平,但伴随海内外多个资源项目逐渐投产,三年有望经营性净现金流有望持续攀升,带来资产负债率的有效改善。

黄金需求平稳、市场潜力较大,铜需求受消费端驱动提升空间开阔

黄金需求将保持平稳,市场潜力较大。2020年前三季度,全国黄金实际消费量548.09吨,与2019年同期相比下降28.66%。从具体需求分类看:黄金首饰是黄金的主要消费领域,2020年前三季度消费量343.08吨,同比下降34.43%;金条及金币142.52吨,同比下降14.07%;工业及其他用金62.49吨,同比下降21.11%。随着下半年国内经济持续稳定恢复及婚庆市场的快速复苏,黄金消费明显回暖,三季度黄金消费量实现环比增长28.71%。其中,三季度金条金币销量环比增长66.73%,主要是由于金价的大幅波动和宽松的货币政策引发了投资者对黄金的关注。2014-2019年全国黄金实际消费量复合增速2.51%,作为黄金消费第一大国,基于巨大的人口基数、较快的经济增速和传统的黄金消费习惯,预计未来国内黄金需求将继续保持平稳。

黄金龙头企业积极海外布局,加大勘测和储备力度。黄金是不可再生资源,资源储备决定了生产企业的发展潜力和空间。根据美国地质调查局的统计,全球黄金查明资源储量约为10万吨,其中基础储量约为5万吨,占已查明资源储量的约50%。中国已查明的资源储量虽在不断增加,但可供经济开采的基础储量尚不多,约只占已查明资源储量的16%。中国黄金龙头企业正在不断加大地质勘探和资源储备力度,积极开展海外优质矿山的并购,增加总体资源储量,降低成本,提高效益:山东黄金积极布局海外金矿,20年公告拟收购加拿大金矿公司TMAC和澳大利亚CardinalResources;紫金矿业推进海外哥伦比亚武里蒂卡金矿、Timok铜金矿等项目;赤峰黄金2018年收购AlbumInvestment 持有的MMGLaos的全部已发行股份,通过MMGLaos间接持有Sepon铜金矿90%的权益。

黄金行业集中度较高,产业格局逐渐形成。根据中国黄金协会统计,2020年前三季度,中国黄金、山东黄金、紫金矿业、山东招金等大型黄金企业(集团)实现矿产金产量108.03吨,占全国比重达49.22%,比去年同期提高了约2%,以大型黄金龙头企业为主导、有序竞争、合作发展的黄金产业格局正在形成。

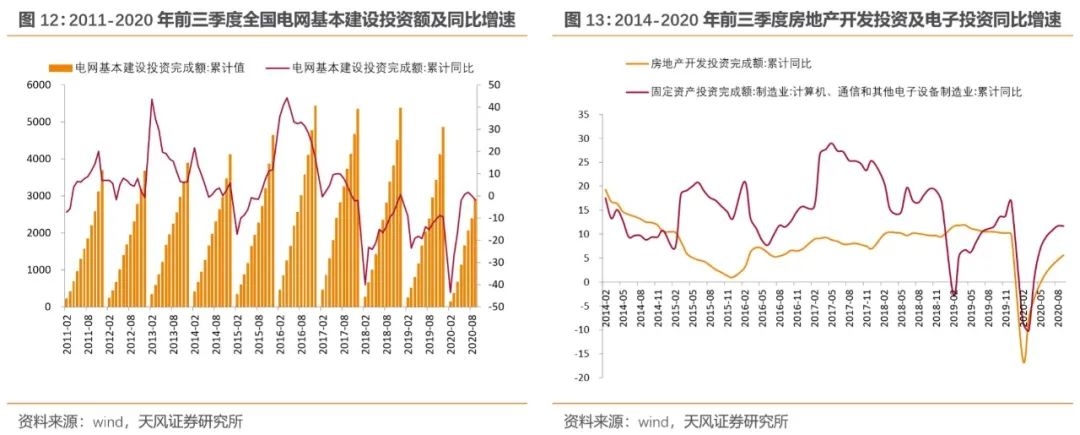

铜产量增长迅速,同时受房地产、空调制冷、通信电子等下游产业驱动,铜的市场需求不断增加。供给端来看,近几年全球经济的逐步复苏和我国经济的较快发展带动了全球铜行业的发展,2011-2019年,中国铜材产量由1110.6万吨增长至2017.2万吨,复合增长率为7.75%。需求端来看,中国是铜的第一大消费国,房地产、家电和电力等铜的下游产业的增长带动铜消费量增长。具体来看,空调、冰箱、冷柜等空调制冷需求维持增长,其中2017-2019年空调、冷柜产量复合增速均达到10%,2020年下半年以来,因疫情影响的空调制冷需求明显回暖;电子、建筑固定资产投资保持较高增速,2017-2019年计算机、通信和其他电子设备制造业固定资产投资完成额复合年增长率为17.49%,房地产开发投资完成额复合年增长率为6.81%。

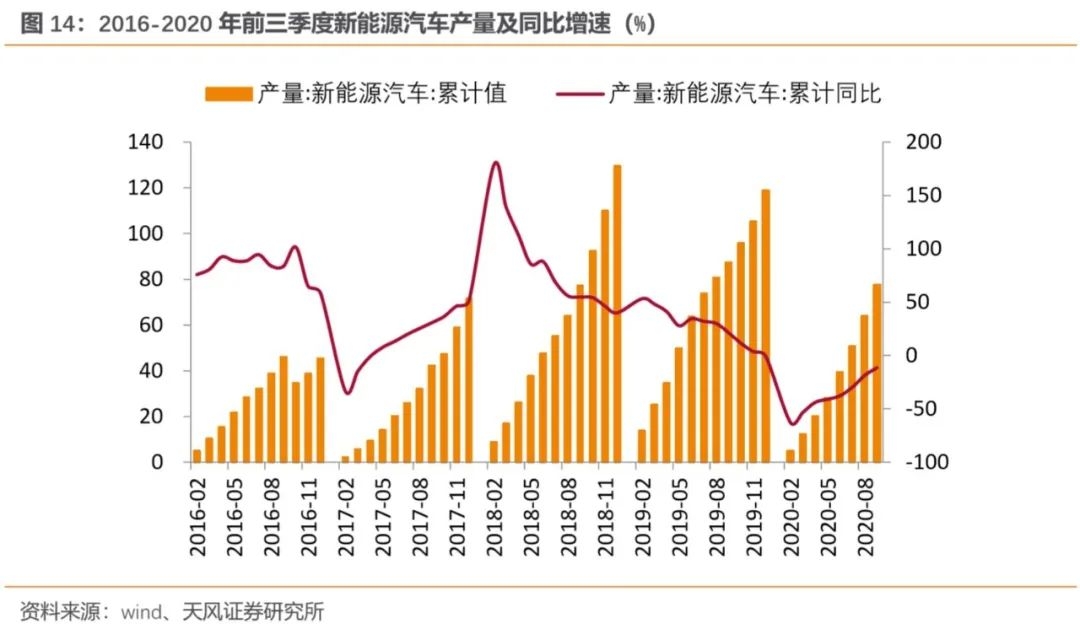

新能源汽车高速发展有望对铜需求提供新的增长点。铜是新能源汽车的重要原材料,新能源汽车的电机、电池及充电桩均需要用铜。在补贴政策、牌照优惠等政策支持下,新能源汽车产业高速发展,2016-2019年全国新能源汽车产量年复合增速为37.78%,2021年国家将实施新版“双积分”政策,新能源汽车产量将进一步增长,从而带动铜需求增长。

公司受益于团队专业及管理机制高效,海外项目优势凸显

并购优势显著,团队专业及管理机制高效。公司始终坚持资源优先战略,在并购和勘查上大有作为,2017年公司收购华友钴业持有的姆索诺伊公司21%股权,获得刚果(金)科卢韦奇铜矿项目,该铜矿已于2017年投产,一期项目6万吨已经达产;2018-2019年分被收购RTB-Bor63%和Nevsun100%股权,预计完全达产后分别带来铜、锌产量大幅增长。紫金矿业从紫金山矿业到全球化多品种经营战略初具雏形,充分受益于专业的矿业开发甄别团队、高效的管理机制,新任管理层来自主力海外矿山项目,有望不断延续海外项目优势,在全球资源布局中持续发力。

资源、运营、融资优势有望持续,矿业巨头雏形初现。2020年是公司“项目建设年”,哥伦比亚武里蒂卡金矿、黑龙江紫金铜业等基本建成投产,卡库拉铜矿、塞尔维亚紫金铜业、Timok铜金矿、黑龙江铜山矿采矿、陇南紫金改扩建项目超预期推进。并购成长逐渐进入收获期,在多样化融资支持和项目运营管理优势不断凸显下,资源优势有望不断转为经济效益,向全球领先的矿业巨头迈进。

募投项目分析

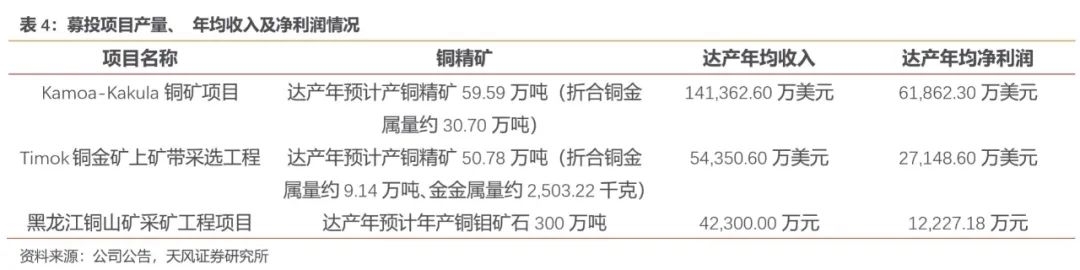

本次公开发行可转债募集资金额为60.00亿元,拟用于卡莫阿Kamoa-Kakula铜矿项目、Timok铜金矿上矿带采选工程、黑龙江铜山矿采矿工程项目。

Kamoa-Kakula铜矿项目彰显公司资源识别能力,有力扩大公司铜矿产量。刚果(金)卡莫阿铜矿平均品位2.53%,其中有700多万吨矿石铜金属品位高于7%,为全球第四大高品位铜矿。项目采用地下开采方式,矿山总服务年限为20年(不含基建期),其中可达到设计规模的年限为14年,项目建成达产年处理矿石量600万吨,预计达产年平均产铜精矿59.59万吨,折合铜金属量约30.70万吨。

Timok铜金矿上下矿带有望实现协同开发,远期有望不断爬坡。公司100%持有Timok铜金矿上、下带矿权益。项目采用地下开采方式,矿山服务年限为11年。项目建成达产后年处理矿石量330万吨,投产后预计年产铜精矿50.78万吨,折合铜金属量约9.14万吨、金金属量约2,503.22千克。

黑龙江铜山矿处理矿石可与多宝山协同作用,有望降低后续采选成本。铜山项目产品方案为原石硫化矿,黑龙江铜山矿业自有生产系统为处理氧化矿设立,处理硫化矿铜回收量仅57.5%,故为提高回收率公司计划利用多宝山铜矿选厂处理采出矿石,不再单独建设选厂、排土场和尾矿库,有望优化采选成本。项目总铜矿石量5,877.18万吨,铜金属量32.98万吨,平均品位0.56%;钼金属量8,636.70吨,平均品位0.015%。根据铜山可行性研究报告,本募投项目建成投产后,达产年平均可实现销售收入42,300.00万元,年均创造税后净利润12,227.18万元。

经营方面,本次募集资金均投向公司主营铜矿业务,有利于提高公司主营业务盈利能力、抗风险能力和可持续发展能力;财务方面,本次募集资金有利于增加新的利润增长点,扩大净资产规模,进一步降低资产负债率,提高公司防范财务风险和间接融资的能力,有利于公司未来经营规模的扩大及利润水平的增长,优化财务状况。

粤公网安备 44010402000579号

粤公网安备 44010402000579号