首页 > 正文

转债市场目前估值与去年年底有何不同?

2020-11-30 固收彬法 固收彬法

【天风研究】 孙彬彬/肖文劲 CFA

未来策略展望:

相较去年年底,目前转债市场流通余额从2019年年底的4053亿,提升到本周五收盘时的5481亿。截至本周五,年内完成赎回与公告赎回的转债为70只,在多数转债强赎退市的背景下,剔除极值后的转债流通个数仍从214只提升到316只,几乎每个行业都有数目上的提升。

从各行业数据来看,相比2019年年底,目前多数行业转债整体呈现较强股性。2019年年底仅7个行业转债平价在105元以上,平价最高的银行转债均值仅为114元。而截至本周五收盘,26个涉及行业中有16个行业平价超过105元,并有7个行业平价超过120元。目前多数行业的转债较去年年底而言,基本难以提供较好的债底保护,转债投资“股权化”特征显著,在投资决策中对于转债个券精选的权重显著提高。

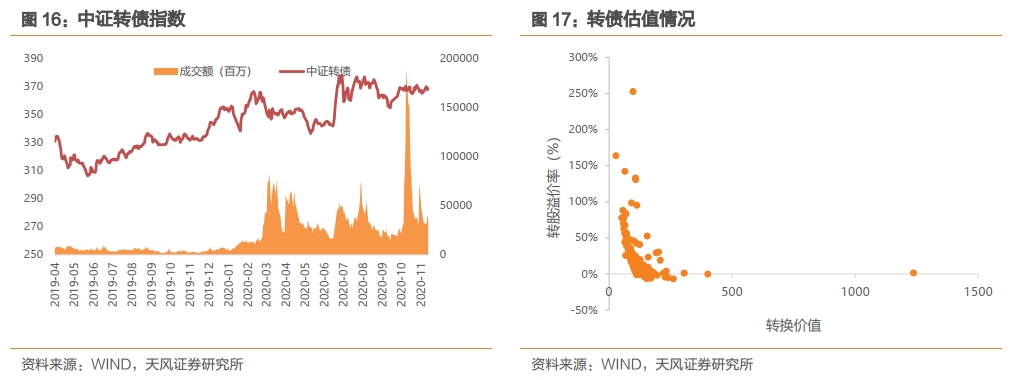

从转债市场整体估值方面来看,截至本周五收盘,剔除极值后的转债价格均值为133元,剔除银行与可交债后流通额加权均值(以下简称加权均值)为121元,较去年年底分别提升16、7元;转股溢价率为19.02%,加权均值为20.15%,与去年年底数据接近。虽然目前转债市场与2019年年底估值较为接近,但结构上却显著出现分化,中高价位转债的估值指标多数出现显著提升。

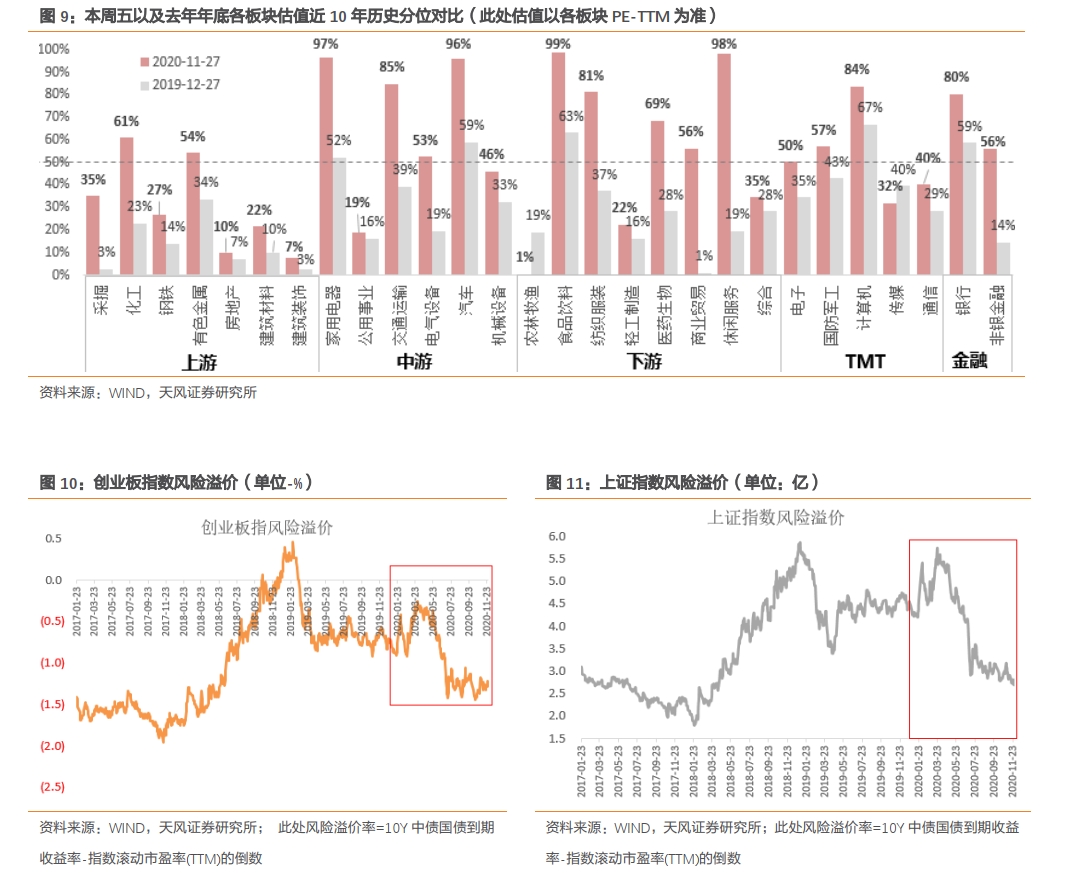

从正股各板块估值和风险溢价水平来看,目前多数行业近十年历史估值分位较去年年底出现显著提升,但各板块估值分化较为明显。结合目前两大指数风险溢价水平较去年年底显著下滑(见文中图10、图11)的因素,我们认为目前权益市场的配置价值依然较好,前期低估值、业绩稳、且有潜在催化因素存在的板块仍然值得关注。

整体而言,在目前市场风险偏好并不高、顺周期行业存在复苏预期的情况下,目前整体仓位仍然建议偏向积极,但前期高价策略胜率可能有所下滑,建议提升对于“双低”板块标的的挖掘,同时短期内对于处于优秀赛道、业绩超预期概率高的个股的精选同样重要。具体投资建议如下:相关转债推荐:龙大、多伦、中金、瀚蓝、安20、中天、齐翔、大参;新券关注:立讯。

风险提示:权益市场下跌、新冠疫情蔓延导致全球股市下跌、相关公司基本面显著恶化、转债市场资金大幅流出

可转债市场点评

本周万得全A指数再次冲高未果,今年高价与低评级转债胜率较为明显

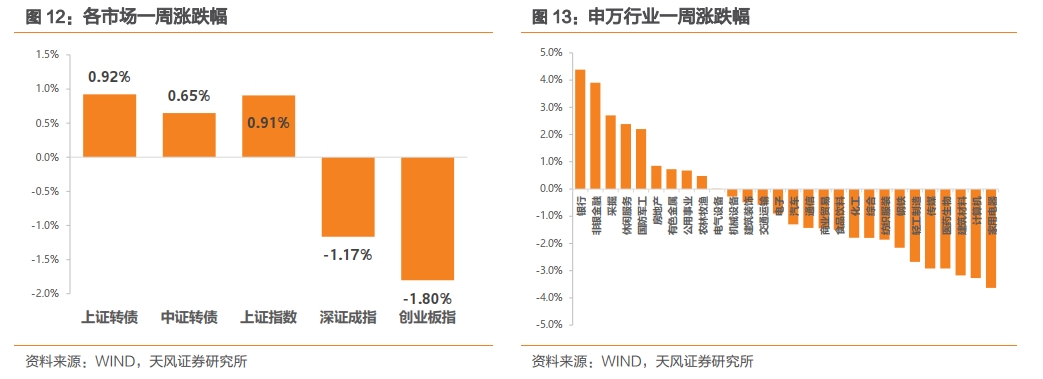

本周前期低估值蓝筹板块继续上攻,其中银行、非银、采掘板块分别上涨4.38%、3.91%、2.9%,带动上证指数上行0.91%至3408点,而创业板则下滑1.80%。中证转债指数同样在低估值蓝筹板块带动下,提升0.65%至368点。万得全A指数本周又一次尝试上攻7月中旬的年度高位5431点,目前仍然维持震荡趋势。我们在上周周报中通过对比7月中旬与近期各行业转债相关数据指出,在将近4个月的震荡行情中,前期估值低位的传统行业出现一定程度的估值提升。在不考虑部分高估值行业重点转债(比如歌尔转2)的明星效应下,可以看到多数前期低估值板块的确在此次震荡区间中取得了较好均值涨幅。我们认为如果后续指数或难以突破前期高位,从而维持震荡趋势,那么在8月之前的几波涨幅区间里的高估值策略或难以持续占优。

今年转债市场占优策略的特征非常显著,在高成长板块的带动下,高价位、强股性标的往往具有较优涨幅,此外低评级标的同样表现亮眼。

首先,我们在上周周报中通过对今年4波主要涨幅中的四种策略进行简单回测(以转股与纯债溢价率两大维度划分)可以发现。在四波涨幅中,“债高股低”(往往是价格远离债底,转股溢价率较低的高价格标的)3次涨幅中为最优策略,1次为次优策略,而纯债和转股溢价率“双低”通常表现较差。

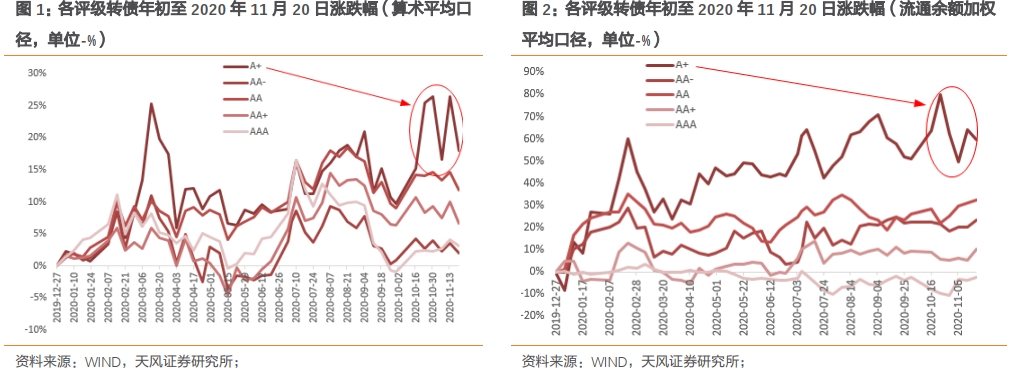

其次,在不同评级转债的年内涨跌幅方面,若取算术平均口径,年初至今A+,AA,AA+转债涨幅位于前三位,分别取得18.0%、11.8%、6.6%的涨幅;若取加权平均口径(流通余额),年初至今A+,AA,AA-转债涨幅位于前三位,分别取得59.72%、32.65%、23.37%的涨幅,涨幅显著高于算术平均口径,AA+涨幅下滑至涨幅第四位,为10.22%,AAA则下跌2.25%。低评级转债的快速上涨一方面由于多数高成长标的的评级相对银行等蓝筹板块而言并不高,另一方面也由于部分低评级转债规模相对较小,更易被炒作资金带动。目前站在年底时间点,多数机构对于目前转债市场整体情况与年初的对比较为关注,下文我们会对部分与转债市场相关的核心数据进行简要对比。

那么目前转债市场估值状态和年初有何不同?

相较去年年底,目前转债市场流通余额从2019年年底的4053亿,提升到本周五收盘时的5481亿。截至本周五,年内完成赎回与公告赎回的转债为70只,在多数转债强赎退市的背景下,剔除极值后的转债流通个数仍从214只提升到316只,几乎每个行业都有数目上的提升。

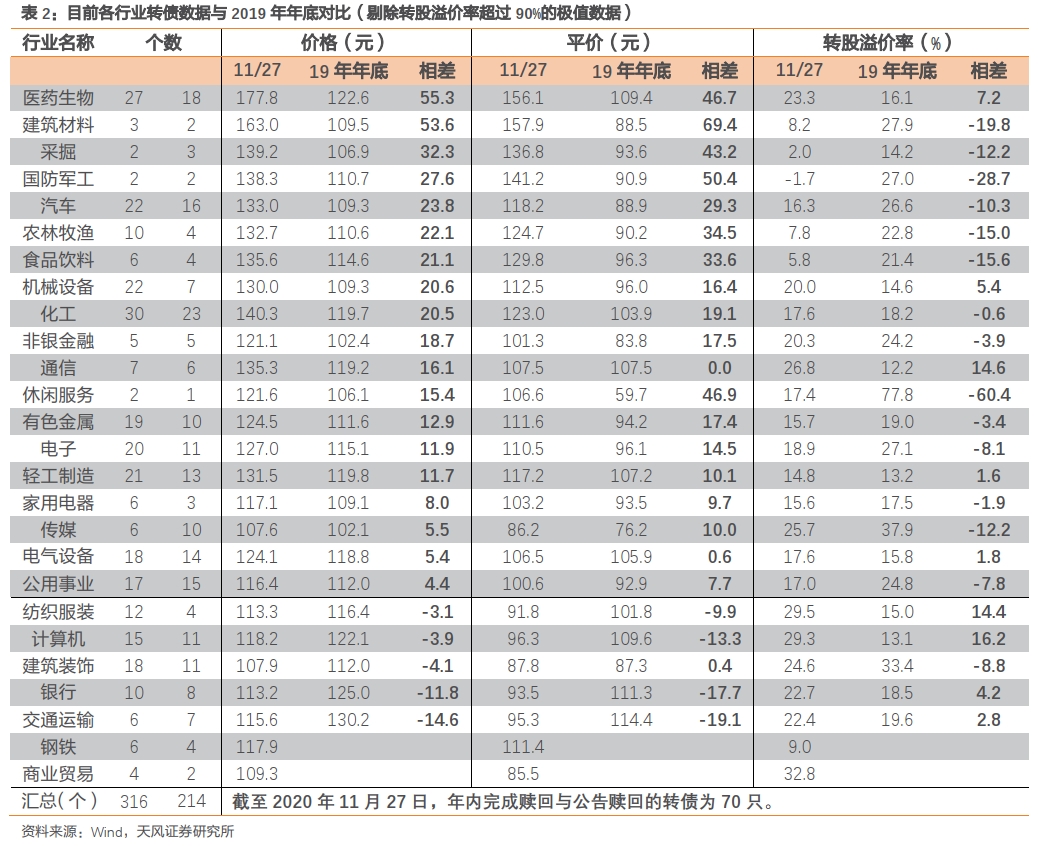

从各行业数据来看,相比2019年年底,目前多数行业整体呈现较强股性。2019年年底仅交通运输、银行、计算机、医药生物、通信、轻工制造、电气设备7个行业转债平价在105元以上,平价最高的银行转债均值仅为114元。而截至本周五收盘,26个涉及行业中有16个行业平价超过105元,并有医药生物、食品饮料、农林牧渔、化工等7个行业平价超过120元。在多数行业的快速上涨中,有15个行业出现转股溢价率不同程度的压缩。综合来看,目前多数行业的转债较去年年底而言,基本难以提供较好的债底保护,转债投资“股权化”特征显著,在投资决策中对于转债个券精选的权重显著提高。

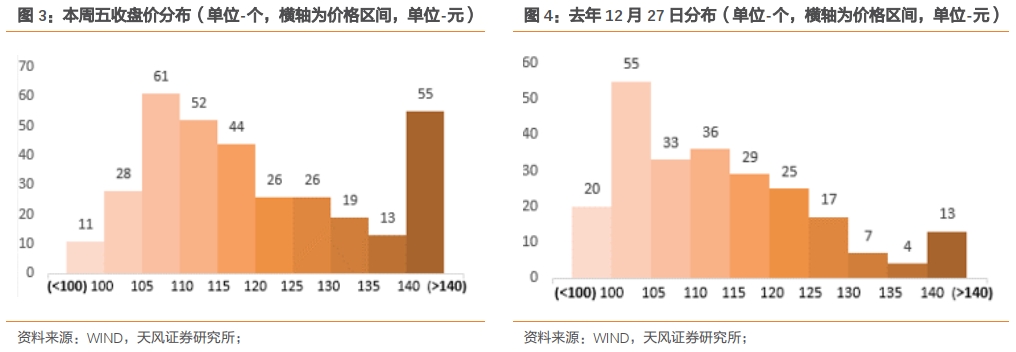

从转债市场整体估值方面来看,此处我们以转股溢价率(不同口径的均值)与隐含波动率(中位数)为主要指标,简要对比目前转债市场估值水平和去年年底差异,从中可以看出相比去年年底,转债市场整体均值显著提升,但估值水平并无显著变化。此处需要注意的是,目前转债市场在流通标的价格的分布与去年年底已经出现显著区别,部分低价区间转债的估值数据参考较为有限。

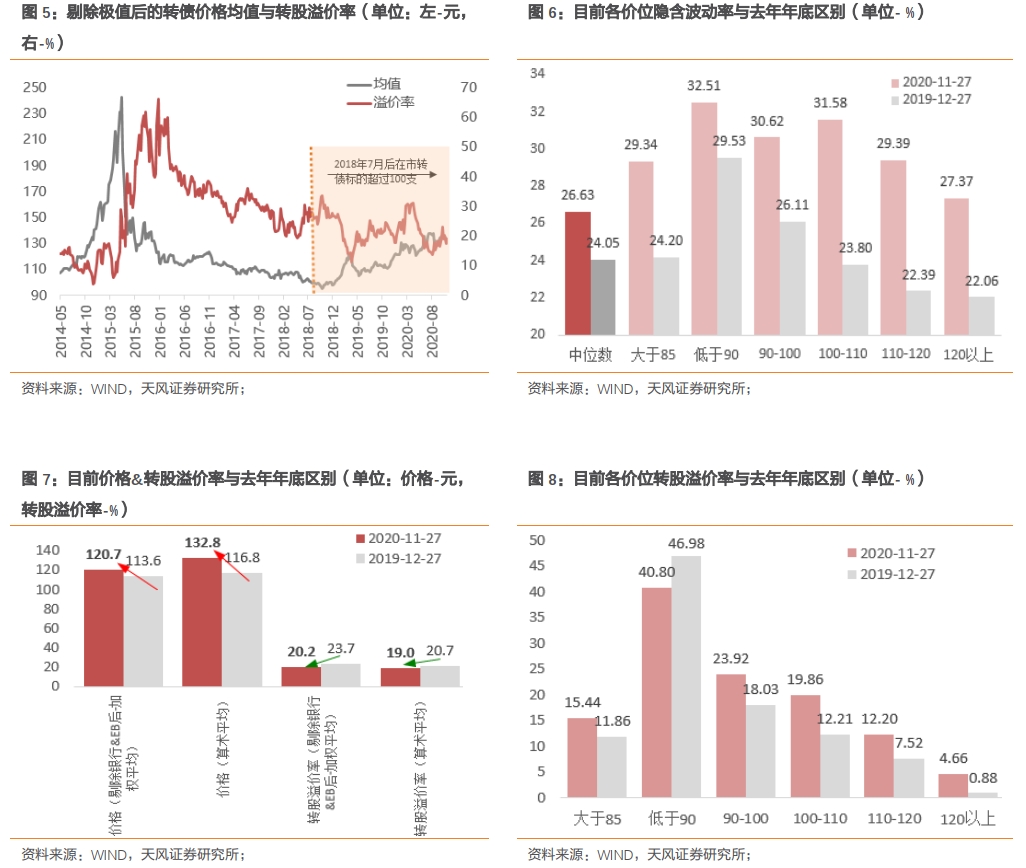

截至本周五收盘,剔除极值后的转债价格均值为133元,剔除银行与可交债后流通额加权均值(以下简称加权均值)为121元,较去年年底分别提升16、7元;转股溢价率为19.02%,加权均值为20.15%,与去年年底数据接近。隐含波动率中位方面,截至本周五收盘为26.63%,较去年年底提升2.59个百分点。如果考虑各价位隐含波动率均值的话,各价格区间较去年年底则有显著提升,其中价格在100元以上的各价位区间转债隐含波动率均值提升均超过5个百分点。同样,结合下图图8各价位区间转债转股溢价率变化来看,90元以上各区间转债转股溢价率提升情况均较为显著,90-100元、100-110元、110-120元、120以上转股溢价率均值分别提升5.9、7.65、4.68、3.78个百分点。

因此从转股溢价率与隐含波动率整体数值来看,虽然目前转债市场与2019年年底估值较为接近,但结构上却显著出现分化,中高价位转债的估值指标多数出现显著提升。

从正股各板块估值以及风险溢价情况来看,目前多数行业近十年历史估值分位较去年年底出现显著提升,但从各主要指数风险溢价水平的角度来看,目前权益市场的配置价值仍然较好。

截至本周五收盘,28个申万一级口径行业板块中共16个板块估值近十年历史分位位于50%(PE-TTM口径),其中家用电器、交通运输、汽车、食品饮料、纺织服装、休闲服务、计算机、银行等行业估值历史分位超过80%。而去年年底仅5个行业估值近十年历史分位超过50%。值得注意的是,目前虽然目前多数板块估值所处历史分位叫较高,但低于50%的12个板块中,仅机械设备、通信两个行业估值历史分位高于40%,多数行业估值历史分位处于极低位置,比如建筑装饰(7%)、农林牧渔(0.54%)等等。因此目前虽然市场估值整体较去年年底显著提升,但各板块估值分化较为明显。结合两大指数目前风险溢价水平较去年年底显著下滑(见图10、图11)的因素,我们认为目前权益市场的配置价值依然较好,前期低估值、业绩稳、且有潜在催化因素存在的板块仍然值得关注。

整体而言,在目前市场风险偏好并不高、顺周期行业存在复苏预期的情况下,目前整体仓位仍然建议偏向积极,但前期高价策略胜率可能有所下滑,建议提升对于“双低”板块标的的挖掘,同时短期内对于处于优秀赛道、业绩超预期概率高的个股的精选同样重要。具体投资建议如下:相关转债推荐:龙大、多伦、中金、瀚蓝、安20、中天、齐翔、大参;新券关注:立讯

市场一周走势

截至周五收盘,上证指数报收3408.31点,一周上涨0.91%。创业板指数报收2618.99点,一周下跌1.80%。从股市的行业表现情况来看,多数板块下跌,本周银行、非银、采掘等板块涨幅居前,家电、计算机、建筑等板块有些许回调。

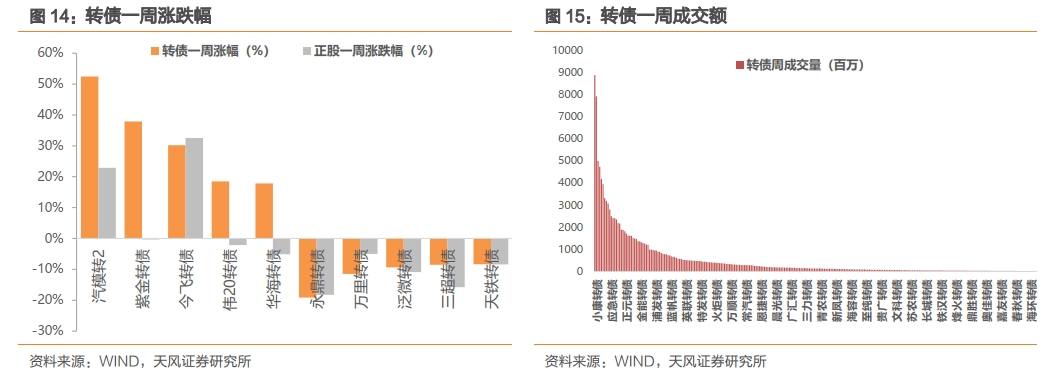

本周伟20转债、威派转债和紫金转债上市。从个券表现情况来看152只转债市价上涨,涨幅前五的个券有汽模转2(52.48%)、今飞转债(30.18%)、华海转债(17.84%)、贝斯转债(17.31%)、永兴转债(16.18%),跌幅前五的个券包括永鼎转债(-19.15%)、万里转债(-11.46%)、泛微转债(-9.33%)、三超转债(-8.52%)、天铁转债(-8.37%)。从相对估值角度来看,228只个券溢价率上涨,其中贝斯转债(30.72%)、汽模转2(27.29%)、华海转债(26.51%)、迪森转债(15.51%)、家悦转债(13.57%)为估值上升的前五位。

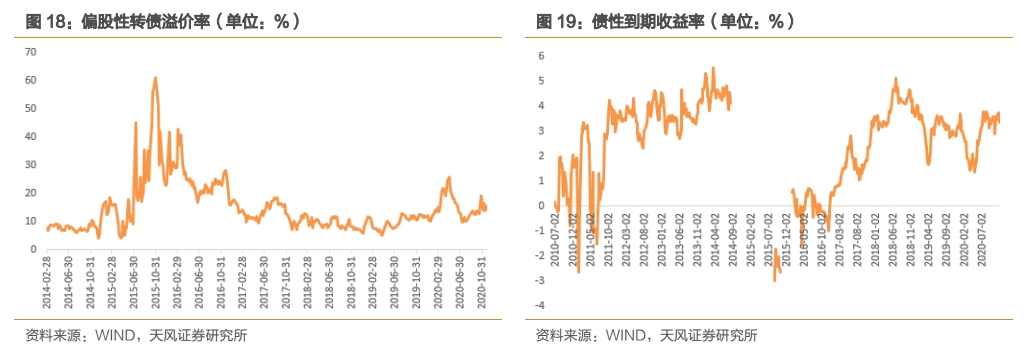

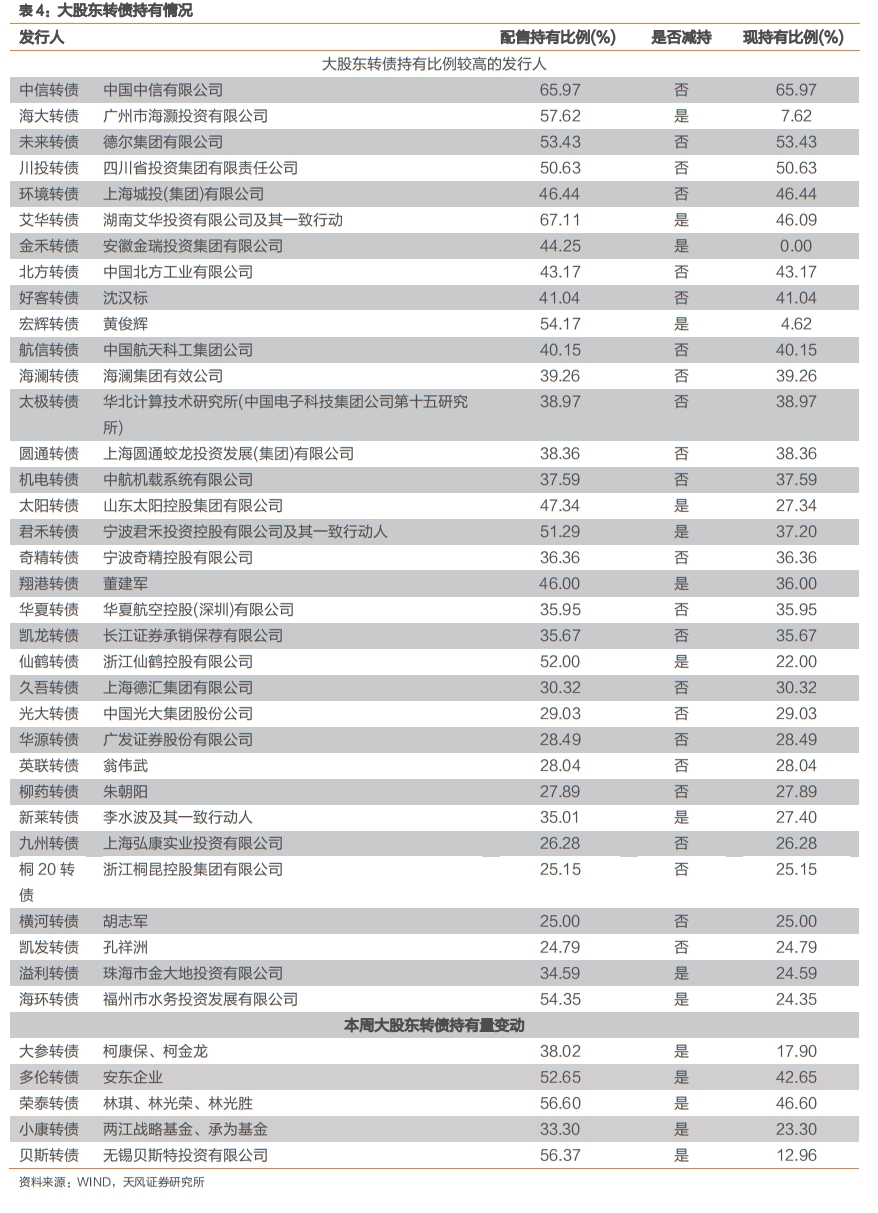

本周估值变动情况,本周偏股性转债转股溢价率下降2.83个百分点到13.66%,偏债性到期收益率上行0.97个百分点至3.74%。本周估值变动情况,本周偏股性转债转股溢价率上升1.78个百分点到15.44%,偏债性到期收益率下行0.39个百分点至3.35%。

本周各评级可转债按回售收益率排行的情况如下:

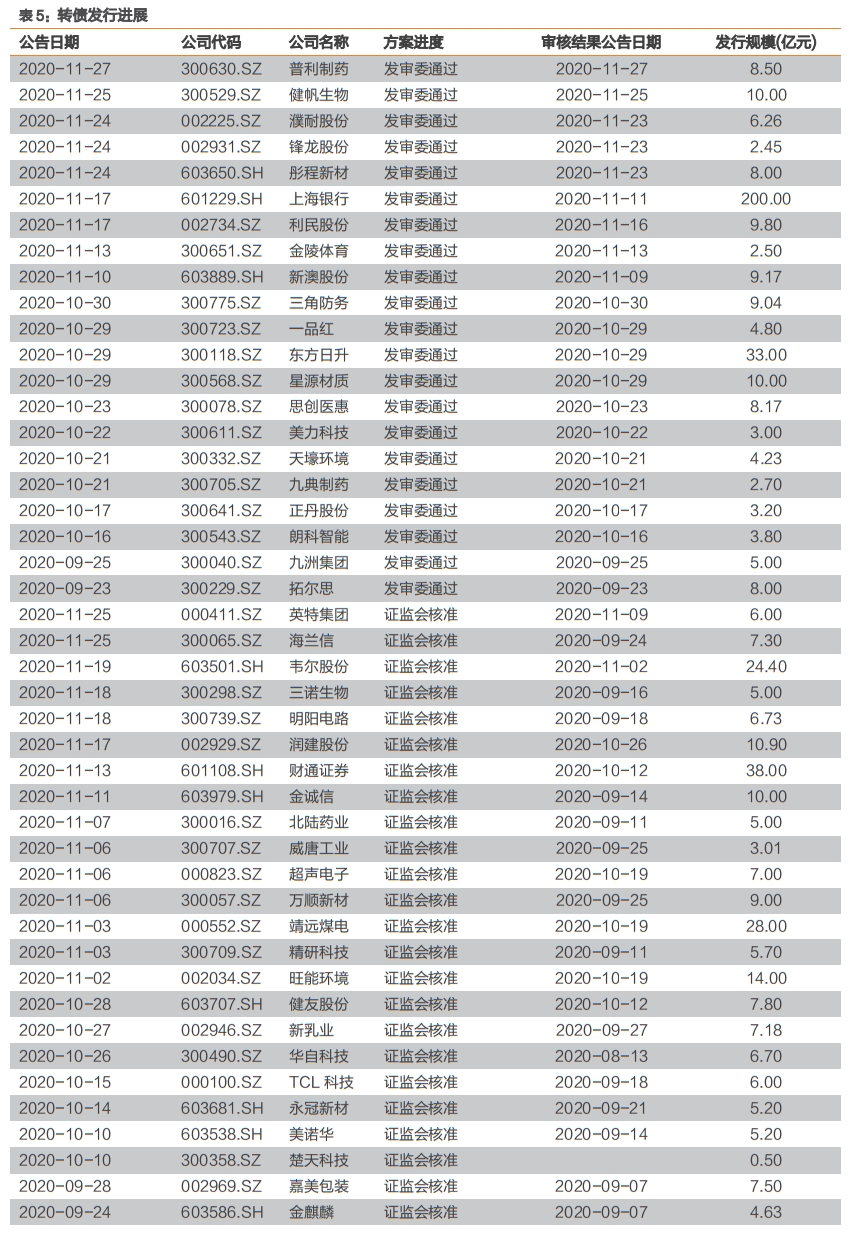

重要股东减持情况

本周发布转债减持公告的公司:大参林、多伦科技、荣泰健康、小康股份、贝斯特。

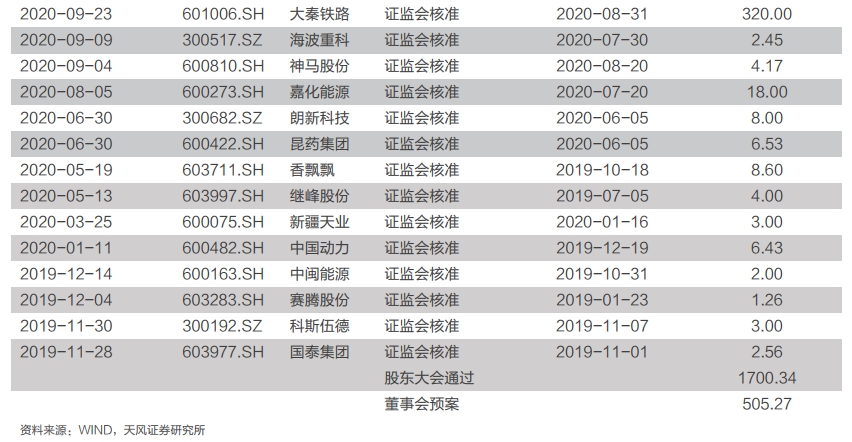

转债发行进展

一级市场审批节奏持续加快。飞凯转债(8.25,单位亿元,下同)、运达转债(5.77)、福20转债(17.00)、祥鑫转债(6.47)和灵康转债(5.25)公告发行;豪美新材(8.24)、江山欧派(6.00)公布预案;诚意药业(3.00)、海正药业(18.15)、银轮股份(7.00)、卫宁健康(9.70)、惠城环保(3.20)预案获得股东大会通过;普利制药(8.50)、健帆生物(10.00)、濮耐股份(6.26)、锋龙股份(2.45)、彤程新材(8.00)获得发审委审核通过;英特集团(6.00)、海兰信(7.30)获得证监会核准批复。

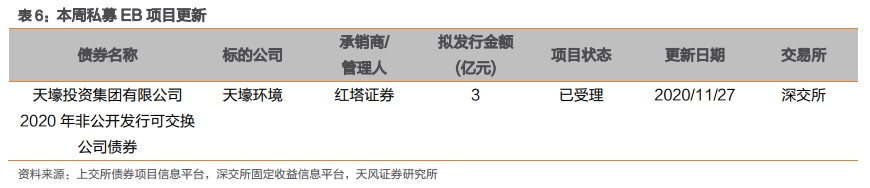

私募EB项目更新

本周私募EB项目进度更新如下表所示:

风险提示

权益市场下跌、新冠疫情蔓延导致全球股市下跌、相关公司基本面显著恶化、转债市场资金大幅流出

粤公网安备 44010402000579号

粤公网安备 44010402000579号