首页 > 正文

我们模拟了1万条价格路径揭秘雪球产品收益与风险

2021-05-05 华工量化投资 华工量化投资

by 大于老师

今年节后股市经历了一波较大幅度的调整,雪球产品又火起来了。那么,什么是雪球?雪球产品最终的收益会怎样?雪球产品有没有风险?

为了更好的回答这些问题,我们以某个雪球产品为例,模拟了雪球标的股票未来1万条股价路径情况,计算得到了各种价格路径下雪球产品的最终收益。通过这些模拟结果的分析,揭秘雪球产品的收益和风险。

☆

1 什么是雪球产品?

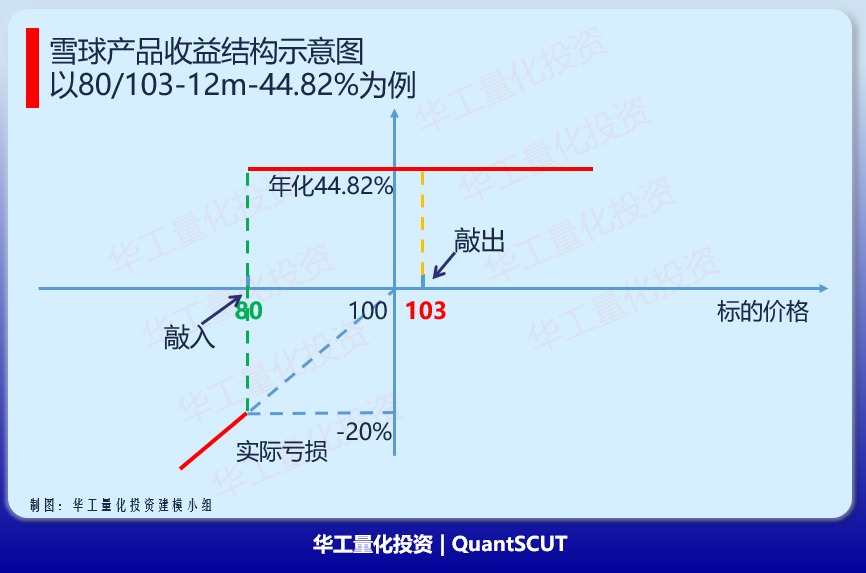

雪球产品常见的报价如下图所示。一个雪球产品,涉及到的产品要素包括:标的、敲入价格、敲出价格、合约期限、合约券息(年化票息)。

举个例子,以阳光电源为标的的雪球产品,80/103 12m 报价为44.82%,具体含义是:以报价日阳光电源股票价格为基准,雪球产品期限为12个月,敲入价格为80%,即价格相对基准价格下跌20%,敲出价格为103%,即价格相对基准价格上涨3%,合约到期最大收益为年化44.82%。

上述条款中,投资者要留意的3个要点:

(1)产品的标的。标的价格未来波动大小会影响到雪球产品的最终收益。一般而言,波动越大,投资者实际获得的收益会偏小。标的价格当前的价位在最近一段时间内,处于较高的历史分位,则未来下跌的概率较大,容易发生敲入;处于较低的历史分位,则未来上涨的概率较大,容易发生敲出。因此,建议选择未来大概率处于小幅震荡上涨的标的。

(2)产品的期限。期限越长,发生敲出的概率越大,投资者最终获得正收益的概率越大,对投资者相对更有利。因此,期限长的雪球产品券息也越低(见上图雪球产品的报价,随期限的增加而下降)。

(3)敲入和敲出的价格。敲出的价格越低,在合约期内也越容易敲出,投资者获得正收益的概率也越大。此时由于提前敲出概率变大,投资者获得全部券息的可能性也就越小。敲入的价格越低,在合约期内约容易收到保护,投资者获得正收益的概率也越大。最理想的敲入敲出价格结构是,较低的敲出入价格,较高的敲出价格,这样合约较低的概率触及两个障碍条件,投资者可以持有合约到期,获得全部券息收入。

☆

2 雪球产品的收益结构

雪球本质上是一个复合期权,包含了两个障碍期权,一个是敲入期权,一个敲出期权(如下图所示)。我们结合雪球产品两个障碍期权两个障碍条件是否触及的情况,可以得到5种收益结构。

(1)首先,分析雪球产品在合约期内触及敲出条件的情况。

合约期内触及敲出条件,产品提前终止。此时,根据是否在触及敲出条件之前触及敲入条件,得到2种收益情况:

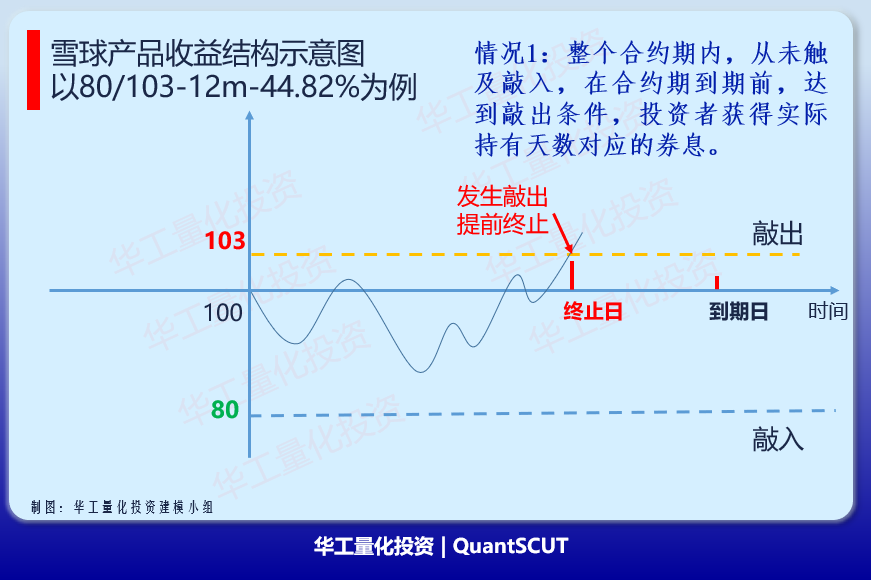

情况1:整个合约期内,从未触及敲入,在合约期到期前,达到敲出条件,投资者获得实际持有天数对应的券息。

上述的例子中,股票价格从合约起始日开始,一直没有低于80%(即下跌超过20%),然后在到期前(或到期当日)高于103%(即上涨>=3%),此时,投资者获得的收益为44.82%乘以首次到达敲出条件的天数除以365。例如,合约经过了115天(自然日)达到了敲出价格,则合约终止,投资者获得的实际收益=44.82%*115/365=14.12%。

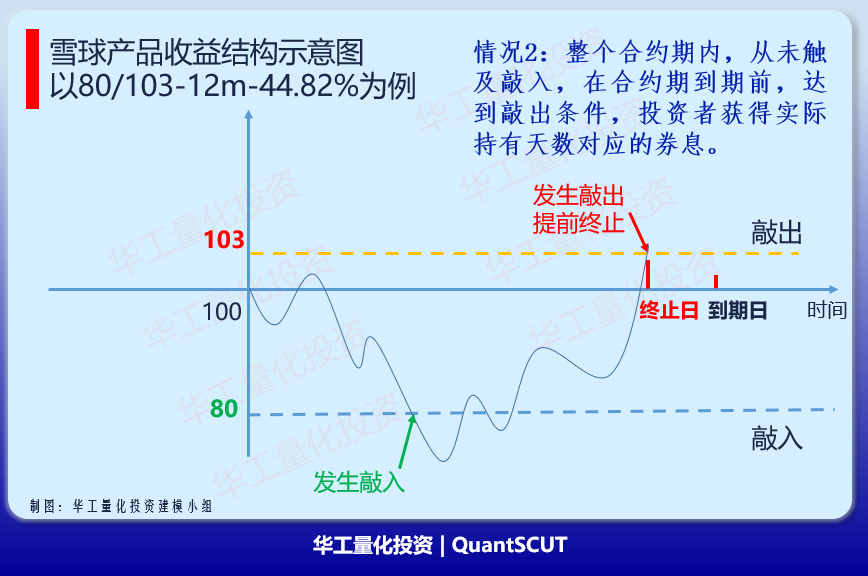

情况2:整个合约期内,先触及敲入条件,之后在合约期到期前,达到敲出条件,投资者获得实际持有天数对应的券息。

股票价格从合约起始日开始,先低于80%(即下跌超过20%),达到敲入条件,之后在到期前(或到期当日)又高于103%(即上涨>=3%),此时,投资者获得的最终的收益与前面(1)中相同。

上述分析说明,不论合约到期前是否发生敲入,只要最终达到敲出条件,产品提前终止,投资者都可以获得正收益,且最终实际收益=券息*实际持有天数除以一年天数。

(2)其次,分析雪球产品在合约期内没有触及敲出条件的情况。

如果合约期内从未触及敲出条件,合约会持有到期结束。根据是否触及敲入条件,以及期末的标的价格,此时有3种收益情况。

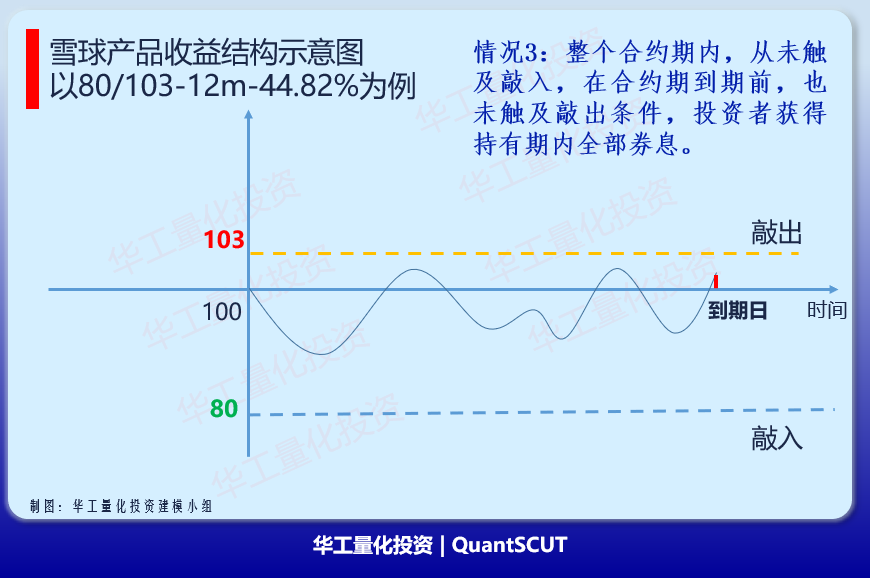

情况3:整个合约期内,从未触及敲入,在合约期到期前,也未触及敲出条件,投资者获得持有期内全部券息。

如果合约期内,敲入和敲出条件均未触及,投资者持有合约到期,将获得全部券息的收入。由于券息报价是按年化收益报价,投资者最终实际收益=券息*合约天数除以一年天数。如上述例子,投资者可以持有合约到期,由于合约期限为12个月,投资者最终实际收益=44.82%*12/12=44.82%。

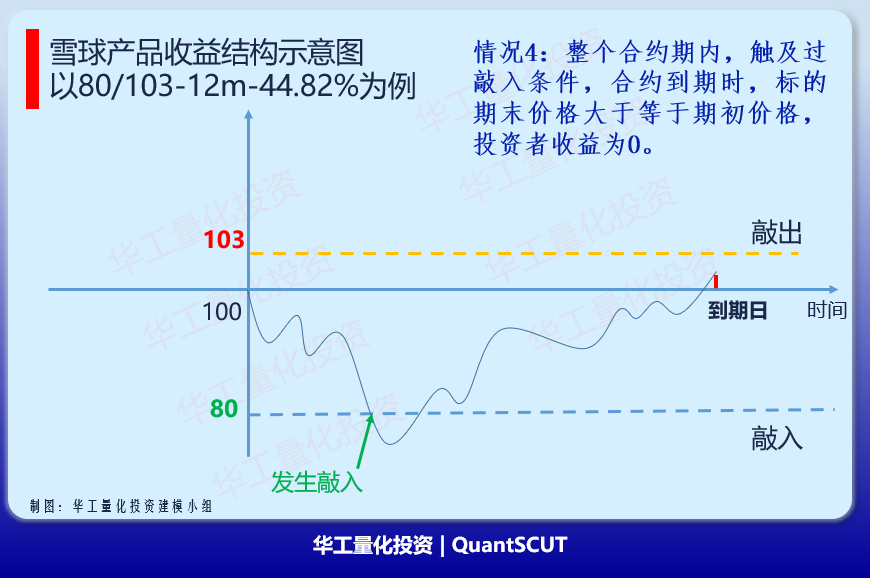

情况4:整个合约期内,触及过敲入条件,合约到期时,标的期末价格大于等于期初价格,投资者收益为0。

如果合约期内,曾经触及敲入条件,投资者持有合约到期时,如果期末价格>=期初价格,投资者收益为0。如上述例子,如果期初价格是80元,合约到期日收盘价为85元,投资者最终实际收益=0。

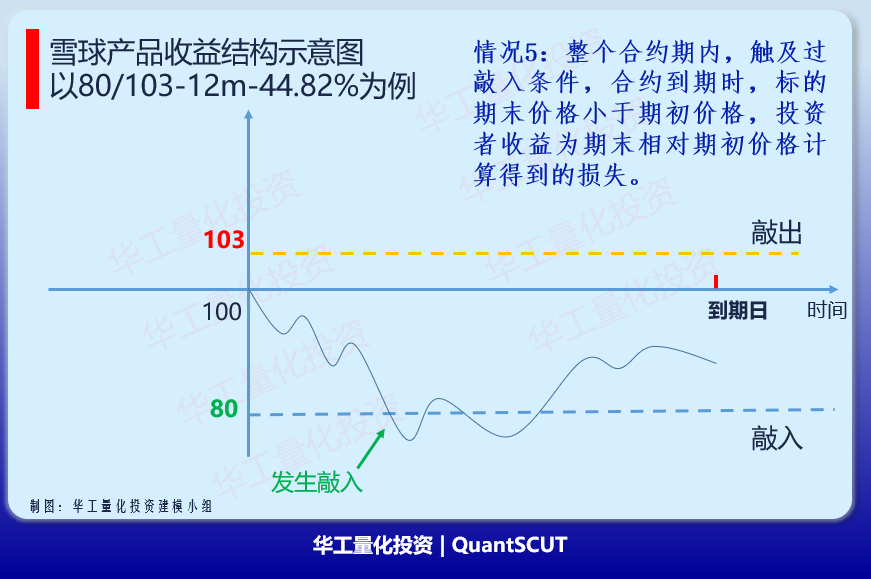

情况5:整个合约期内,触及过敲入条件,合约到期时,标的期末价格小于期初价格,投资者收益为期末相对期初价格计算得到的损失。

如果合约期内,曾经触及敲入条件,投资者持有合约到期时,如果期末价格<期初价格,投资者发生亏损。如上述例子,如果期初价格是80元,合约到期日收盘价为75元,投资者最终实际收益=75/80-1=-6.25%。当然,这种情况,也有可能亏损很大,如果期末价格为50元,投资者的亏损为37.5%。

总结下雪球产品的5种收益情况如下表所示:

☆

3 雪球产品标的未来价格路径的模拟

这一部分,我们同样以阳光电源为标的,选用的是80/103 12m 报价为44.82%的雪球产品。我们采用蒙特卡洛模拟法对阳光电源未来一年的价格路径进行模拟(今天我们不介绍蒙特卡洛的模拟方法,以后我们再专门撰文介绍)。

在进行模拟之前,我们需要确定一些参数,包括:期初价格,期望收益率,波动率等。

假设报价日为4月30日,阳光电源的收盘价为89.9元,我们将这个价格作为期初价格。

对于期望收益率,我们参考了阳光电源2020年的ROE数据以及一致预期得到的预期涨幅数据,最终设置为20%(年化)。

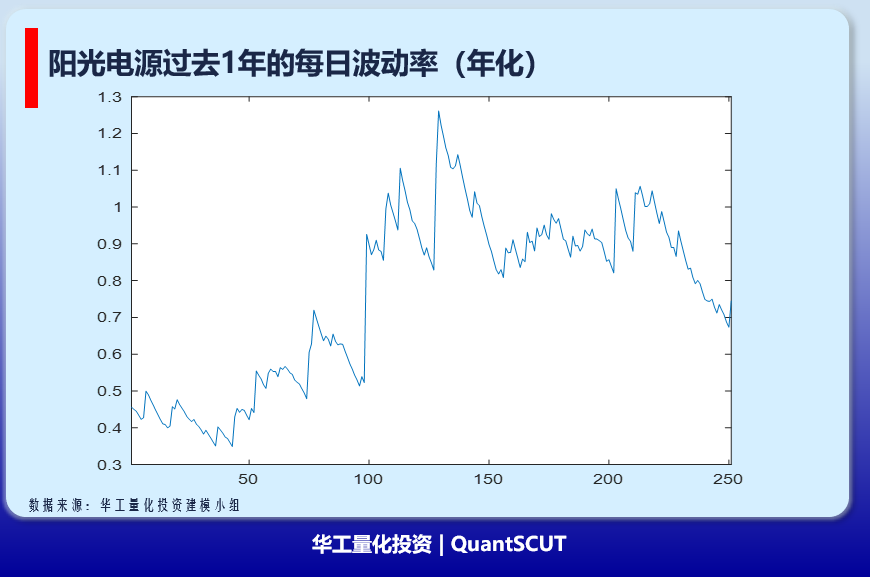

波动率数据,我们采用根据过去一年的历史数据,采用指数加权移动平均模型(EWMA)来估算。过去一年每日的波动率(年化)数据如下图所示。

由图可见,该股票最近一段时间,波动率处于下跌趋势,最新的波动率为74.48%。过去一年波动率最大为126.12%,最小为34.89%,平均值为75.69%。

在本文的分析中,我们分析了两种波动率参数,分别参考过去历史的平均波动率75.69%和过去一年最小的波动率34.89%,分别代表正常波动率和低波动率。

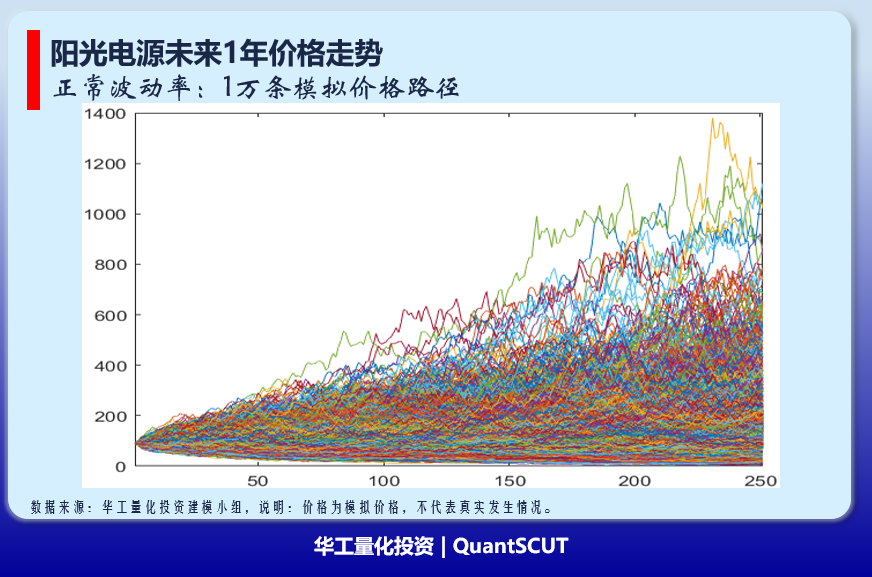

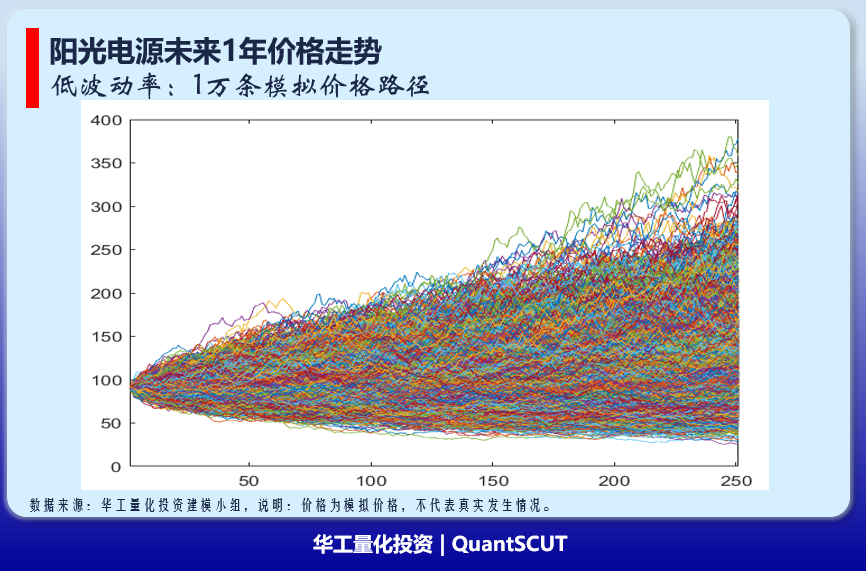

在设置上述参数后,我们分别在正常波动率(75.69%)和低波动率(34.89%)参数下,分别模拟得到两种波动状态下分别1万条阳光电源未来1年价格走势,如下两张图所示。

上述的价格模拟图中:

(1)正常波动率参数下,阳光电源的1年末的价格最高达到1120元,最低到5.6元,平均价格为106元;

(2)低波动率参数下,阳光电源的1年末的价格最高达到378元,最低到27元,平均价格为110元。

可见,波动率参数越大,未来股价波动的范围越大。

☆

4 雪球产品不同模拟路径下最终收益与风险分析

我们对比分析不同的波动率参数下,根据得到的1万条不同的未来1年的价格路径计算得到的雪球产品的最终收益情况。

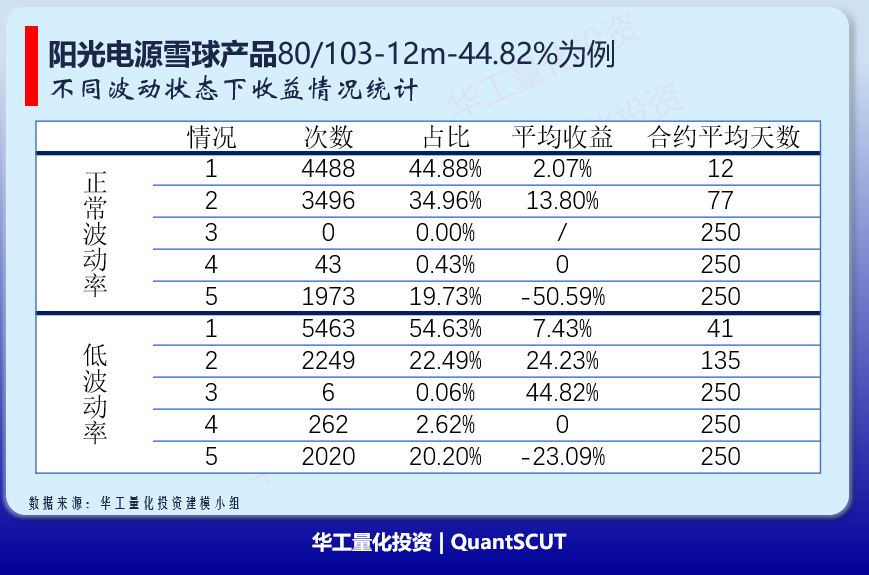

我们先分析5种收益情况的分布特征,如下表所示。

我们可以得到如下结论:

(1)两种波动率参数下,情况1都是发生概率最大的,情况2次之,情况5发生概率第三高,发生概率最小的是情况3。

如正常波动率模拟下,情况1(最终敲出前未发生敲入的情况)概率为44.88%,低波动率模拟下,情况1概率为54.63%。情况3为合约期内敲入和敲出均未触及的情况,在两种不同波动率模拟下,发生概率都是及其小的,几乎不太可能发生。这与合约期限长短以及敲入敲出价格的大小有很大关系。

需要说明的是,发生情况1、2、5的概率大小顺序依赖于模拟也依赖于不同的敲入敲出价格设置,因此,大小顺序不一定。

(2)两种波动率参数下,情况1和情况2都会涉及到合约提前终止,且情况1的合约有效天数比情况2少,同时,情况2的平均收益率大于情况1。

情况1是最终敲出前未发生敲入的情况,情况2是最终敲出前先发生敲入的情况。说明情况2是先低后高的走势,达到敲出状态花费的时间更长。因此,在都敲出的情况下,根据合约实际持有天数来计算最终收益时,情况2获得的收益更高。

(3)两种波动率参数下,都有20%左右的概率发生情况5,且情况5的平均亏损超出了敲入价格对应的亏损(20%),同时,波动率越大的模拟环境,情况5的平均亏损越大。

情况5是发生敲入后,到期前未敲出,且最终期末价格低于期初价格的情况。这种情况,投资者将面临亏损。在波动率较大的环境下,价格可能下跌更多,导致投资者发生更大程度的亏损。因此,投资者如果预测未来市场波动会变大时,购买雪球产品面临的最大亏损可能会放大。

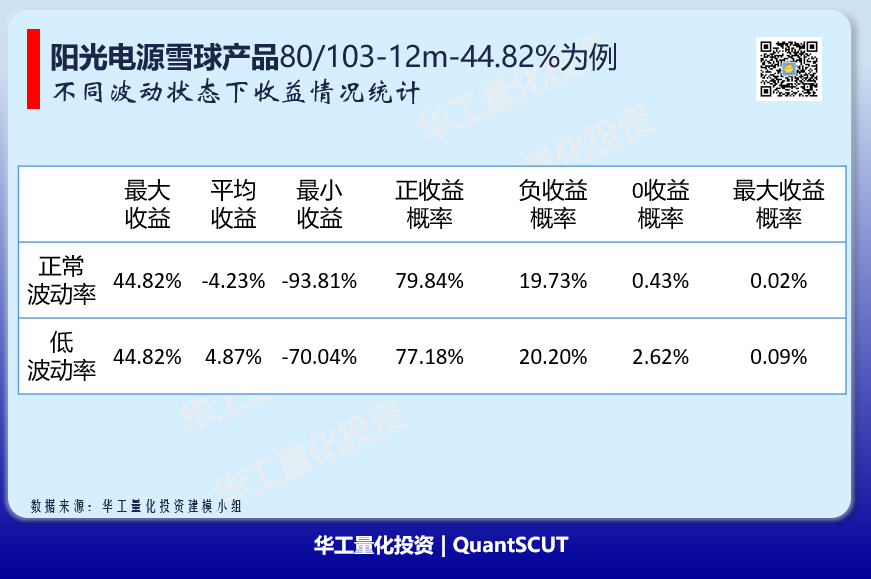

其次,我们分析两种不同波动状态下模拟得到雪球产品的最终收益情况,如下表所示。

我们可以得到如下结论:

(1)正常波动率(较大波动率)下,雪球产品可能发生的最大损失(最小收益)要大于低波动率模拟情况。

(2)正常波动率(较大波动率)下,雪球产品获得正收益率的概率要大于低波动率模拟情况。其原因是,正常波动率下,更容易发生敲出情况。

(3)低波动率下,雪球产品的平均收益率大于0,而正常波动率(较大波动率)下,投资者的平均收益率为负数。其原因是,低波动率下,发生情况5的概率变大了,且情况5的平均亏损更小。

(4)低波动率下,雪球产品获得全部券息(最大收益)的概率相对更大。其原因是,低波动状态下,未发生敲入敲出的情况概率提高了。

☆

5 结论

上述的分析,我们主要对比了不同波动状态下,雪球产品5种不同情况的收益分布,以及最终的收益情况。我们发现雪球产品的平均收益并非很高,有可能平均收益为负数,雪球产品敲出概率较大,且还有一定的概率发生较大的亏损。

总结下,对于雪球产品,我们的几个建议:

(1)关注标的未来的波动率。低波动率模拟环境下,雪球产品收益更佳,因此,如果预期标的(股票或者指数)在未来波动率下降,雪球产品更具吸引力。

(2)关注敲出概率。敲入敲出均未达到的情况几乎不可能,因此,尽管给出很高的券息,但实际上获得全部券息的可能性极低,投资者更多的要考虑敲出的概率大小。因为只有敲出时,投资者最终才可能获得正收益。

(3)关注敲入价格。尽管本文没有展示不同的敲入价格下的收益结果,但是我们补充的模拟分析发现,较低的敲入价格获得最终的平均收益率要更高,发生的最大损失也相对较小。因此,建议厌恶风险的投资者,可以选择具有更低敲入价格的雪球,当然,相应的券息就会较低。

(4)关注损失边界。模拟分析的结果显示,雪球产品是有20%左右概率发生亏损,且平均亏损是超过敲入价格对应的亏损值。在极端情况下,可能发生的最大损失达到70%-90%之多。因此,购买雪球的投资者不意味着没有损失。建议投资者对雪球的标的未来的下行空间有充分的估计,关注可能的损失边界,才不至于购买雪球后发生较大亏损。

上述的分析都是我们基于价格模拟得到的各种未来可能的情况下雪球产品的收益。实际上,未来的价格路径只有一条。而这条价格路径会受到多种因素的影响,比如宏观环境的变化,行业的政策,公司经营管理的变化等等。

尽管未来很难预测,我们还是可以通过价格模拟来事先分析产品的收益分布,分析雪球产品收益和风险结构,从而了解不同的条款和不同的市场环境变化对产品收益的影响。

最后要说明的是,本文主要目的是客观分析雪球产品的收益和风险,我们不建议对期权不了解的或者无法承担雪球产品较大亏损的投资者购买雪球产品。

投资雪球须谨慎。

声明:本公众号所载信息或所表述的意见并不构成对任何人的投资建议,对任何因直接或间接使用本订阅号刊载的信息和内容或者据此进行投资所造成的一切后果或损失,我们不承担任何法律责任。

感谢tushare对研究数据的支持。

粤公网安备 44010402000579号

粤公网安备 44010402000579号