21世纪经济报道记者吴斌 上海报道 随着顽固通胀“高烧难退”,加拿大央行激进加息的压力正进一步加剧。

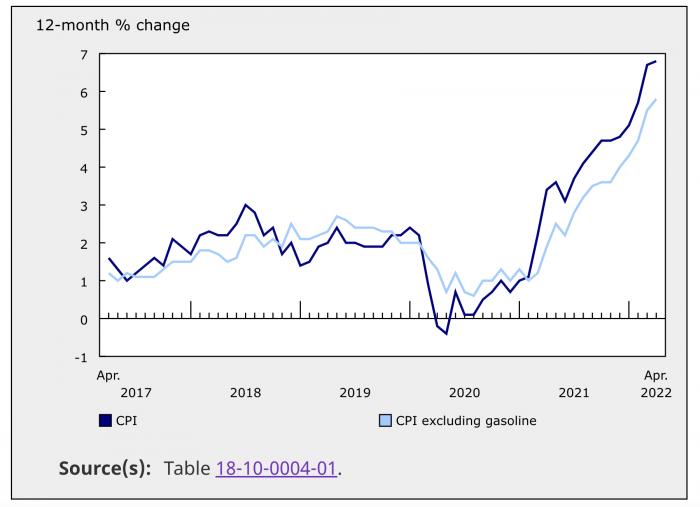

加拿大统计局5月18日公布的数据显示,4月CPI同比飙升6.8%,创下1991年以来新高,也高于经济学家预期的6.7%。尽管推高CPI的主因是食品、住房等领域,但值得警惕的是,通胀已经渗入到方方面面,几乎所有东西的价格都在持续攀升。

与此同时,加拿大央行副行长Toni Gravelle坚定了继续加息的观点,称借贷成本需要迅速上升到更正常的水平,从而使通货膨胀回到目标,目前1%的政策利率“刺激性太强”。

面对狂飙不止的通胀,加拿大央行“暴力加息”或已不可避免。

通胀率两年飙涨逾400%

2020年4月,加拿大CPI仅为1.3%,而到了2021年4月便已经飙升至3.4%,到了今年4月更是再度翻倍至6.8%。短短两年间,加拿大通胀率已经飙涨逾400%。

(来源:加拿大央行)

渣打中国财富管理部首席投资策略师王昕杰对记者表示,在最新的四月份通胀数据中,大幅超过预期的是食品和住房,能源方面环比有一些下降。面对数十年未见的高通胀,加拿大央行需要执行相对紧缩的政策。

中国银行研究院高级研究员王有鑫对记者分析称,受地缘政治冲突等因素影响,国际大宗商品价格快速攀升,带动加拿大国内通胀快速上行,提高了经济复苏难度,同时也提高了消费者生活成本。为了避免通胀继续上行,加拿大央行将继续大力加息。

需要注意的是,尽管加拿大、美国等地都面临高通胀,但具体经济结构并不相同,作为大宗商品出口大国的加拿大具有天然优势。

在王昕杰看来,加拿大本身是能源与粮食的重要出口国,在长期地缘冲突下,加拿大应对能源、食品价格通胀的弹性相对较大。而从数据上来看,能源与食品是通胀权重里面重要的构成部分,在加拿大的通胀调查中占比约23%。

与此同时,一旦未来全球大宗商品价格回落,对于各国的影响也会不同。王昕杰表示,加拿大商品出口占GDP比重达到26%,其中绝大部分出口来自于大宗商品出口,而这个比例在美国不足8%。如果未来油价下降,对于能源进口国来说是很大的利好。但是对于大宗商品出口大国加拿大来说,价格下降一方面可以抑制通胀,但另一方面对于加拿大经济甚至加元也会有一定程度的拖累。

总体而言,在地缘冲突、疫情等多重因素影响下,通胀“高烧”将维持很长一段时间。蒙特利尔银行首席经济学家道格拉斯·波特(Douglas Porter)预测,通胀正在更广泛地传播,而且难以解除。预计最糟糕的情况尚未出现,到今年年底,加拿大通胀率仍将超过6%。

“暴力加息”难停

4月13日,加拿大央行重拳出击,大幅加息50个基点,将基准利率从0.5%翻倍至1%,加拿大央行也抢先美联储一步,成为疫情暴发以来首个大幅加息的G7国家。

鉴于通胀仍高烧不退,加拿大央行接下来大概率将继续“暴力加息”。王昕杰预计,继上一次加拿大央行加息50个基点之后,下一次议息会议再次加息50个基点的预期大幅上升。

未来加拿大央行甚至有可能一次加息75个基点。加拿大央行行长蒂夫·麦克莱姆(Tiff Macklem)表示,加拿大央行正努力将通胀率从高位降下来,借贷成本未来有可能出现大幅度的增长,不排除未来一次加息75个基点的可能性。

需要注意的是,加拿大央行4月已经将中性利率预测上调至2%-3%区间,在达到中性利率后是否继续加息目前尚不明朗。有分析指出,一些经济因素可能会导致加拿大央行在达到中性利率后暂停加息,其中最突出的因素可能是房地产。

对于房地产的重要性,王昕杰表示,房地产在加拿大通胀和经济方面都占据了重要地位,在通胀构成当中占比30.03%,与住宅相关的行业占比就超过了GDP的15%。经过了2020年疫情以来的大放水,居民可支配收入增多,之后接着就出现了对于抗通胀资产的追逐。

而加息无疑也会拖累加拿大房地产行业表现。王有鑫对记者分析称,加息将给房地产市场带来负面影响,加拿大经济对房地产依赖度较高,随着利率水平提高,房地产市场投资和销售增速将放缓。但另一方面,考虑到加拿大是主要的矿物、燃料出口国,随着大宗商品价格上涨,将对相关产业出口和销售等带来积极影响,这将在一定程度抵消加息的负面影响。总体来看,加拿大经济将保持相对稳定,预计今年GDP增速将略低于2021年,表现将好于其他发达经济体。

控通胀和稳增长如何抉择?这是目前摆在各国央行面前的最大的难题,未来具体货币政策将取决于经济数据。王昕杰表示,现在各国普遍的做法是通过紧缩货币政策来对抗通胀,虽然有可能会“扼住经济的咽喉”,但是相对于经济增长的担忧,通胀的风险在当前来看更为严峻。如果有幸抑制住通胀,同时经济增长没有出现急剧的下滑,那么就实现了“软着陆”。

但随着全球经济增速不断放缓,未来经济衰退早于通胀拐点到来的风险已不可忽视。王昕杰分析称,从历史经验来看,经济衰退本身可以遏制通胀,类似2018年下半年,在紧缩政策导致经济衰退之后,通胀自然下降了。随后货币政策在2019年开始放松,这是一种类似“沃尔克时刻”的做法,紧缩应对通胀,宽松应对经济增长。