21世纪经济报道记者唐婧 北京报道

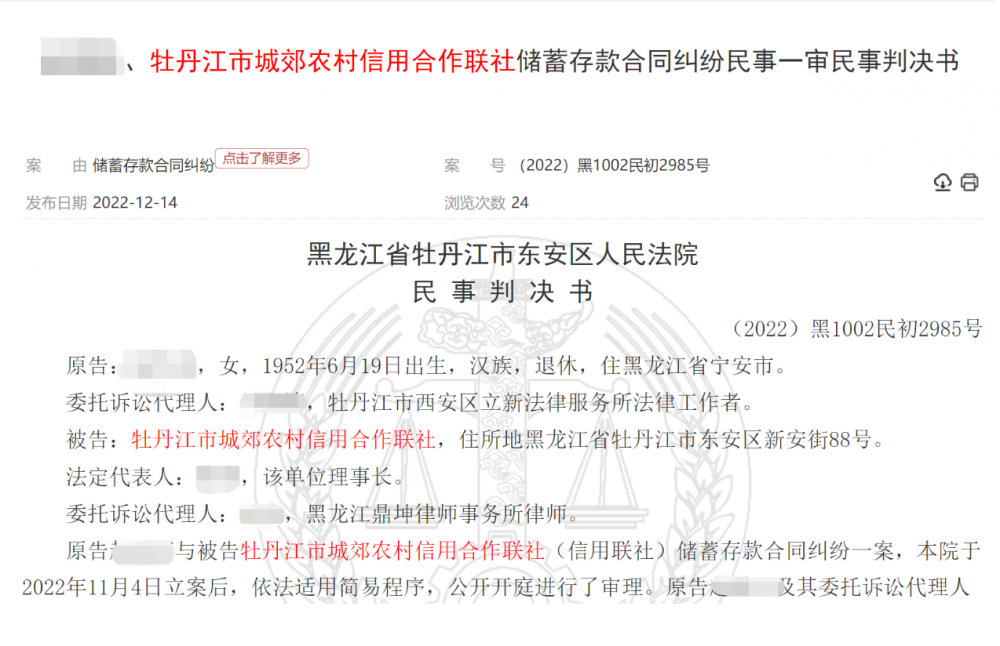

近日,黑龙江省牡丹江市东安区人民法院公布的一则民事判决书显示,历经六年诉讼、三次判决,赵丽华女士不仅追回了她在牡丹江市城郊农村信用合作联社长安分社(下称“长安分社”)的210万存款和对应利息,连诉讼期间的利息也被追回。

案起高息揽储不入账

因时任长安分社负责人汪小明向赵丽华承诺高息揽储,赵丽华于2011年3月25日至2014年1月22日通过汪小明先后分四批存入长安分社现金共计210万元,且汪小明为赵丽华出具了四张打印对应存款金额且盖有“牡丹江市城郊农村信用合作联社长安分社”储蓄业务章的储蓄存款存折。

2014年10月13日,汪小明涉嫌犯罪被公安机关抓获,2016年6月16日被法院认定犯职务侵占罪、吸收客户资金不入账罪以及变造金融票证罪,数罪并罚,决定执行有期徒刑十六年,并处没收财产100万元,并处罚金25万。

至于赵丽华210万存款的去向,汪小明2014年10月23日在牡丹江市公安局经济犯罪侦查支队的讯问笔录中供述,“这210万元都被我存到了我的账户……,赵丽华的这210万元已经没有了,都被我使用了,用来支付别的储户的存款利息,支付我自己的借款利息及日常开销,用来支付给赵丽华利息的钱都是别的储户的存款。”

汪小明落网后,支取存款被拒的赵丽华将牡丹江城郊农信社长安分社告上法庭。2017年8月24日,一审法院审理后判决农信社偿还赵丽华存款本息229.31万元,对此牡丹江城郊农信社不服并提起上诉,称赵丽华自身为获取高额利息不按银行正常流程到窗口办理存款,而将存款交给汪小明个人导致受骗,本身具有重大过错。

2017年12月13日,二审法院驳回了牡丹江城郊农信社的上诉请求并维持原判。二审法院认为,赵丽华存入长安分社的款项为银行内部工作人员违反操作规程,吸收存款不入银行账户,系银行内部管理不善所致,赵丽华对汪小明吸收其存款不入银行账户的行为并不知情,汪小明系时任被告长安分社负责人,赵丽华有理由相信其将存款交付给汪小明也就意味着交付给了银行。从赵丽华持有的存折内容上看,被告长安分社与赵丽华之间存在真实的存款关系,对于赵丽华存入其单位的存款应予返还。因长安分社不具备法人资格且在信用联社授权范围内依法开展业务,其民事责任依法应由信用联社承担。

二审败诉后的牡丹江城郊农信社按照一审判决结果于2017年12月24日向赵丽华履行了给付存款本息的义务。值得注意的是,该农信社履行给付义务时,并没有将一审至二审判决后履行期间产生的存款利息计算在内。随后赵丽华起诉该农信社,要求给付2017年8月24日—2017年12月24日之间的利息,除了利息计算方式有所不同,赵丽华要求支付诉讼期间利息的主张最终也获得了法院支持。

机构对员工行为承担主体责任

本案当时一个争议焦点是,牡丹江城郊农信社是否应当对员工的失当行为承担责任。事实上,2018年3月20日,银监会印发了《银行业金融机构从业人员行为管理指引》,明确银行业金融机构对本机构从业人员行为管理承担主体责任。银行业金融机构应加强对从业人员行为的管理,使其保持良好的职业操守,诚实守信、勤勉尽责,坚持依法经营、合规操作,遵守工作纪律和保密原则,严格执行廉洁从业的各项规定。

《指引》明确,银行业金融机构从业人员是指按照《中华人民共和国劳动合同法》规定,与银行业金融机构签订劳动合同的在岗人员,银行业金融机构董(理)事会成员、监事会成员及高级管理人员,以及银行业金融机构聘用或与劳务派遣机构签订协议从事辅助性金融服务的其他人员。这其中第三类尤为值得注意,这意味着机构将承担如劳务派遣等临时用工性质从业人员行为管理的主体责任。

一位地方检察院人士曾对21世纪经济报道记者指出,如果金融机构未能建立有效内控机制、员工行为管理不到位给金融消费者带来损失的话,将会因员工行为招致巨额处罚,这将是金融机构加强合规的重要驱动力。

(文中人名均为化名)