21世纪经济报道 梁峰 报道

本周基金公司发新基金的热度不高。

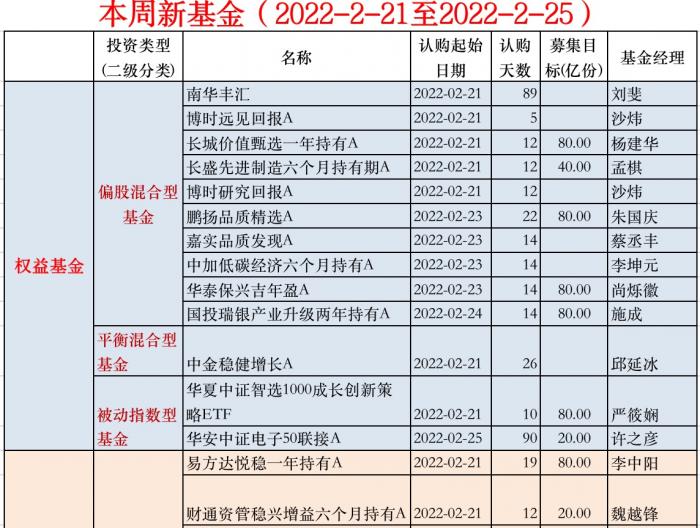

本周(2022-2-21至2022-2-25)新基金的首发数量为23只,拟发行基金规模在720亿以上。两个数据都环比上周腰斩一半。

事实上,虎年以来已有3只基金发行失败。

不过,本周仍有一位百亿规模的基金经理拟新发一只主动权益基金,也有多位投资老将登场。

23只新基金来了

Wind数据显示,本周(2022-2-21至2022-2-25),共有23只基金首发,从公布的募集目标看,本周拟发行基金规模在720亿以上。

23只新发基金中,包括13只权益基金(11只主动基金+2只被动基金)、10只偏债基金或固收类基金。

本周有新基金发行的包括易方达、博时、华夏、嘉实、富国、中欧、华安、鹏扬、长城、长盛、财通、中加等21家基金管理人。

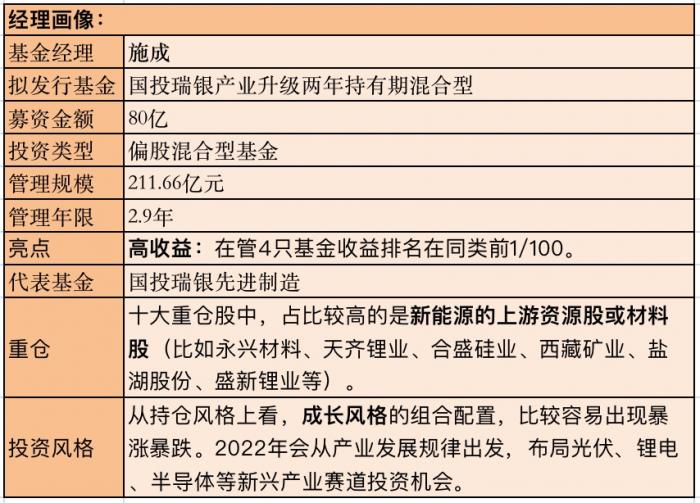

本周仅有一位百亿级管理规模的基金经理的主动权益基金发行——施成的国投瑞银产业升级两年持有。

不过,不少投资年限较长的老将也将在本周发行主动权益类新基金,包括杨建华17.76年;李坤元10.04年;朱国庆7.63年;沙炜6.76年;尚烁徽6.04年。

(拟合业绩表现 来源:Wind)

值得注意的是,今年在市场大回调之下,新基金发行出现了“倒春寒”,不但主动权益类基金九成负收益,也有逾八成“固收+”基金负收益,“固收+”基金大部分变成了“固收-”,尤其是涉及到“可转债”的部分基金,在上周也出现了较大回撤。

虎年以来,已有3只基金募集失败,分别为平安中证港股通消费ETF、中银证券国证新能源车电池ETF、同泰同享混合基金。

但在市场回调杀估值之后,却为新基金低位建仓创造了条件,或许此时发新基金有望在未来获得好收益。

本周值得关注的新基金有:施成的国投瑞银产业升级两年持有、杨建华的长城价值甄选一年持有、沙炜管理的博时研究回报混合和博时远见回报混合等。

以下我们主要测评百亿基金经理施成的新基金。

“国投瑞银产业升级两年持有”评测

本周最受关注的新基金是施成拟任基金经理的国投瑞银产业升级两年持有。

施成,清华大学工学硕士,有11年证券从业经验,公募基金经理年限近3年。

施成2019年末的管理规模为4.75亿,但两年后的2021年末管理规模暴涨至211.66亿。

施成的代表基金是国投瑞银先进制造混合基金。Wind数据显示,截至2022年2月18日,施成自2019年3月29日起管理的国投瑞银先进制造混合基金任职回报率为307.74%,年化回报62%。

此外施成管理的另外三只基金收益也不错,比如自2019年11月18日起管理的国投瑞银新能源混合基金的任职回报率为234.21%,年化回报逾70%,在同类基金中排名前1/100。

施成的投资偏成长风格,由于业绩出色,自2019年3月任基金经理不满3年,截至去年年底他的管理规模已超过200亿元,可谓“出道即颠峰”的一个典型。

从施成的持仓来看,去年四季度主要集中在新能源的上游资源股,十大重仓股中,有9只材料行业。

国投瑞银先进制造混合基金持仓偏好大中盘成长股。同时,该基金在个股选择中表现出较高的集中度,重点配置细分行业龙头。

这种持仓特点,使得施成的基金比较容易出现暴涨暴跌。比如去年8月15日至9月15日,仅一个月国投瑞银先进制造暴涨28%,但随后的一个月,9月15日至10月15日,该基金又大跌了26%。

并且,今年这种暴涨暴跌的风格仍然持续,截至2月18日,年初以来国投瑞银先进制造的最大回撤达16%,但在2月7日至2月17日的10天,该基金反弹大涨15%。

买施成的基金总体回报不错,但需要比较强大的心脏。并且还需要考虑:是否接下来看好新能源为代表的成长股,主要是上游材料。

在2021年四季报中,施成表示,“新兴产业企业的盈利能力不断提升,目前的盈利持续向上游转移,中下游其他环节的盈利在被压缩。我们预计未来一年,甚至更长的时间,都会呈现这一状态。直到最后的瓶颈环节解除后,产业链的高附加值会向下游或终端应用转移。”

言下之意是,施成今年或仍将重点放在配置上游资源环节。

此外,2021年的四季报还显示,施成在新能源发电行业中看好风电,对光伏也做了部分配置;TMT行业聚焦在智能汽车;半导体行业看好半导体材料的投资机会。

施成表示,部分中国资源和制造的价格上涨很可能是一个长期过程,其中蕴含着非常可观的投资机会。

“2022年会从产业发展规律出发,布局光伏、锂电、半导体等新兴产业赛道投资机会。”施成说。

施成表示,他在构建基金组合时遵循三大原则:一是选择强的行业趋势和好的公司,尤其注重公司的成长性;二是在选股方面会看重公司的行业空间、市场份额、行业地位等方面;三是倾向于选择细分行业龙头,回避财务指标有问题、景气度向下的公司。

粤公网安备 44010402000579号

粤公网安备 44010402000579号