文/杨松 编辑/江昱玢

没能重现“蔚小理”上市首日大涨,零跑汽车驶入港交所第一天,遭遇“滑铁卢”。

9月29日收盘,零跑汽车股价为31.9港元/股,较发行价48港元暴跌33.5%,市值仅剩364.5亿港元,相当于一天时间内,蒸发了184亿港元(约合人民币168亿元)。

对此,董事长朱江明坦言,“确实不是很好的时间段,因为全球形势动荡,处在下行通道。”

不恰当时点冲上市,实是不得已而为之——公司现金流极度不充裕,亟需资金支持。

“这是一个长跑。”朱江明认为,对于现阶段的零跑,重要的是尽快拿到市场份额。

放弃等待

零跑汽车IPO之路,并不顺利。

此前公司公告称,拟向全球发售1.31亿股的H股股票,每股发售价在48-62港元之间。按此估算,零跑至多能募集到88.11亿港元。

不过,投资者对其反应冷淡。个人投资者方面,最终公开发售阶段仅获0.16倍认购,共接获3151份有效申请。

零跑汽车国际发售获超额认购,最终发售约1.29亿股,相当于发售股份总数的98.36%。发行价定为招股价下限48港元,净筹资60.57亿港元。

另据媒体报道,零跑汽车此前拟筹集15亿美元,但最终到手仅是计划的一半,约合7.7亿美元。

时间节点不算好,但零跑汽车没有等待好时机的资本。

截至2022年一季度,公司账上现金及等价物为42.8亿元。按照2021年经调整后的净亏损额26.3亿元计算,若没有新的融资进账,仅够支撑2年时间。

上市前,零跑汽车通过6轮融资,累计募得超115亿元。这一融资额不算高,蔚小理上市前,融资总额分别为153亿元、188亿元、146亿元。

时间线拉长,零跑落后得更多。

以理想汽车为例,美股IPO融资超12亿美元,港股二次上市再融超115亿港元,加上期间数轮增发融资,金额是零跑数倍。截至今年二季度,理想现金及等价物、存款等总额高达536.5亿元。

“国内市场新能源汽车赛道,竞争过于激烈,对于造车新势力第二梯队而言,既不像蔚小理手握大量资金,也不像传统车企家底深厚,处境比较尴尬。”

易观分析汽车出行行业分析师王珂称,第二梯队新势力,急需通过上市获得资金进一步发展,“IPO成功意味着,有了活下去的可能性。”

故事难讲

零跑上市首日破发收场,除了下行的资本市场环境,也因其缺乏自我造血能力,持续亏损。换言之,二级市场投资人,对于烧钱的公司耐心不再。

“新能源车赛道的投资热,基本过了野蛮生长阶段,资本市场开始谨慎选择。”

汽车行业资深分析师梅松林称,已上市的新能源车企,股市呈现分水岭,不像以前同时大踏步向前。

2019-2021年,零跑汽车亏损持续上升,分别达到7.3亿元、8.7亿元与28.7亿元。同期营收为1.17亿、6.31亿和31.32亿元。

左手拿融资,右手持续投入,零跑在入门级电动车市场,获得不错销量。

2020年发布的爆款车型T03,售价在10万档。2021年全年交付的43748辆电动汽车中,T03占比接近90%。

今年以来,零跑销量保持快速增长。1-8月,累计交付76563辆新车,在造车新势力中排名第三,超过理想与蔚来。

低价车型销量占比过大,挤压公司盈利空间。

截至今年一季度,零跑汽车毛利率为-26.6%,较去年同期的-49.4%虽有所改善,但低于蔚小理的10%甚至20%以上。

零跑加快推出高价车型。

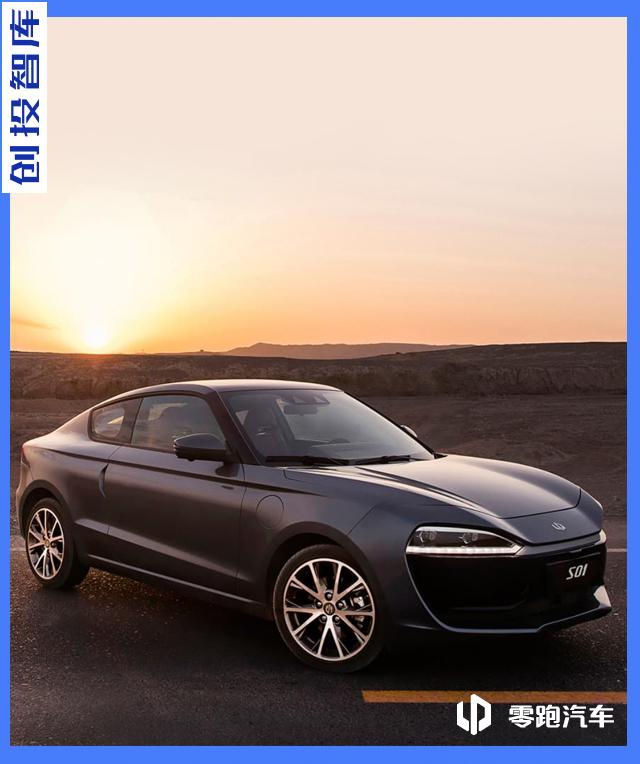

去年发布的中型SUV C11,最高售价超过20万元;今年9月29日刚发布的新旗舰车型C01,最高售价接近28万元。

低端电动汽车的高销量,并不那么容易转化为中高端市场的影响力。零跑自称“核心技术的全域自研”,但困于融资有限,3年累计研发费用14亿,投入不算高。

留给零跑的中高端市场空间,愈加狭窄。

新势力密集发布新车,传统车企卯足劲分拆新能源汽车业务。

“不管是自主品牌还是合资品牌,瞄准的都是新能源汽车这块蛋糕。”王珂认为,这些车企资金雄厚、实力强劲,从低端车到高端车的布局较全面,留给新势力第二梯队的时间不多了。

短时间内,零跑仍看不到盈利曙光。

招股书称,过去录得毛损、净亏损、经营性净现金流为负,未来可能持续。这意味着,IPO之后,零跑汽车仍需融资。

可惜上市即大跌,开门不利。后续想要重获投资人信任,零跑必须跑得更快。