本期作者:

卢国昆

招商证券财富管理部

行业比较与配置首席

S1090615040005

摘要

3月A股整体小幅反弹。沪深300小幅反弹,中证500、科创板,北证50集体下行。估值来看,宽基指数分化明显。多数一级行业涨幅显著收窄,有色金属、汽车、电力设备行业涨幅居前。4月A股市场总体预期平稳,震荡轮动是主旋律。从当前看四个方面的机会值得关注:

1. 降息周期、补库需求的资源股,包括有色、石油石化等;

2. 受益经济复苏、稳增长的新能源产业链;

3. 高分红、高股息资产;

4. 年报业绩超预期个股。

01

3月A股市场回顾:大小盘分化较大

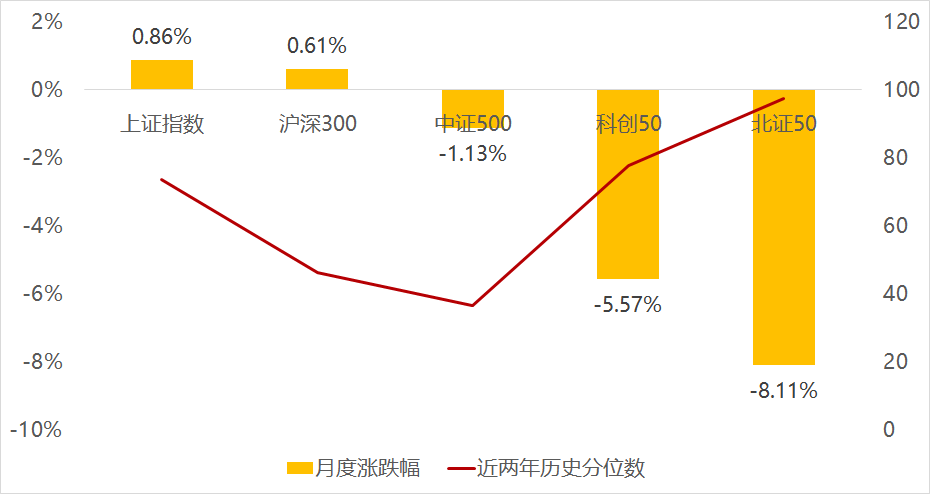

A股整体小幅反弹。沪深300小幅反弹,中证500、科创板,北证50集体下行。估值来看,宽基指数分化明显。上证指数、科创50、北证50处于近两年较高的历史分位;沪深300和中证500处于近两年估值的低分位。

▍图 1:宽基指数涨跌幅及历史分位数

数据来源:Wind,招商证券财富管理部,截止3月31日

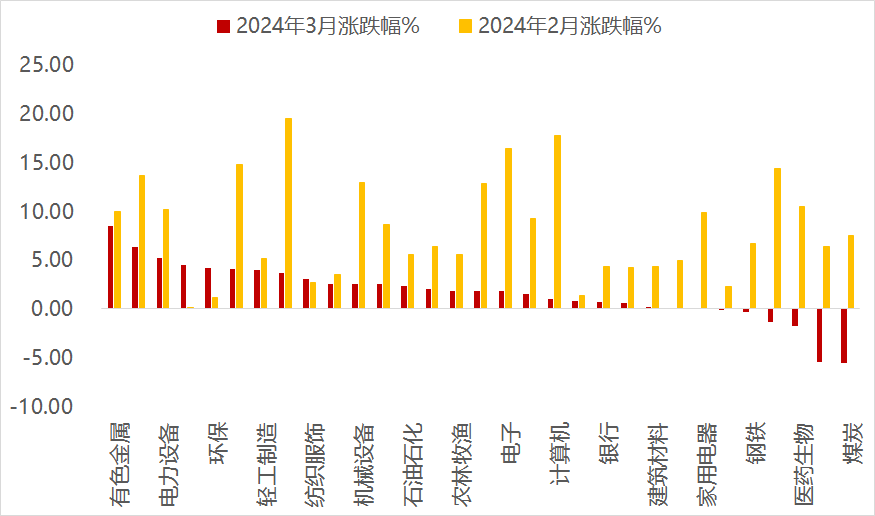

多数一级行业涨幅显著收窄,其中计算机、通讯、传媒、电子涨幅下降月度涨幅下降较大。有色金属、汽车、电力设备行业涨幅居前。煤炭、非银金融小幅下跌。

▍图 2:一级行业涨跌幅

数据来源:Wind,招商证券财富管理部,截止3月26日

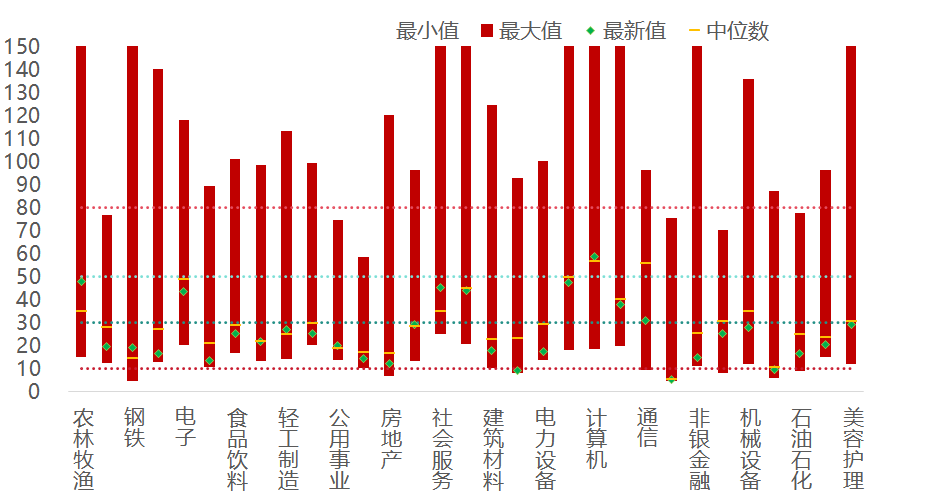

3月估值水平持续修复。3 月制造业、科技和消费板块估值水平整体上涨。

▍图 3:一级行业估值

数据来源:Wind,招商证券财富管理部,截止3月26日

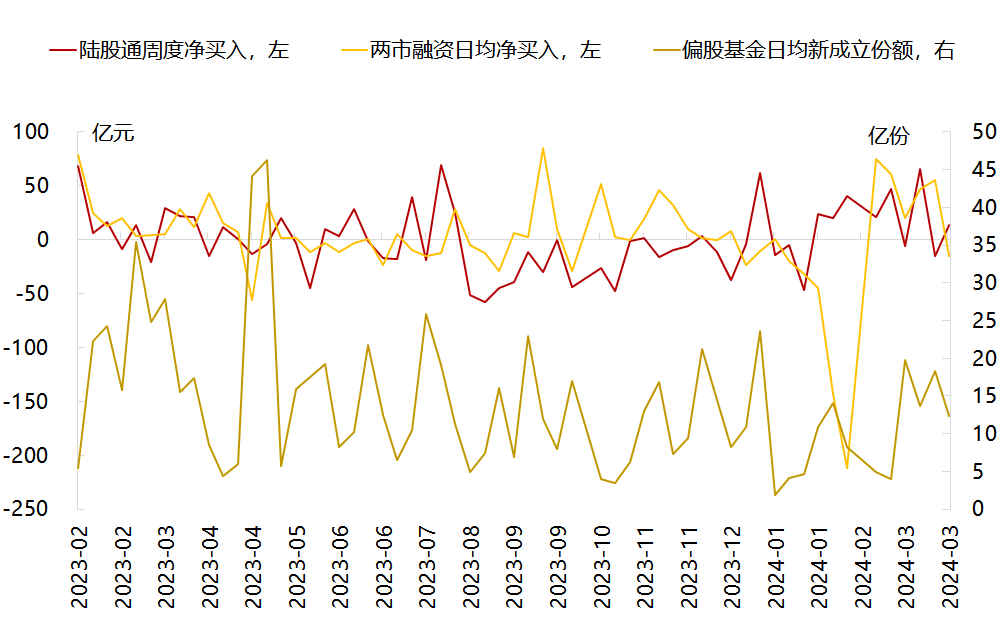

3月,北向资金交易走势同两市总体交易趋同。3月的第二周北向资金净买入额度有中幅上涨,最高单日净买入达到约65亿元。第二周之后净买入额逐渐收窄。

▍图 4:陆股通变化情况

数据来源:Wind,招商证券财富管理部,截止3月29日

02

3月PMI超预期: 外需改善,制造业景气度回暖

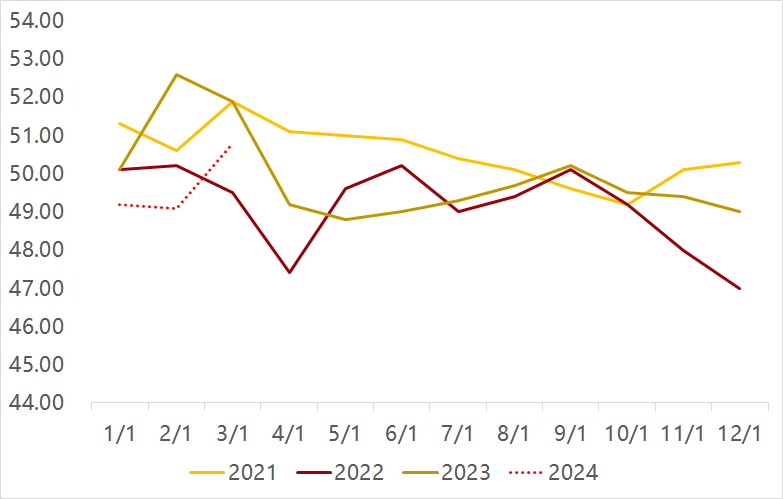

3月官方制造业PMI 50.8%,重回扩张区间,环比大幅改善,超出市场预期;3月财新制造业PMI环比升至 51.1,均显示3月制造业景气度持续向好,内需、外需双双改善,出口订单表现强劲,采购量上升,原材料去库提速。产出价格指数3月环比略降,PPI短期内仍将处于低位。

全球制造业补库需求较强,带动库存指数低位回升;当前库存周期仍然偏弱,未来内需修复的强度将影响补库周期能否由弱转强。

PMI数据映射全年GDP增速有超预期的可能,但CPI、PPI的边际变化仍需验证。

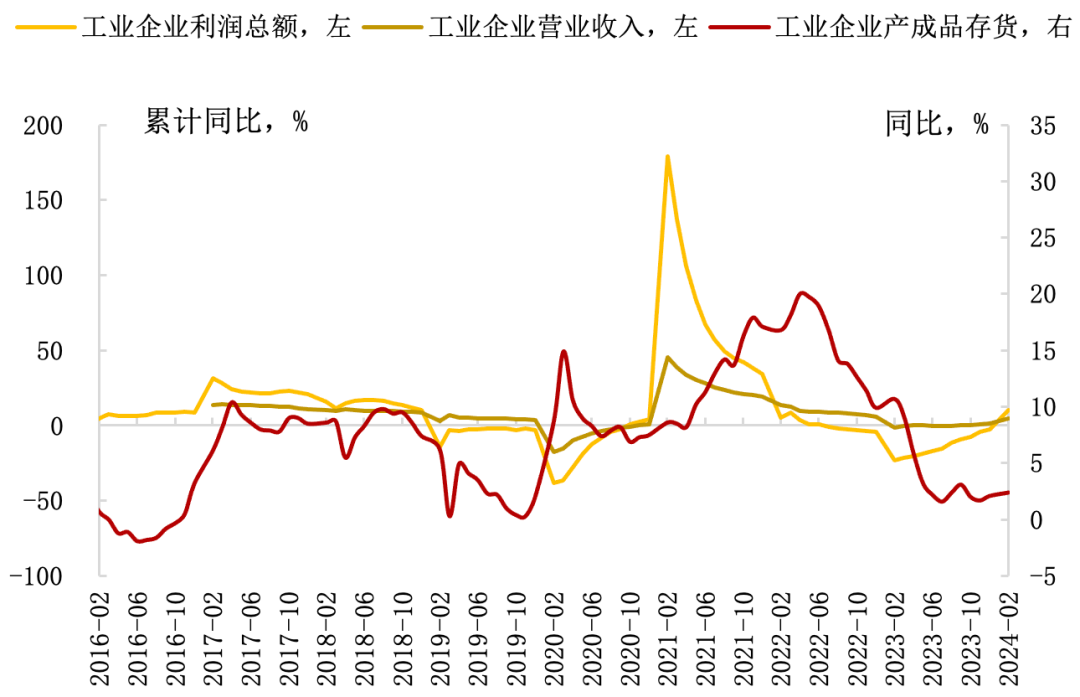

1-2月规模以上工业企业实现利润总额9140亿元,同比增长10.2%,主因在于内外需边际回暖,推动工业生产快速增长、利润率持续修复,同时同期基数偏低。营业收入、产成品存货同比亦有所回暖。

▍图 5:制造业 PMI

数据来源:Wind,招商证券财富管理部,截止3月31日

▍图 6:工业企业利润变化

数据来源:Wind,招商证券财富管理部,截止2月29日

03

4月A股市场展望:

宽基指数轮动上行,经济增长预期上修,风险展望稳定,市场总体预期平稳,震荡轮动是主旋律。

财报密集披露期即将开启,财报季效应或促进利好兑现,止盈动力的增加,市场轮动或产生局部波动和休整,空间可控,震荡行情更多是中期配置的机会。

短期反弹从全局普涨转向分化的迹象渐显,大盘估值压力较小。流动性预期扰动市场,两融修复放缓但仍有空间,资金流向的合力较强。二季度在政策出台,信用端验证,明确全年景气预期后,行情有上修的空间。

从当前看四个方面的机会值得关注:

1. 降息周期、补库需求的资源股,包括有色、石油石化等。

国内外经济趋稳,供给减产、旺季去库等因素有利于铜、铝等价格走强;美国降息的确定性较强,各国央行购金价格持续增加,配置预期带动黄金价格持续创新高。俄罗斯炼油厂遇袭,地缘局势紧张导致油市供应威胁增加,国际原油创五个月来新高。

2. 受益经济复苏、稳增长的新能源产业链。

一是小米汽车订单火爆重燃市场关注,红利流量和人车家生态有望驱动新成长,二是3月新能源车企销量普遍大增,关注受益自主品牌高端化、高阶智能化、小米/华为/特斯拉产业链、全球化的优质汽车及零部件公司。2024年1-2月,我国光伏新增装机36.72GW,同比增长80.3%。以风电、太阳能为代表的新能源装机持续提速电源结构加速向多元化、绿色化转变,风电、光伏发电成为我国新增装机的主体力量。

3. 高分红、高股息资产。

食品饮料、银行、电力、石油石化等相关行业的业绩确定性强,地位稳定龙头,当前估值性价比仍然较好。当前分红政策引导明显,在手现金较多的优质央企,未来分红有望进一步提升。

4. 年报业绩超预期个股。关注几点线索:

1)外需拉动品种,如汽车、白电、化工等。

2)产业周期驱动的科技成长。

3)从分析师一致预测变动情况上看,部分上游资源品(石化、煤炭)、消费和TMT(通信)行业24年一季度业绩或超预期。

免责声明

本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具有中国证监会许可的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行业务服务。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突。

本报告版权归本公司所有。本公司保留所有权利。未经本公司事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载,否则,本公司将保留随时追究其法律责任的权利。