21世纪经济报道记者 叶麦穗 广州报道

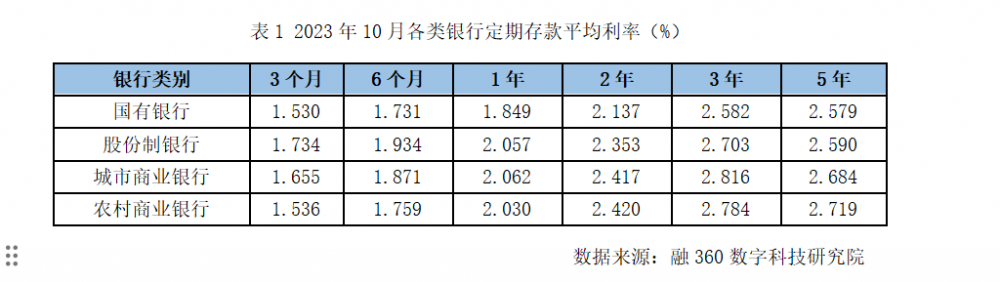

9月份银行存款利率经历过一波全面下调,各类银行1年及以上期限存款利率均呈现出断崖式下跌,为今年最大单月跌幅,进入10月份之后,存款利率调整情况明显变少。

从不同类型银行利率调整情况来看,国有银行3年及以内期限存款利率均基本没有调整,5年期存款平均利率略有下降;股份制银行2年及以内期限存款利率基本没有调整,3年、5年期平均利率分别环比下降1.4BP、3.3BP;城商行3个月、6个月期存款平均利率环比小幅上涨,1年及以上期限平均利率均环比下跌,其中3年期跌幅相对较大,较上月下跌5.5BP;农商行3个月、6个月期存款平均利率不变,1年期平均利率小幅上涨,2年及以上平均利率均环比下跌。

大额存单中长期利率仍呈下降趋势

从各类银行调整情况来看,10月份各类银行中短期利率基本没有调整,个别银行利率甚至有所上调,但2年及以上长期存款利率依然保持下跌趋势,为了缓解息差压力,应对存款定期化、长期化趋势,银行业整体继续压降长期存款成本。

利率调整之后,目前股份制银行3个月、6个月期存款利率整体水平最高,城商行1年、3年期存款利率整体水平最高,农商行2年、5年期存款利率整体水平最高。

除了存款利率之外,大额存单也出现不同程度的调整。根据融360数字科技研究院监测的数据,2023年10月大额存单各期限平均利率均环比下跌,长期利率跌幅相对较大,其中2年期降幅最大,环比下跌9.4BP。

从大额存单各期限利率走势来看,今年下跌趋势均非常明显,其中2年、3年、5年期平均利率相较年初分别下降了32.3BP、35.3BP、41.3BP。

从各类银行大额存单利率调整情况来看,10月份国有银行3年及以内期限大额存单平均利率均保持不变;股份制银行3个月、6个月期平均利率不变,1年及以上平均利率环比下跌;城商行1~3年期平均利率环比下跌,其它期限平均利率环比略微上涨;农村金融机构除了1年期平均利率略有上涨,其它期限平均利率均环比下跌;外资银行2年及以内期限平均利率均环比下跌,3年期小幅上涨,5年期不变。

整体来看,各类银行大额存单中长期利率仍呈下降趋势。

从各类银行大额存单利率来看,城商行、农村金融机构利率整体偏高,3年、5年期平均利率仍在3%以上;国有银行、股份制银行利率偏低,且均不发行5年期大额存单,部分银行不发行3年期大额存单,尤其是国有银行,大额存单利率垫底,且各银行利率基本一致。

部分大行停发个人结构性存款

根据人民银行公布的数据显示,截至2023年9月末,中资全国性银行结构性存款余额为46462.07亿元,环比下降1.71%,同比下降13.94%。

具体来看,9月份大型银行个人、单位结构性存款规模分别环比下降5.97%、1.65%;中小型银行个人结构性存款规模环比增长1.67%,单位结构性存款规模环比下降2.53%。

今年结构性存款规模仍然呈下降趋势,降幅较去年进一步收窄。近一年大型银行的个人结构性存款规模压降最多,同比下降29.41%,存续规模不足4000亿元,其中工行、邮储银行早已停止发售个人结构性存款,建行发行的数量也很少,中行发行数量最多。

根据融360数字科技研究院不完全统计,2023年10月银行发行的人民币结构性存款平均期限为130天,较上个月增长13天;平均预期中间收益率为2.51%,环比持平;平均预期最高收益率为2.99%,环比上涨3BP。

从不同类型银行来看,10月份国有银行结构性存款平均期限为101天,平均预期最高收益率为2.91%,环比下降4BP;股份制银行平均期限为143天,平均预期最高收益率为2.91%,环比持平;城商行平均期限为120天,平均预期最高收益率为3.14%,环比上涨5BP;外资银行平均期限为223天,平均预期最高收益率为4.22%,环比下降49BP。

今年5月份以来,结构性存款收益率大幅走低,在普通存款利率持续下降的背景下,结构性存款作为高成本存款,利率下降空间更大。目前结构性存款的实际收益率大致在2.5%左右,各银行有一定差异,除了个别银行,基本都在2%~3%区间。

四大行存款利率趋同

国有银行在全国各地的营业网点布局较广,数量众多,过去各地分支行根据当地情况调整存款利率,各地分支行之间的存款利率差异性较大,且国有银行网点存款比例较高,整体利率水平也较高。近两年,银行息差压力加大,存款利率经历多轮大幅下调,尤其是长期利率降幅较大,国有银行在利率下调方面起到牵头作用,各地之间的利率差异收窄。

今年以来,中、农、工、建四大行存款利率趋同化严重,根据融360数字科技研究院监测数据显示,10月份四大行在35个城市的定期存款利率基本一致,3个月期利率为1.5%,6个月期利率为1.7%,1年期利率为1.8%,2年期利率为2.1%,3年期利率为2.6%,5年期利率为2.65%。只有个别银行5年期利率存在一定差异,略低于2.65%。

存款利率趋同化,不仅是国有银行,其他银行也很难依靠有竞争力的普通定存利率来吸引储户,银行的揽储策略也在不断进行调整,通过个性化服务、定制产品、数字化营销等手段增强自身的吸储能力。国有银行的金融服务意识更强,金融产品种类更加丰富,再加上在品牌建设方面有一定优势,利率下调对储户的影响不及中小型银行那样大。

银行仍会推出一些特色存款来吸引部分客户,这类存款的利率要高于普通定存,但是往往设置一定门槛,包括起购金额、区域、额度、时间等方面都有一定限制,银行在特色存款揽储策略方面更加灵活。银行未来有望加强AUM考核,更加注重财富管理与理财业务发展。

银行息差压力仍然较大,存款利率下调仍有一定空间,随着中长期存款利率持续走低,定期存款对个人投资者的吸引力逐渐减弱,部分存款资金可能会流向银行理财、公募基金、保险产品之中。

2023年9月20日,国家金融监督管理总局厦门监管局对厦门国际银行股份有限公司开具罚单,罚款金额为220万元,同时对4位负责人予以警告或罚款,主要违法违规事由有四项,其中第一项就是“发行收益与实际承担风险不相匹配的结构性存款”。监管公告中并未提及本次银行违规行为发生在什么时间,可能并非近期发生的事情。

融360数字科技研究院分析师刘银平表示,前几年结构性存款市场乱象较多,主要表现为很多银行发行没有真实的金融衍生品交易行为的结构性存款,资金利率与结构性存款利率倒挂,导致部分信贷资金流向结构性存款市场,引发“资金空转套利”现象。经过严整之后,结构性存款规模大幅下降,近两年处在较低的水平,产品设计方面更加合规,因结构性存款发行问题受到监管处罚的现象大幅减少。目前来看,大部分银行结构性存款规模已经压降至较低水平,成本压力不大。