南财理财通课题组 陈子卉

南财理财通课题组 陈子卉

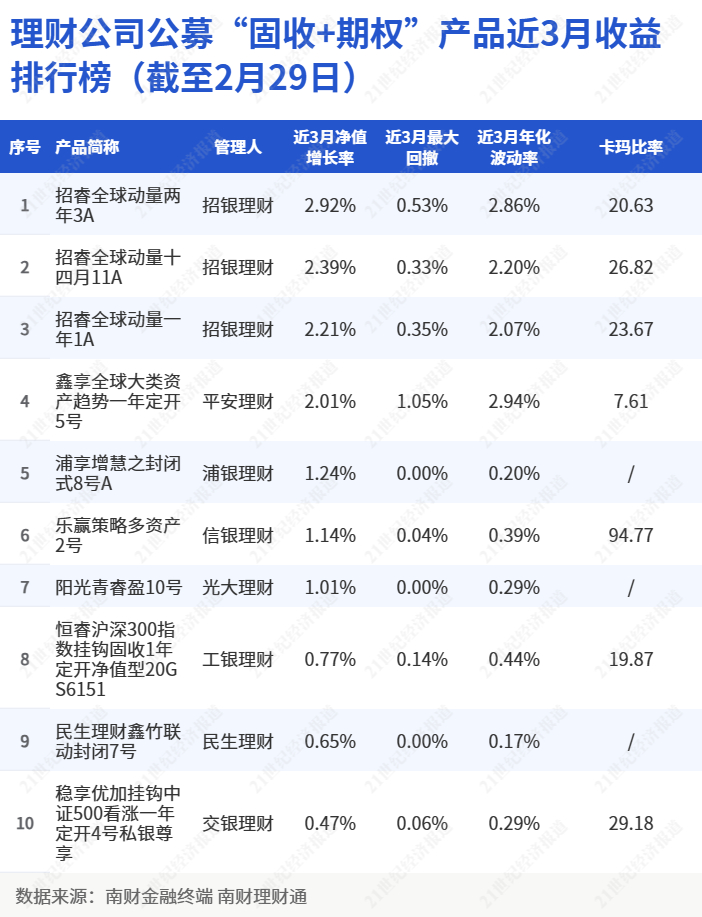

榜单筛选条件:理财公司发行的公募“固收+期权”产品,统计时成立期满3个月且每周均有净值披露(节假日除外),因该类产品存续数量较少,同系列同投资周期保留两只产品。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系研究助理进一步核实。

“固收+期权”理财近三月最高净值增长2.92%,榜首首个投资周期未达基准

南财理财通数据显示,截至2月29日,在理财公司公募“固收+期权”产品近3月收益排行榜中,8家理财公司产品上榜。其中,招银理财产品上榜3只,平安理财、浦银理财、信银理财、光大理财、工银理财、民生理财和交银理财各有1只产品上榜。

从收益情况看,本期收益表现靠前的产品多挂钩全球大类资产配置指数,4只产品近3月净值增长均超2%。其中,招银理财产品包揽榜单前三,“招睿全球动量两年3A”“招睿全球动量十四月11A”和“招睿全球动量一年1A”近3月净值增长率依次为2.92%、2.39%和2.21%。平安理财“鑫享全球大类资产趋势一年定开5号”位列第四,近3月净值增长2.01%。

从风险控制角度看,平安理财“鑫享全球大类资产趋势一年定开5号”近3月最大回撤为1.05%,在榜单中略高;招银理财“招睿全球动量两年3A”近3月最大回撤位列榜单第二为0.53%;此外,其余上榜产品最大回撤均不超0.5%。

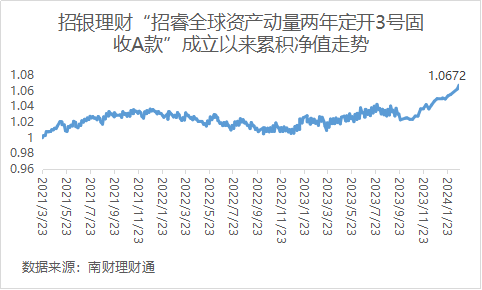

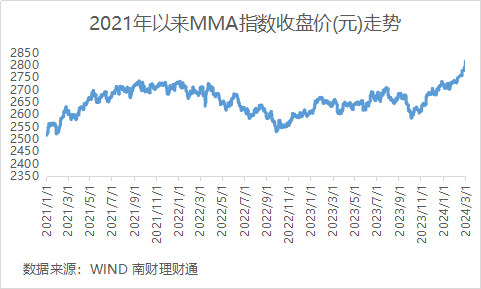

榜首产品招银理财“招睿全球动量两年3A”成立于2021年3月23日,风险等级为二级(中低风险),每两年为一个投资周期,当前年化业绩比较基准为0.80%-8.80%(2023/3/23-2025/3/24)。该产品为内嵌欧式看涨价差结构的固定收益类产品,挂钩指数为招银理财全球资产动量指数(MMA指数)。在资产配置比例上,该产品配置不低于90%的固定收益类资产以作生息资产,该部分资产收益可作为期权费支持,配置10%以内的衍生品金融工具(以期权费计算)参与MMA指数上涨,但不参与指数下跌。产品超额收益主要由MMA指数收益贡献。由该产品成立以来累计净值走势及相同区间MMA指数收盘价走势可发现,两者走势相近。

该产品累计净值成立后半年稳步增长,随后一年半处于回撤及修复阶段,累计净值在2023年上半年受益于挂钩标的表现较好有所恢复。2023年10月末产品累计净值处于相对低位,此后出现明显增长。截至2024年2月29日,该产品成立以来年化收益为2.3%。

该产品份额成立以来多次减免固定管理费率,固定管理费率由0.5%/年降至0.05%/年;主要收费为认购/申购费,该费率较一般理财产品高,且归集在理财计划之外。此外,A份额托管费为0.03%/年;每个投资周期累计净值累计年化超5%的部分每日计提超出部分的20%作为浮动管理费。

具体在费用的收取上,该产品各份额间略有不同,主要差异在认购/申购费用及销售服务费上。A份额不收销售服务费,但收取在理财计划之外1.2%的认购/申购费。C份额收取销售服务费,费率为0.6%/年,但不收取认购/申购费。

截至2023年三季度末,该产品资产净值收至2.76亿元,较初始募集规模为16.87亿元下降83.6%。该轮规模下降或主要因为第一个投资周期收益不及预期,首个投资周期年化业绩基准为2%-10.4%,首个投资周期年化收益为0.94%,不及业绩基准下限。该产品资金主要投向债券、公募基金和现金及银行存款,截至2023年三季度末占产品总资产比例为44.37%、29.67%和23.24%,金融衍生品持仓为720.43亿元,占产品总资产的比例为2.52%。

该产品前十大持仓主要为短债基金、定期存款及企业资产支持证券。企业资产支持证券涉及资产主要有类REITs不动产投资信托、棚改/保障房。其中,“GC绿发优”为产品第二大持仓,2023年三季度末持仓为1768.8万元,占总资产的比例为6.4%。

课题统筹:汤懿兰

数据分析师:张稆方