记者丨周欣樾 编辑丨江昱玢

7月25日,全球最大食品公司雀巢发布半年报。

前六个月,其总销售额为450亿瑞郎,约合人民币3650亿元,同比下降2.7%。

相较咖啡、糖果、宠物护理等的高增长,婴幼儿营养品板块出现负增长。

来源:雀巢

“惠氏仍面临挑战。”雀巢CFO Anna Manz坦言。

曾经的奶粉“外资一哥”,受国产品牌进军一线市场等因素影响,市占率下滑。

“雀巢不会放弃中国婴儿配方奶粉市场。”雀巢CEO马克·施奈德带队,寻找反攻的突破口。

新品补位

去年,奶粉新国标实施,未通过该标准的奶粉将不能再生产。这对对惠氏来说,是个绝佳的机会。

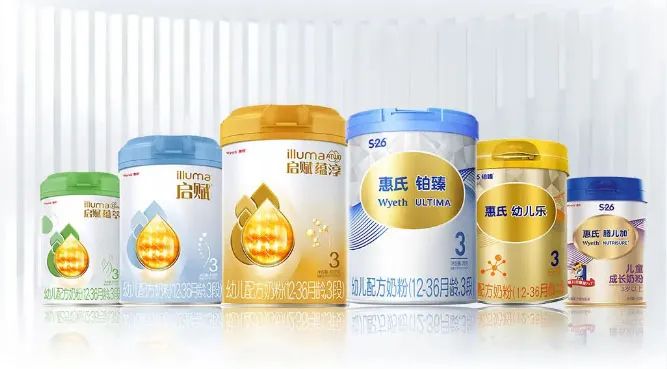

作为首个全线品牌通过新国标注册的外资奶粉企业,其通过产品包括惠氏启赋、启赋蕴萃、S-26铂臻等,共7个系列21个配方。

婴配奶粉迎来洗牌时刻。

雅培退出中国,一、二线市场几十亿的份额空了出来,惠氏瞄准机会,尝试吞掉其中一部分。

去年5月,时任惠氏营养品负责人的闵慧琳表示,“开源、节流、招新、聚焦”是其发展策略的重点。

主要是集中精力研发新产品,投资渠道建设,聚焦经销商、宝宝店、电商和大客户等头部合作伙伴。

乳业专家宋亮指出,未来奶粉主要竞争,偏重于配方升级和品牌背书。

惠氏已针对细分领域、新场景,上新HMO婴配产品。

去年10月,两种母乳低聚糖(HMO)原料被批准用于奶粉。

次月,惠氏马不停蹄,推出添加HMO的“启赋儿童成长奶粉”。

今年4月,启赋HMO水奶上市,产品无需冲调,即开即饮。

“相较婴配奶粉进入存量市场,水奶保持20%-30%年增长。”启赋方面表示。

马克·施奈德提到,中国消费者对本土生产的奶粉兴趣在上升,雀巢“重新平衡供应链”。

HMO原料获批后,“启赋儿童成长奶粉”由惠氏苏州工厂生产。

该厂厂长介绍,从配方设计到原料供应、研发、物流和生产等环环相扣,“从两三年前就着手准备(推出这款产品)。”

据悉,产品获批后一个多月,就从苏州工厂生产线上落地。

同时,惠氏HMO系列奶粉产品通过跨境渠道、大贸渠道,双线并行供应中国市场。

其中,跨境渠道将引进惠氏最前沿配方产品,大贸渠道则供应符合中国标准要求产品。

“奶粉大盘下滑,仍有800亿的市场空间,惠氏发展空间依然很大。”宋亮表示。

老将上任

转型路上,惠氏启用新的掌舵者。

去年9月,闵慧琳卸任大中华大区惠氏营养品业务负责人一职。彼时,她的到任时长仅一年多。

闵在消费品公司工作超20年。外界认为,雀巢曾寄望于她对中国市场的深刻洞察,能挽回惠氏一路下滑的业绩。

闵慧琳

“换得突然,我们和外界知道(消息)的时间差不多。”雀巢内部人士向记者透露。

“重建业务运营基本功,推动简化的组织架构和工作方式,包括搭建内部设计与制作的能力。”雀巢大中华大区CEO张西强提出要求。

雀巢换上裘晔掌舵大中华大区惠氏。

裘曾就职于可口可乐、雅诗兰黛等多家知名跨国公司,也是惠氏的老员工。

2016年,她出任惠氏启赋品牌市场营销总监;次年,在雀巢瑞士总部婴儿营养战略业务单元,任启赋全球品牌经理;2022年,又升任雀巢婴儿营养业务负责人。

对雀巢、惠氏架构与战略的熟悉程度,成为裘带领团队的最大优势。

她表示,雀巢能恩与惠氏营养品,是“手拉手”的关系。

裘晔

“从产品线布局而言,两者分别面向不同的消费群体,但又同时背靠着雀巢在全球的科研资源,推动整个雀巢婴儿营养板块发展。”

“(裘)操盘能力强,解决了过往的问题,也在拓宽渠道。”宋亮点评。

裘晔重点改革渠道,这确是惠氏的薄弱之处。她表示,将对母婴和电商渠道持续投入。

她主打“SKU合理化”,与各渠道合作改善销售基础,以降低零售商的库存水平。

“相较友商,惠氏优势在于库存小,压力不大,过去一年价盘稳定。”

宋亮认为,此番改革能提高渠道信心,给消费者树立形象,促进高价产品动销。

迎接挑战

进入中国38年的惠氏,正经历低迷期。

2019-2021年,惠氏婴配奶粉S-26、启赋销量下滑,抵消雀巢在华强劲的业务表现。如今的财报中,惠氏鲜少被提及。

2015年是惠氏的“高光之年”,其销售额破百亿,为业内首个,被称为奶粉行业的“外资一哥”。

雀巢为提高在中国奶粉市场的市占率,2012年,集团以118.5亿美元拿下惠氏。

交易踩在了微妙的时点上。

“整个奶粉行业、渠道乃至消费者的变化如此之快,是十多年来少有的。”雀巢方面直言。

来源:图虫

当时,受疫情冲击,国际供应链体系受损,跨境购、海淘等跨境电商业务遭遇重创,外资奶粉受此牵连。

另一方面,国产奶粉加速崛起,“农村包围城市”,拼得下沉市场后,开始反攻,挤占一、二线城市。

2019年时,飞鹤和雀巢在国内奶粉市场份额,分别为13.3%、13.5%,双方势均力敌;3年后,飞鹤市占率达17.5%,雀巢下滑至10.7%。

“与国产相比,外资无法展开人海战术,给予渠道商的利润也远低于国产。”宋亮告诉《21CBR》记者。

一二线市场看重品牌,三四线则靠渠道推动,这也成了惠氏的“隐疾”。

有消费者抱怨,一罐惠氏启赋,京东卖300多,有的地方却只卖250元。

“过去,惠氏渠道非常混乱,产品代理半年或一年后就出现乱价现象,造成代理商内卷,最后大家都难挣到钱。”业内人士表示。

例如,线上价格低,线下经销商只能贴补费用进入渠道,长期贴补吃力,经销商只能换销其他品牌产品。

“三四线城市‘大而散’,需解决供应链长,成本高昂、过程繁琐等问题,且收效慢,对外资也是一场冒险。”宋亮强调。

一手推新品,一手补短板。重回昔日宝座,惠氏野心不减。

题图来源:小食代

图片来源:惠氏,除标注外