21世纪经济报道记者 唐婧 北京报道

8月政府债券融资占新增社融超五成,票据融资占新增人民币贷款超六成,企业和居民贷款均同比少增,显示实体经济融资需求仍偏弱,稳增长政策仍需进一步加力。

9月13日,中国人民银行发布的8月金融数据显示,2024年前八个月社会融资规模增量累计为21.9万亿元,比上年同期少3.32万亿元;前八个月金融机构口径人民币贷款增加14.43万亿元,比上年同期少3.01万亿元。

具体到8月,社会融资规模增量为3.03万亿元,同比减少981亿元;金融机构口径人民币贷款增加9000亿元,同比少增4600亿元。

专家表示,金融总量增速边际放缓受有效需求不足影响较大。央行发布的银行家调查问卷显示,二季度贷款总体需求指数由一季度的71.6%回落至55.1%,是2004年有统计以来的最低值。

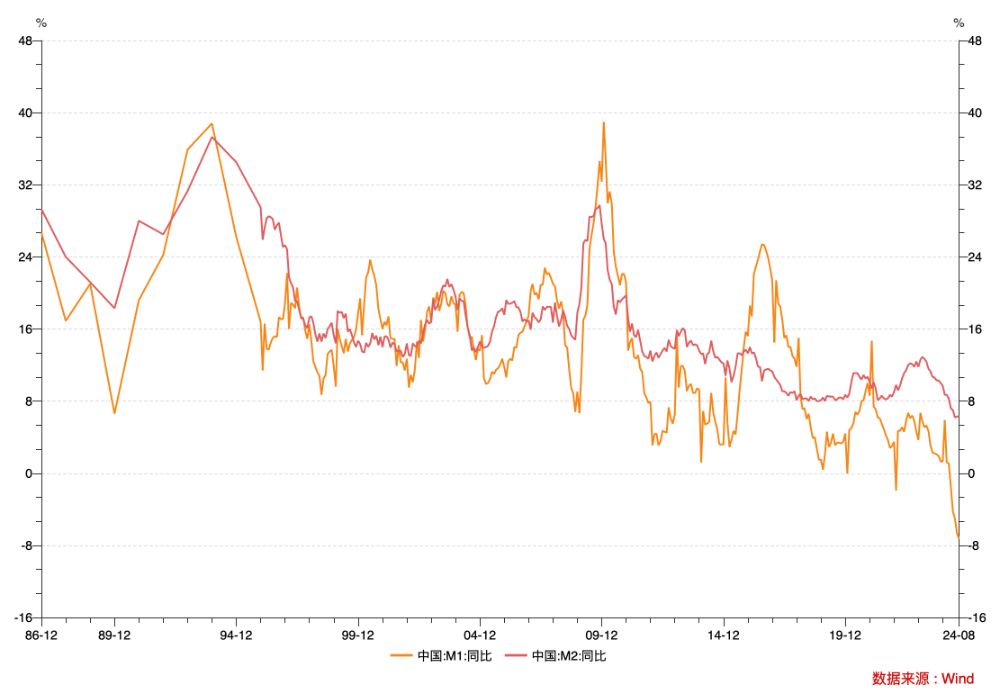

数据还显示,8月末,广义货币(M2)余额305.05万亿元,同比增长6.3%,与上月持平;狭义货币(M1)余额63.02万亿元,同比下降7.3%,已经连续五个月负增长,且续创有记录以来新低。

专家表示,近期M1增速持续下降就主要与治理手工补息、存款向理财分流、存款定期化等因素有关,未来完善M1统计口径的必要性加大。同时,金融数据“挤水分”效果显现后,M2增速稳定性有所增强。

中国民生银行首席经济学家温彬认为,“挤水分”效应与新旧动能转换阵痛叠加作用下,信贷、社融和货币供应量较前期总体降速。但当前金融总量增长的变化,实际上是我国经济结构及与此关联的金融供给侧结构变化的反映。

但温彬也强调,在结构转型加快推进背景下,为完成全年经济社会目标、应对经济运行面临的国内有效需求不足问题,宏观政策需更加给力。

同日,央行有关部门负责人在解读8月数据时表示将“坚持支持性的货币政策立场”,并“着手推出一些增量政策举措,进一步降低企业融资和居民信贷成本”,指向央行货币政策重心转向稳增长、宽松还是大方向。为此,国盛证券首席经济学家熊园预计,年内我国央行大概率还会降准降息,也很可能会调降存量房贷利率。

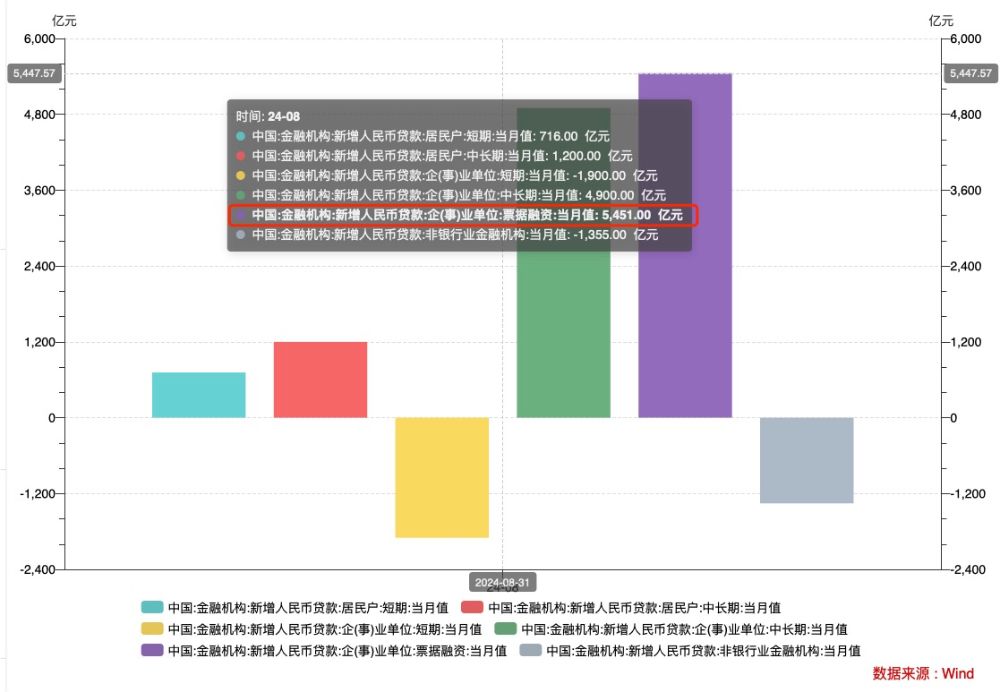

票据融资占新增信贷超六成

央行数据显示,前八个月金融机构口径人民币贷款增加14.43万亿元,比上年同期少3.01万亿元。具体到8月单月,金融机构口径人民币贷款增加9000亿元,同比少增4600亿元。

票据融资仍是8月新增人民币贷款的主力军,占比超过六成。具体分项来看,住户贷款增加1900亿元,其中,短期贷款增加716亿元,中长期贷款增加1200亿元;企(事)业单位贷款增加8400亿元,其中,短期贷款减少1900亿元,中长期贷款增加4900亿元,票据融资增加5451亿元;非银行业金融机构贷款减少1355亿元。

一般而言,在有效融资需求不足时,银行会通过加大票据直贴、转贴力度,将代表企业信用的未贴现票据转化为代表银行信用的表内票据融资。分析人士指出,在满足真实交易关系和债权债务关系的要求下,中小企业利用票据从银行进行贴现,具有便利性高、流动性好等优势,在满足融资需求方面,与从银行贷款获得资金没有本质区别。

作为金融数据的领先指标,票据利率走低通常指向信贷需求不足,因此市场对8月新增信贷较弱已经有所预期。第三方数据显示,8月下旬1个月期、3个月期、6个月期国股行票据转贴收益率全线跌破1%,创下年内新低。其中8月22日1个月期国股行票据转贴收益率低至0.1%。

东方金诚首席宏观分析师王青还告诉记者,8月新增贷款同比延续少增,企业和居民贷款新增规模同比均有所缩量。其中,“挤水分”效应对企业贷款的影响仍在持续,同时,房地产行业延续调整,城投新增融资仍受限制,加之需求不足背景下企业投资扩产步伐迟缓,企业部门有效贷款需求缺乏提振;居民贷款需求不振则主要源于房地产市场仍在调整,以及居民消费信心不足。

针对居民贷款需求不振,温彬表示,现阶段市场对再度下调存量房贷利率呼声较高,降低存量房贷利率一定程度上有利于缓解按揭早偿现象、增强居民债务可持续性、促进居民消费需求修复以及形成更加公平的融资环境。后续看,存量房贷利率有很大概率下调,并向新发生按揭定价逐步靠拢,总体有助于稳定居民端信用。但同时,在银行息差日益承压环境下,也需进一步调降存款利率、降低负债成本,进而增强金融支持实体的可持续性。

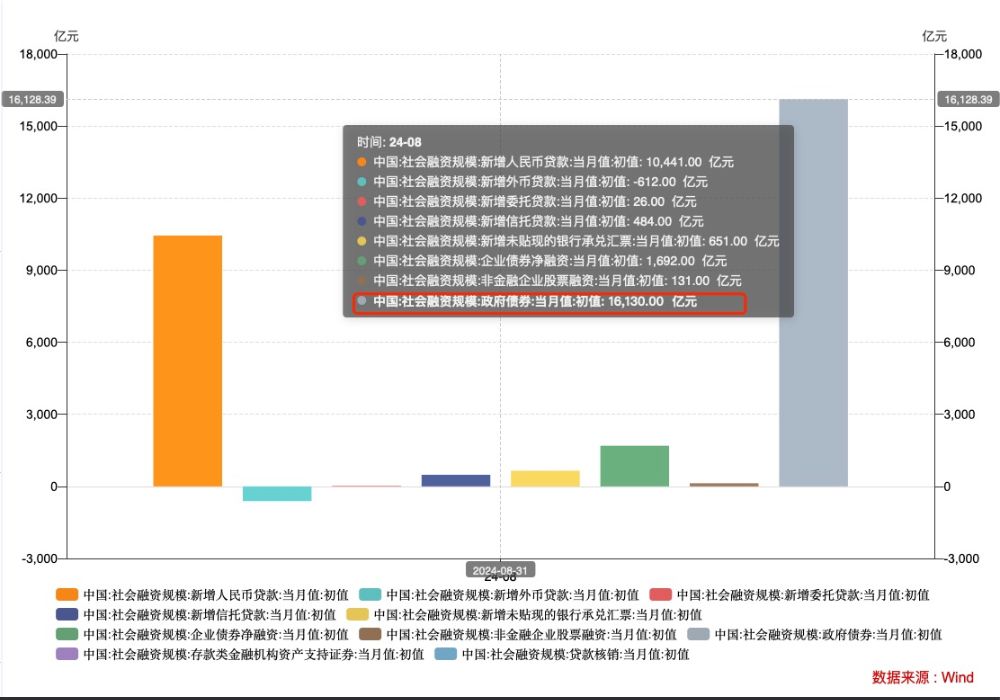

政府债券占新增社融超五成

央行数据显示,前八个月社会融资规模增量累计为21.9万亿元,比上年同期少3.32万亿元;具体到8月单月,社会融资规模增量为3.03万亿元,同比减少981亿元。

政府债券融资占8月新增社融比重超五成。具体分项来看,8月对实体经济发放的人民币贷款增加10441亿元;对实体经济发放的外币贷款折合人民币减少612亿元;委托贷款增加26亿元;信托贷款增加484亿元;未贴现的银行承兑汇票增加651亿元;企业债券净融资1692亿元;政府债券净融资16130亿元;非金融企业境内股票融资增加131亿元。

温彬指出,上半年政府债发行进度总体较慢,为促投资、稳增长以及化解存量债务,8月以来大幅放量。截至8月底,新增专项债、新增一般债发行进度分别达到66%、71%。受此拉动,8月政府债净融资达1.61万亿元,创历史新高,同比多增4371亿元,成为社融的主要支撑力量。后续看,强化政府投资引领作用、加快专项债券发行仍为财政发力方向,9月政府债会继续保持加速发行节奏,预计规模仅次于8月和5月,且9月信贷投放一般季节性走高,将共同对社融形成有效拉动。

中国银行研究院研究员梁斯向记者分析,今年以来,政策对企业发债支持力度加大,企业发债意愿提升,带动上半年债券融资同比多增;受专项债发行后置影响,上半年地方政府债券净融资同比少增。但三季度以来,随着地方支出力度加大,专项债发行明显提速,带动政府债券净融资规模持续走高,自7月政府债券累计净融资同比增幅实现“由负转正”后,8月政府债券净融资规模进一步扩大。

“对比来看,8月企业债券融资同比少增1096亿元,主要原因是当月债券市场调整导致下旬信用债发行利率走高,抑制企业债券融资需求,信用债取消发行现象相应增多。”王青向记者表示。

期待哪些“增量政策举措”?

值得注意的是,央行罕见就8月金融统计数据有关情况作了解读,并于官微官网进行了发布。在谈及“下一步货币政策还有什么考虑和举措”时,央行有关负责人表示,将坚持支持性的货币政策立场,为经济回升向好营造良好的货币金融环境。货币政策将更加灵活适度、精准有效,加大调控力度,加快已出台金融政策措施落地见效,着手推出一些增量政策举措,进一步降低企业融资和居民信贷成本,保持流动性合理充裕。

“增量政策举措”不是新提法。就在8月中旬,央行行长潘功胜在接受媒体采访时表示,将进一步谋划新的增量政策,继续坚持支持性的货币政策立场。

9月5日,人民银行货币政策司司长邹澜在回答有关“增量政策”的记者提问时表示,会继续密切关注主要发达经济体的货币政策调整情况。同时,中国的货币政策将继续坚持以我为主,优先支持国内经济发展。

一是总量上,加大逆周期调节力度,灵活运用多种货币政策工具,保持货币信贷总量合理增长,推动社会综合融资成本稳中有降,支持巩固和增强经济回升向好态势。

二是结构上,以金融“五篇大文章”“两重”“两新”等重点领域作为重要工作抓手,持续引导金融机构加大对重点领域、薄弱环节的信贷支持力度,更有针对性地满足合理消费融资需求。

对此,王青解读称,美联储9月启动降息后,中美货币政策周期差将转入收敛过程。这会增强国内货币政策操作的灵活性,降息的阻力减小。但当前国内货币政策强调“以我为主”,美联储降息后,并不意味着国内会立即跟进降息。综合考虑未来一段时间的经济和物价走势,以及宏观政策取向,预计四季度央行降息0.1-0.2个百分点的可能性比较大。

王青还预计,接下来政策面将进一步加大房地产行业支持力度,第二轮存量房贷利率下调将会启动,新发放居民房贷利率还有较大下行空间,这是扭转楼市预期的关键。至于降准,他认为,目前银行体系流动性还比较充裕,降准的迫切性不高。

截至9月14日11:00,上海银行间同业拆放利率(Shibor)短端品种多数下行。隔夜品种下行4.5BP报1.611%,7天期下行6.0BP报1.746%,14天下行1.8BP报1.854%。从回购利率表现看,截至9月14日15:00,DR007(银行间质押式回购7天期利率)加权平均利率报1.6549%,低于政策利率水平。

针对降准降息等政策调整的时点,邹澜在上述国新办发布会也有所回应,他的表述是“还需要观察经济走势”。邹澜还称,综合运用法定存款准备金率、7天逆回购、中期借贷便利还有买卖国债这些工具,目标是保持银行体系流动性合理充裕。至于降息,则仍然受到“存款搬家”和银行净息差压力的双重制约。

央行有关负责人还称,把维护价格稳定、推动价格温和回升作为把握货币政策的重要考量,更有针对性地满足合理消费融资需求。持续增强宏观政策协调配合,支持积极的财政政策更好发力见效,着力扩大国内需求,促进消费与投资并重,并更加注重消费,淘汰落后产能,促进产业升级,支持总供给和总需求在更高水平上实现动态平衡。

温彬表示,在结构转型加快推进背景下,为完成全年经济社会目标,应对经济运行面临的国内有效需求不足问题,宏观政策需更加给力。后续政策加码发力扩内需、托底传统经济动能的必要性提升,政策重心预计将落在财政、货币、消费、制造业、地产等领域。