文:华创证券研究所副所长 、首席宏观分析师 张瑜(执业证号:S0360518090001)

报告摘要

9月CPI通胀小幅超预期

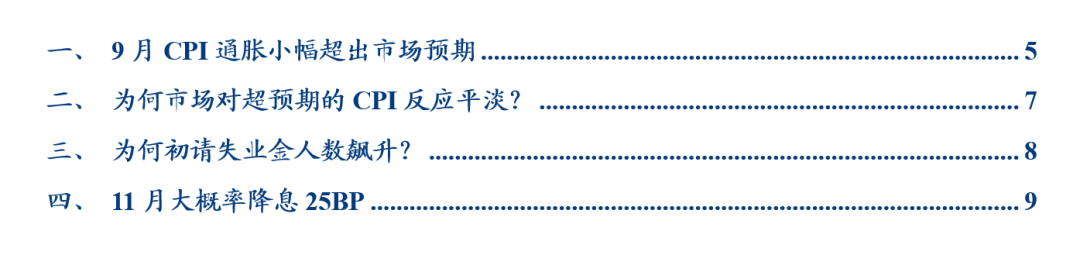

CPI同比从2.5%降至2.4%,是2021年3月份至今最低,但高于预期的2.3%;核心CPI同比从3.2%反弹至3.3%,高于预期的3.2%。CPI环比0.2%,前值0.2%,预期0.1%;核心CPI环比0.3%,前值0.3%,预期0.2%。

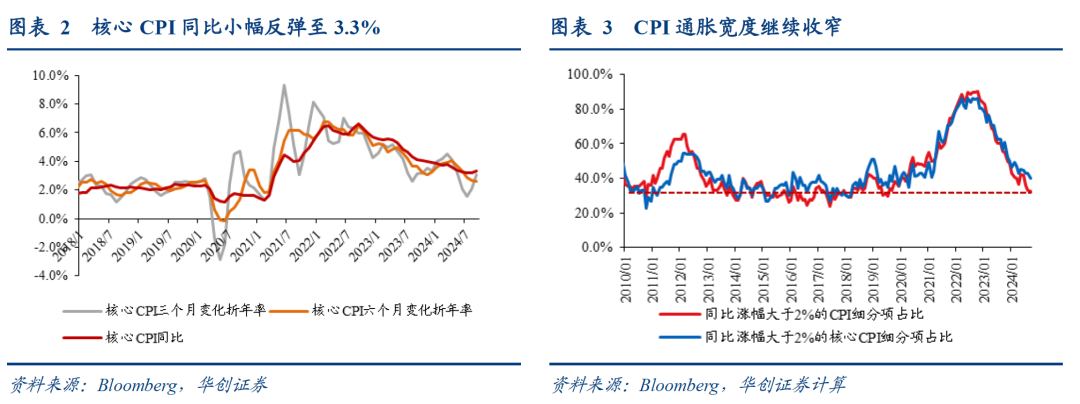

CPI环比超预期,主因是食品涨幅反弹以及核心CPI环比偏强;核心CPI中,核心商品和超级核心服务环比回升,租金环比则有所下降。1)食品价格环比涨0.4%,是2023年2月份以来最高,主因谷物烘焙食品价格回升较多。最近2个月全球谷物价格并未出现明异动,倾向于认为本月数据是一个扰动值。2)核心商品价格环比从-0.2%回升至0.2%,时隔六个月再度回正;2015-19年平均为0%,2021-23年平均为0.3%,今年上半年平均为-0.1%。核心商品价格反弹主要受服装(1.1%,前值0.3%)、二手车(0.3%,前值-1%)、家具家用品(0%,前值-0.3%)价格上行的影响。3)不含租金的超级核心服务环比从0.3%升至0.4%,2015-19年平均为0.2%,2021-23年平均为0.4%,今年上半年平均为0.4%。其中,交通服务(1.4%,前值0.9%)、医疗保健服务(0.7%,前值-0.1%)和公共事业服务(0.7%,前值0.2%)价格上行较为明显,娱乐服务和其他个人服务价格有所走弱。整体来看,超级核心服务价格环比回升、时薪增速反弹以及服务业PMI的超预期,均指向美国服务消费仍有韧性。4)租金环比从0.5%降至0.2%,2015-19年平均为0.3%,2021-23年平均为0.5%,今年上半年平均为0.4%。其中,业主等价租金环比从0.5%降至0.3%,酒店住宿环比从1.8%降至-1.9%,主要住所租金从0.4%回落至0.3%。环比增速回落带动租金同比在上月小幅反弹后再度下行,从5.2%降至4.9%。

为何市场对超预期的CPI反应平淡?

数据发布后,资产价格反应平淡,降息预期也基本保持平稳,主要原因或在于:从结构上来看,CPI超预期可能不太具有持续性;并且随着美联储的双重任务风险已经倾向于就业,相应的,对去通胀进程中的颠簸也会更有耐心。缺乏极端天气和供应链的冲击,食品和核心商品价格的回升不太具有持续性,9月份二手车批发价格指数再度下行也预示CPI二手车价格未来短期内或再度回落。在就业市场基本保持平衡和时薪韧性放缓的大背景下,超级核心服务环比持续回升的概率也较低。更重要的,权重最大的租金环比明显回落、同比重回下行通道,一定程度上打消了去通胀进程再度停滞的市场担忧。

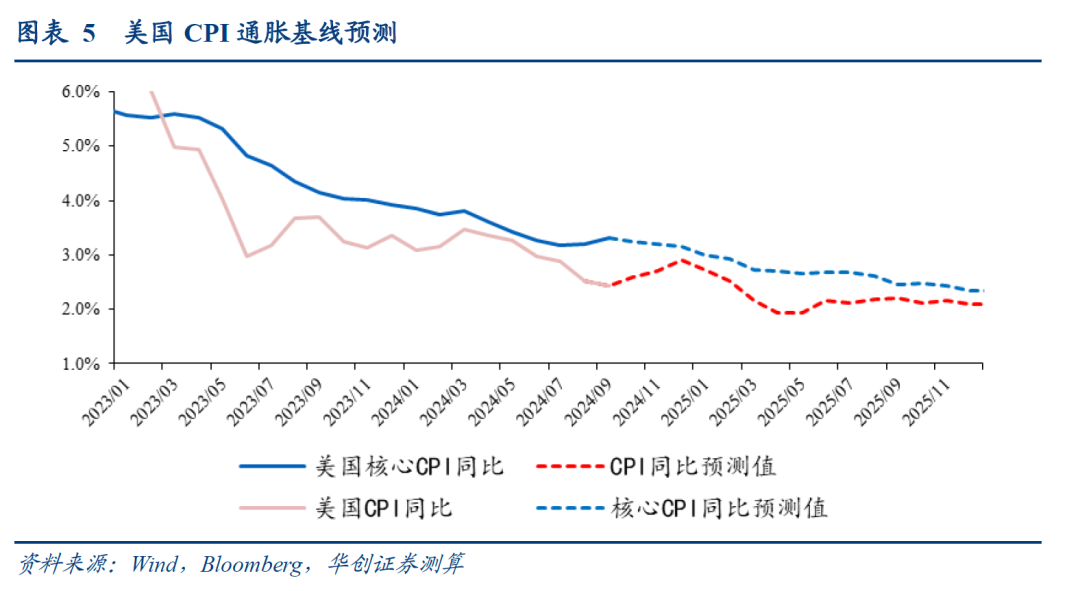

通胀展望:预计今年四季度,美国核心CPI同比约3.2%,在基数影响下,CPI同比或回升至2.7%。往前看,预计后续通胀走势将基本符合市场预期的软着陆路径和美联储对去通胀的期许(详情参见《美国再通胀路径的隐含条件》)。

为何初请失业金人数飙升?

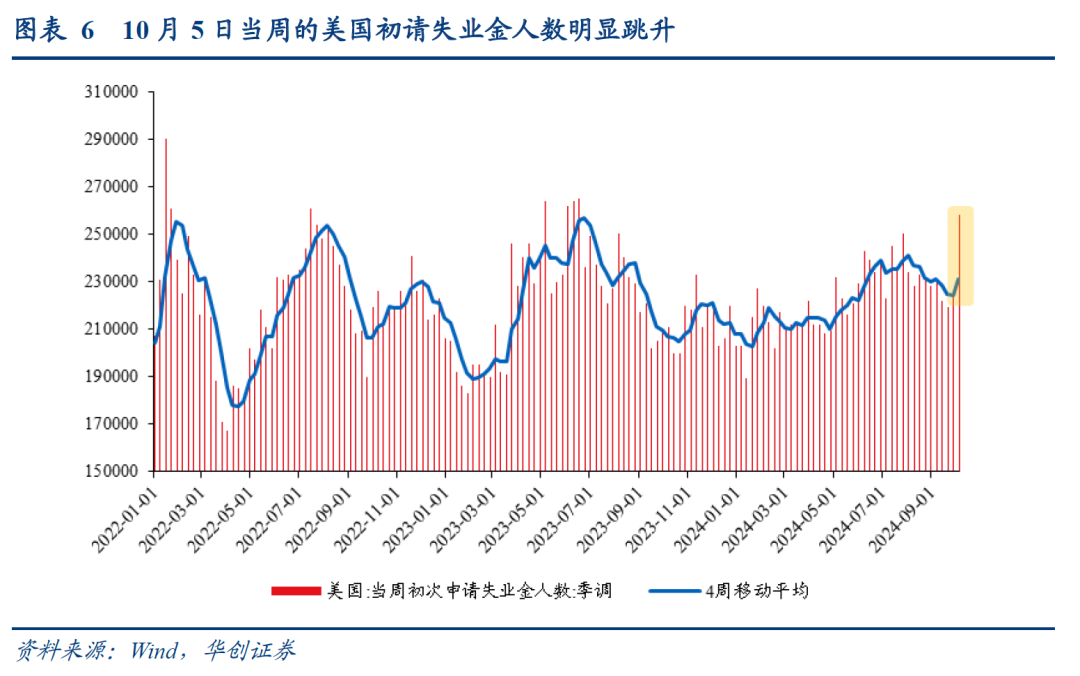

与CPI数据同时发布的初请失业金人数上行幅度大超预期。10月5日当周,初请失业金人数录得25.8万,明显高于市场预期的23万,扭转了今年8月以来的回落趋势,也是2023年8月份以来的最高。

初请失业金人数大幅上升抵消了CPI通胀超预期的市场影响?初请人数飙升主要是受飓风“海伦妮”和波音罢工的影响,并不意味着美国劳动力市场再度走弱。受飓风“海伦妮”影响较大的佛罗里达州、北卡、田纳西和弗吉尼亚等州,初请人数较前值明显跳升,加上受波音罢工影响的华盛顿州和俄勒冈州,估算飓风天气和波音罢工对全美初请人数的负面拖累可能接近2万人。扣除上述因素后,初请人数的波动就回落至正常区间之内。因此,初请人数飙升,或不是导致市场对CPI超预期反应平淡的主因,而是在侧重就业的美联储现有框架下,市场和美联储对短期通胀波动容忍度已经提高,并且本月CPI超预期的结构也不太能持续。

参考9月非农报告,11月议息会议大概率降息25BP

我们提示,飓风的扰动因素还将影响10月非农报告的质量。“海伦妮”飓风的影响尚未结束,“米尔顿”飓风又再度来袭,预计未来几周的初请失业金人数都将被扭曲,10月份非农报告质量也将受到影响,届时可能看到新增就业明显回落和失业率回升的情况。在此背景下,“干净”的9月非农报告将成为11月FOMC会议的重要参考,考虑到9月非农数据偏强,预计11月会议大概率只会降息25BP。

对美债利率而言,9月份以来,市场的年内降息预期已经修正至与联储点阵图的指引一致(11月和12月各降息25BP),十年期美债利率也从3.6%升至4.1%左右。我们估计,因降息预期修正带来的美债利率上行或暂时告一段落,鉴于在11月7日议息会议前没有“干净”的硬数据发布,美债利率短期内再度大幅回升的可能性较低。

风险提示:美国通胀和就业市场超预期。

报告目录

报告正文

一、9月CPI通胀小幅超出市场预期

9月份美国CPI通胀小幅超市场预期。同比来看,CPI同比从2.5%降至2.4%,是2021年3月份至今的最低读数,但高于市场预期的2.3%;核心CPI同比从3.2%反弹至3.3%,高于市场预期的3.2%。环比来看,CPI环比0.2%,与上个月一致,高于市场预期的0.1%;核心CPI环比0.3%,与上个月一致,高于市场预期的0.2%。

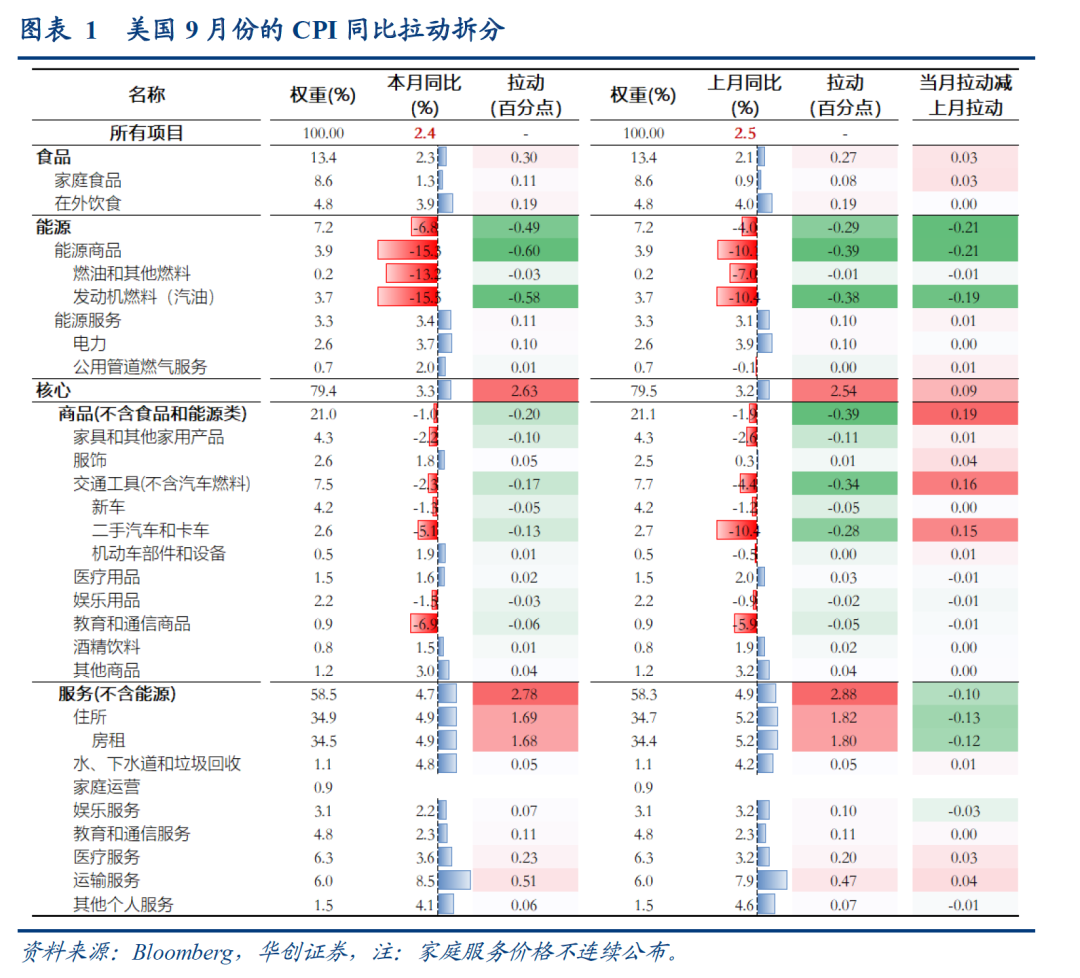

但通胀宽度仍在持续改善(收窄)。同比涨幅超过2%的CPI细项比例从33.3%回落至32.4%,2010-2019年平均为36.8%,2021-2023年平均为70.8%。同比涨幅超过2%的核心CPI细项比例从42.9%回落至40%,2000-09年平均为49.6%,2010-19年平均为37.8%,2021年至2023年上半年平均为72.2%。

CPI环比超预期,主要是食品涨幅反弹以及核心CPI环比偏强。就核心CPI而言,超预期来自于核心商品和超级核心服务环比回升,租金环比则有所下降。

非核心CPI中,食品价格环比涨0.4%,是2023年2月份以来最高,主要是家用食品(0.4%,前值0%)中的谷物烘焙食品价格(0.3%,前值-0.1%)回升较多。最近2个月,高频的全球谷物价格并未出现明异动,我们倾向于认为本月数据是一个扰动值,后续需关注天气因素对食品通胀的影响。国际油价调整,能源价格环比跌幅(-1.9%,前值-0.8%)扩大,汽油(-4%,前值-0.6%)和燃油价格(-3.1%,前值-1.5%)明显下跌,电力和燃气价格则小幅上涨。

核心CPI中:

一是,核心商品价格环比从-0.2%回升至0.2%,时隔六个月再度回正;2015-19年平均为0%,2021-23年平均为0.3%,今年上半年平均为-0.1%。核心商品价格反弹主要受服装(1.1%,前值0.3%)、二手车(0.3%,前值-1%)、家具家用品(0%,前值-0.3%)价格上行的影响。29个主要商品中,本月下跌的有14个,上月为20个,2022-23年为11个,2015-19年为17个。

二是,不含租金的超级核心服务环比从0.3%升至0.4%,2015-19年平均为0.2%,2021-23年平均为0.4%,今年上半年平均为0.4%。其中,汽车租赁、维修和保险带动交通服务(1.4%,前值0.9%)价格涨幅扩大,医疗保健服务(0.7%,前值-0.1%)和公共事业服务(0.7%,前值0.2%)价格上行也较为明显。而娱乐服务(-0.5%,前值0%)和其他个人服务(0.1%,前值0.2%)价格有所走弱。整体来看,超级核心服务价格环比回升、时薪增速反弹以及服务业PMI的超预期,均指向美国服务消费仍有韧性。

三是,租金环比从0.5%降至0.2%,2015-19年平均为0.3%,2021-23年平均为0.5%,今年上半年平均为0.4%。其中,业主等价租金环比从0.5%降至0.3%,酒店住宿环比从1.8%降至-1.9%,主要住所租金从0.4%回落至0.3%。环比增速回落带动租金同比在上月小幅反弹后再度下行,从5.2%降至4.9%。

二、为何市场对超预期的CPI反应平淡?

CPI数据发布后,十年期美债利率、美元指数和美股并未出现明显的波动,降息预期也基本保持平稳,定价11月降息25bp的概率维持在80%附近,不降息的概率维持在20%附近。

市场反应偏平淡的主要原因或在于:从结构上来看,CPI超预期可能不太具有持续性;并且随着美联储的双重任务风险已经倾向于就业,相应的,对去通胀进程中的颠簸也会更有耐心。缺乏极端天气和供应链的冲击,食品和核心商品价格的回升不太具有持续性,9月份二手车批发价格指数再度下行也预示CPI二手车价格未来短期内或再度回落。在就业市场基本保持平衡和时薪韧性放缓的大背景下,超级核心服务环比持续回升的概率也较低。更重要的,权重最大的租金环比明显回落、同比重回下行通道,一定程度上打消了去通胀进程再度停滞的市场担忧。

通胀展望:预计今年四季度,美国核心CPI同比约3.2%,在基数影响下,CPI同比或回升至2.7%。再往前看,我们预计后续通胀走势将基本符合市场预期的软着陆路径和美联储对去通胀的期许(详情参见《美国再通胀路径的隐含条件》)。

三、为何初请失业金人数飙升?

与CPI数据同时发布的初请失业金人数上行幅度大超预期。10月5日当周,初请失业金人数录得25.8万,明显高于市场预期的23万,扭转了今年8月以来的回落趋势,也是2023年8月份以来的最高。

是否因为初请失业金人数大幅上升带来的劳动力市场再度走弱的担忧,抵消了CPI通胀超预期的市场影响?初请失业金人数飙升主要是受飓风“海伦妮”和波音罢工的影响,并不意味着美国劳动力市场的再度走弱。受飓风“海伦妮”影响较大的佛罗里达州、北卡、田纳西和弗吉尼亚等州,初请失业金人数较前值明显跳升,加上受波音罢工影响的华盛顿州和俄勒冈州,估算飓风天气和波音罢工对全美初请失业金人数的负面拖累可能接近2万人。扣除上述因素后,初请失业金人数的波动就回落至正常区间之内。因此,初请失业金人数的飙升,或不是导致市场对CPI超预期反应平淡的主因,而是在侧重就业的美联储现有框架下,市场和美联储对短期通胀波动容忍度已经提高,并且本月超预期的结构也不太能持续。

四、11月大概率降息25BP

我们提示,飓风的扰动因素还将影响10月非农报告的质量。“海伦妮”飓风的影响尚未结束,“米尔顿”飓风又再度来袭,预计未来几周的初请失业金人数都将被扭曲,10月份的非农报告质量也将受到影响,届时可能看到新增就业明显回落和失业率回升的情况。在此背景下,“干净”的9月非农报告将成为11月FOMC会议的重要参考。考虑到9月非农数据偏强(新增非农就业25.4万,远超市场预期的15万,失业率回落至4.1%),预计11月会议大概率只会降息25BP。

对美债利率而言,9月份以来,市场的年内降息预期已经修正至与联储点阵图的指引一致(11月和12月各降息25BP),十年期美债利率也从3.6%升至4.1%左右。我们估计,因降息预期修正带来的美债利率上行或暂时告一段落,鉴于在11月7日议息会议前没有“干净”的硬数据发布,美债利率短期内再度大幅回升的可能性较低。

具体内容详见华创证券研究所10月11日发布的报告《【华创宏观】短期通胀波动,不改降息节奏》。

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

法律声明

华创证券研究所定位为面向专业投资者的研究团队,本资料仅适用于经认可的专业投资者,仅供在新媒体背景下研究观点的及时交流。华创证券不因任何订阅本资料的行为而将订阅人视为公司的客户。普通投资者若使用本资料,有可能因缺乏解读服务而对报告中的关键假设、评级、目标价等内容产生理解上的歧义,进而造成投资损失。

本资料来自华创证券研究所已经发布的研究报告,若对报告的摘编产生歧义,应以报告发布当日的完整内容为准。须注意的是,本资料仅代表报告发布当日的判断,相关的分析意见及推测可能会根据华创证券研究所后续发布的研究报告在不发出通知的情形下做出更改。华创证券的其他业务部门或附属机构可能独立做出与本资料的意见或建议不一致的投资决策。本资料所指的证券或金融工具的价格、价值及收入可涨可跌,以往的表现不应作为日后表现的显示及担保。本资料仅供订阅人参考之用,不是或不应被视为出售、购买或认购证券或其它金融工具的要约或要约邀请。订阅人不应单纯依靠本资料的信息而取代自身的独立判断,应自主作出投资决策并自行承担投资风险。华创证券不对使用本资料涉及的信息所产生的任何直接或间接损失或与此有关的其他损失承担任何责任。

本资料所载的证券市场研究信息通常基于特定的假设条件,提供中长期的价值判断,或者依据“相对指数表现”给出投资建议,并不涉及对具体证券或金融工具在具体价位、具体时点、具体市场表现的判断,因此不能够等同于带有针对性的、指导具体投资的操作意见。普通个人投资者如需使用本资料,须寻求专业投资顾问的指导及相关的后续解读服务。若因不当使用相关信息而造成任何直接或间接损失,华创证券对此不承担任何形式的责任。

未经华创证券事先书面授权,任何机构或个人不得以任何方式修改、发送或者复制本资料的内容。华创证券未曾对任何网络、平面媒体做出过允许转载的日常授权。除经华创证券认可的媒体约稿等情况外,其他一切转载行为均属违法。如因侵权行为给华创证券造成任何直接或间接的损失,华创证券保留追究相关法律责任的权利。