特朗普上任后,很多认知需要重构,很多预期需要改变;联储和其他全球主要央行也将在特朗普的不确定性中摸索前行。在此之前,对于市场而言的博弈都较为充分,进入了特朗普上任前的“冷静期”。

文:天风宏观宋雪涛/联系人钟天

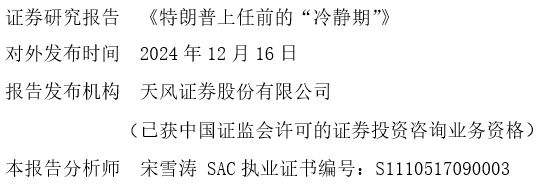

联储像9月一样,再次在降息的天平上倾向于幅度更大的一方(9月是25vs 50,12月是0vs25),来应对特朗普上台后货币政策的“不确定性”。

FOMC会议之前,众多官员传递出了“渐进式降息”的信号。鲍威尔在对特朗普2.0“不猜测、不推测、不假设”的情况下,将确定性前置,也是他8月以来“鸽变”的延续。

但在货币政策空间相对有限的情况下,未来如何在腾挪中应对特朗普的不确定性,对联储是一个挑战。

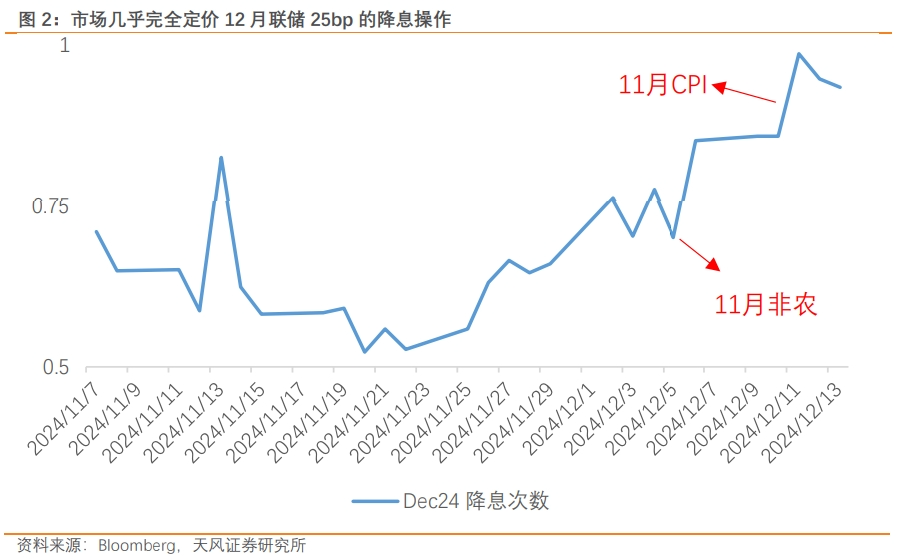

从美国11月CPI来看,美国当前去通胀的动态并不令人满意,反而持续放缓甚至停滞,应该引起警惕。

核心CPI环比已经连续四个月保持在0.3%的水平,总体CPI环比也回到4月以来的高点。核心服务通胀虽然在住房的拖累下有所缓和,但是核心商品通胀开始波动向上。

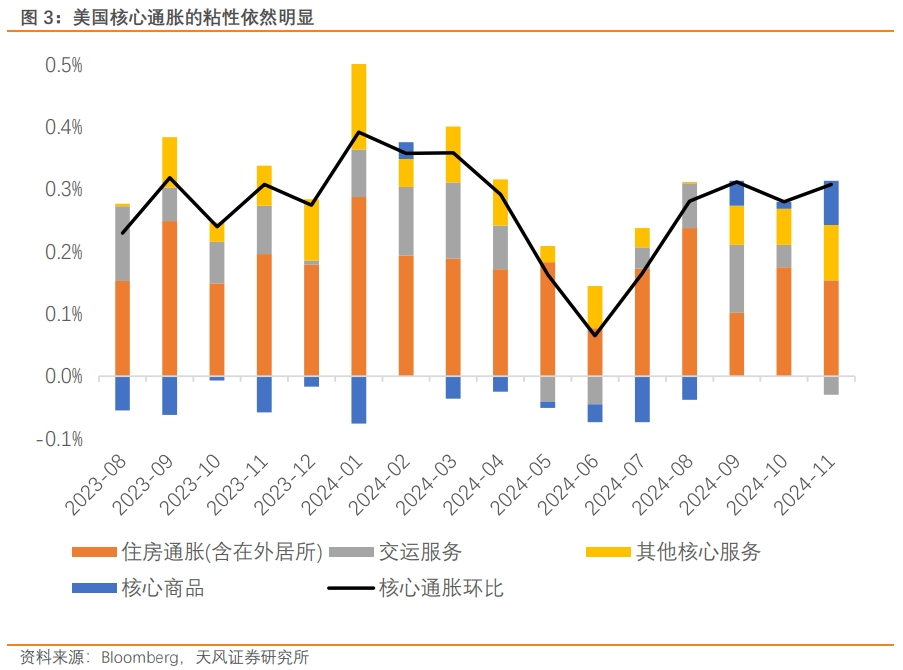

美国黑五销售同比增长5.7%,整体交易量增长6.7%,餐厅零售客流持续恢复。逐渐正常化的服务通胀以及转正的商品通胀,再次反映出美国消费韧性的底色。

近几个月的每一份通胀报告的环比增速粘性(0.3%)都可以找到“临时性”和“异质性”的因素。

8月的“房”、9月的“医保”、10月和11月的“车”,以及季调因子的差异,但这不能持续成为联储以“去通胀”之名来降息的理由。

尤其是11月的住房通胀相对正常化后,美国通胀也更加“写实”。这意味着,未来市场、联储、特朗普都需要更加“诚实”地面对通胀难以回落的事实,也可称之为愈发明显的“滞胀”环境。

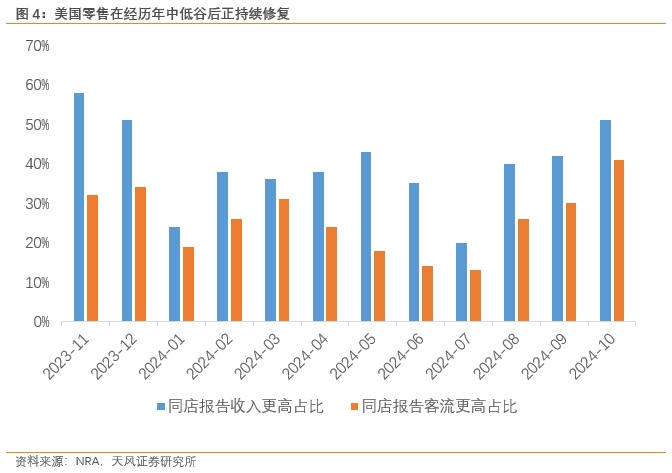

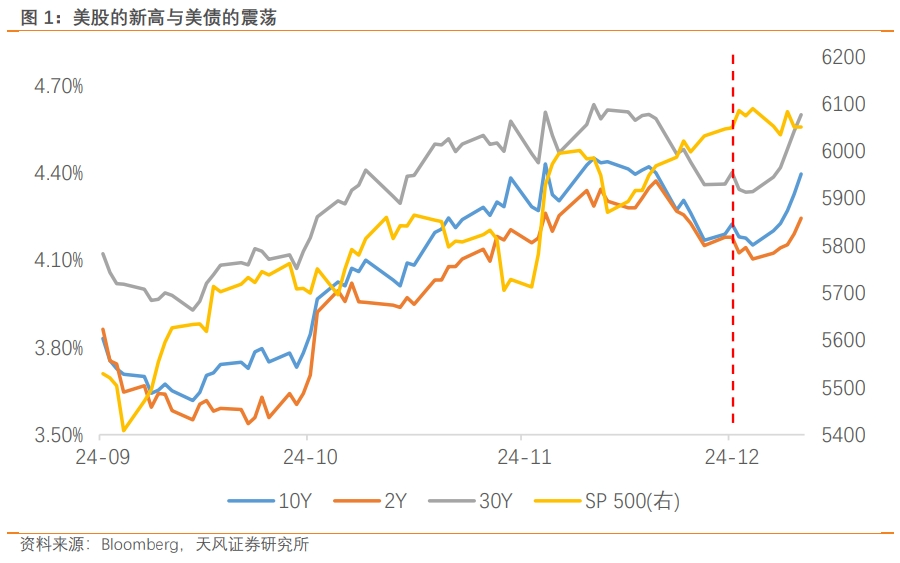

进入12月,美股充分博弈了特朗普的政策路径后,开始有所回调。美债展现出了一定的宽幅震荡,接近回到特朗普当选后的高点水平。

但从结构来看,几乎完全来自于期限溢价的回升,且背后并不是联储政策和经济不确定性的上升,而是更多来自于年末资产再平衡的日历效应。

美股和美债对特朗普2.0的博弈都较为充分,进入了特朗普上任前的“冷静期”,静待特朗普1月20日上任后,观察其作为“当权者”在关税、移民等关键领域的表态。

通胀作为经济运行的结果,必然也会受到特朗普上任后诸多不确定性因素的影响,比如关税、减支,以及移民政策等,但这些都只有在特朗普上任后才能变得越发清晰。

换言之,联储12月FOMC会议公布的SEP也并不具备更多的参考性,因为联储官员自身都在特朗普2.0的未知中前行,特朗普上任后,很多认知需要重构,很多预期需要改变。

风险提示

美国降息幅度超预期,特朗普政策落地节奏超预期,特朗普贸易政策更加激进,美国私人部门债务出现非线性变化