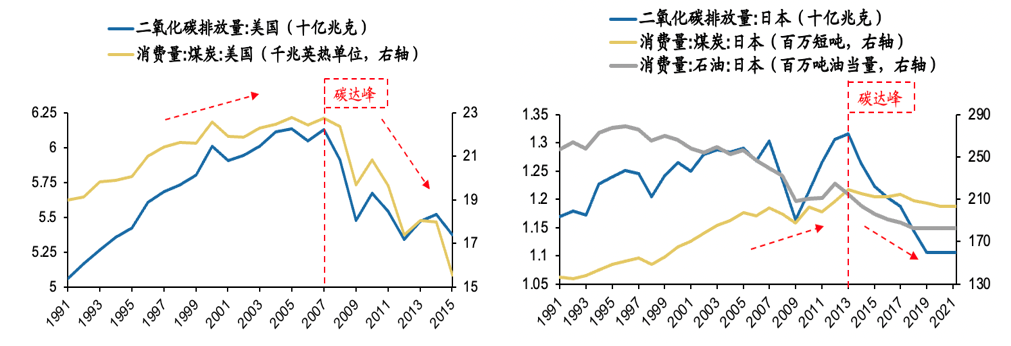

1需求扩张:借鉴美日历史,“碳达峰”前传统能源消耗持续放量

历史经验显示“碳达峰”前传统能源消耗量将达到新高峰,短期内我国传统能源需求将进一步放量。美日实现“碳达峰”前,煤炭、石油的消耗量均出现攀升而后回落。“双碳”导致新能源产业增量不断打开的情况下,促生电力缺口,传统能源成为短期内的刚性过渡支撑。

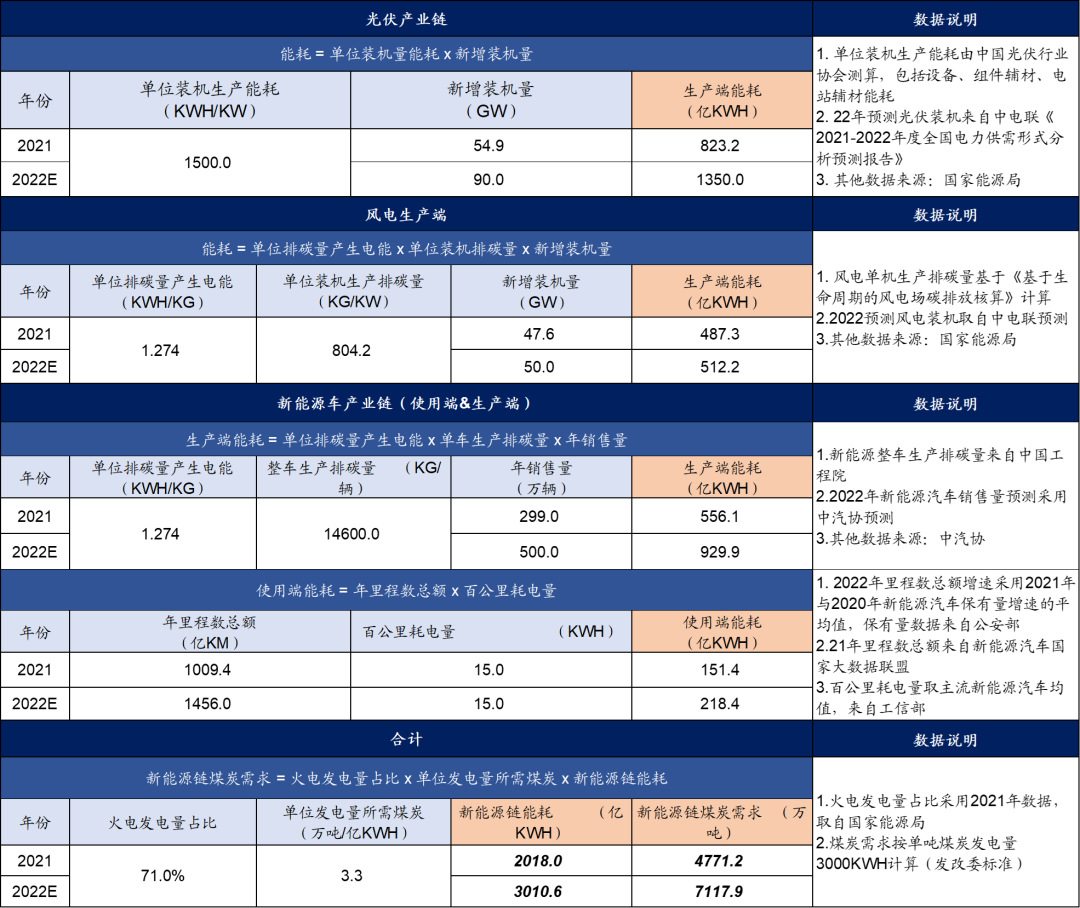

2新能源链生产和投用新增煤炭需求,能够有效对冲经济下行对能源的需求约束

我们测算:中国“双碳”新能源链的投资和使用,22年将消耗7000多万吨煤炭,而GDP增速回落1pct将减少煤炭需求约2500万吨。因此,即便极端假设22年GPD增速下行约3pct,新能源链也能对煤炭的需求形成有效支撑。测算过程:根据行业测算的光伏、新能源车、风电的装机量、销售量等数据,及对应单位装机量或使用量所需能耗,测算出各环节预计所需能耗,加总后按照统一标准换算为标准煤需求。

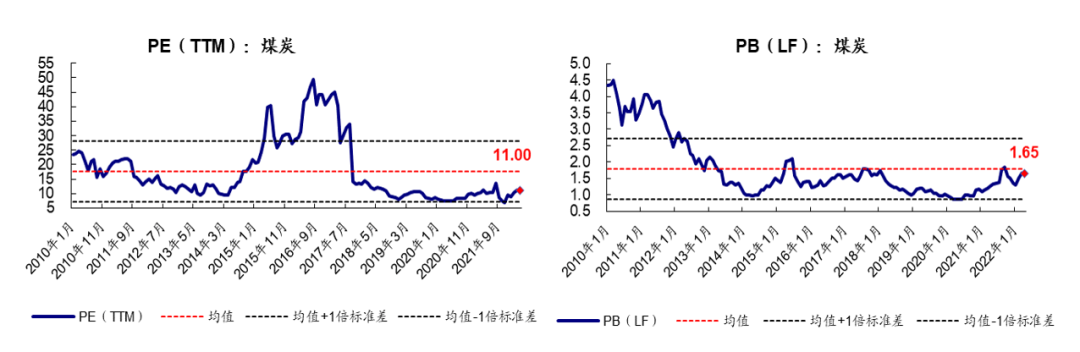

3行业估值体系将由PB估值向PE估值切换,并由“卖低PE”向“买低PE”切换

“供需稳态”下,资源/材料行业的估值逻辑将由PB估值向PE估值切换,并由传统的“卖低PE”向“买低PE”切换。当前“供需稳态”下,传统周期行业的定价将由供给驱动转向供给、需求共同驱动,而需求驱动了企业的盈利,因此估值模式也将由PB估值切换至PE估值。当前,资源/材料行业的PE(TTM)均处于历史低位,而PB(LF)则接近历史均值水平(下图以煤炭为例,基础化工/有色金属/钢铁/建筑材料位置基本相同)。随着“供需稳态”格局的逐步确立,资源/材料行业的盈利能力有望维持高位韧劲,其盈利持续性增强,“低PE”反而成为较好的购买时点。

本报告信息

对外发布日期:2022年4月28日

数据来源:上游周期:“供需稳态”重塑估值——“稳增长进化论”系列(五)

分析师:

曹柳龙:SAC 执证号:S0260516080003

戴 康:SAC 执证号:S0260517120004,SFC CE No. BOA313

粤公网安备 44010402000579号

粤公网安备 44010402000579号