文/钱东树

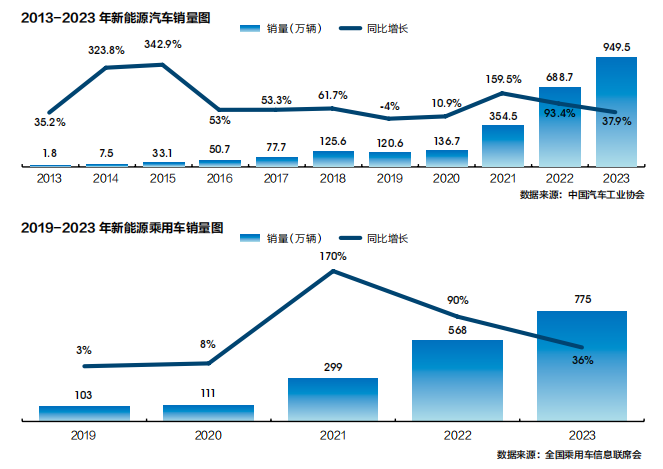

2023年,在国家促消费政策和新能源车企持续促销刺激下,新能源车产销率分别增长36%和38%,相比过去两年的高速增长尤其是2021年接近两倍的增幅,增速放缓明显。尽管如此,新能源车的市场占有率持续提升,达到了31.6%,同比增加5.9个百分点。自主品牌占总体市场的82%,统治地位持续。

展望2024年,预计新能源车总体将实现平稳增长,销量将达1100万台,同比增长22%,结构上增程式电动车销量将超越普混,形成国内增程插混暴增,出口纯电动独立走稳的特征。

新能源车市占率达31.6%

中国汽车工业协会统计数据显示,新能源汽车产销分别完成958.7万辆和949.5万辆,同比分别增长35.8% 和37.9%,市占率达到了31.6%,高于上年同期5.9个百分点。在经历过去两年的突飞猛进之后,增长拐点显现。

全国乘用车信息联席会(以下简称乘联会)的统计数据显示,2023年全国新能源乘用车厂家累计批发887万辆,同比增长36%;累计零售775万辆,同比增长36%;出口104万辆,同比增长71%。

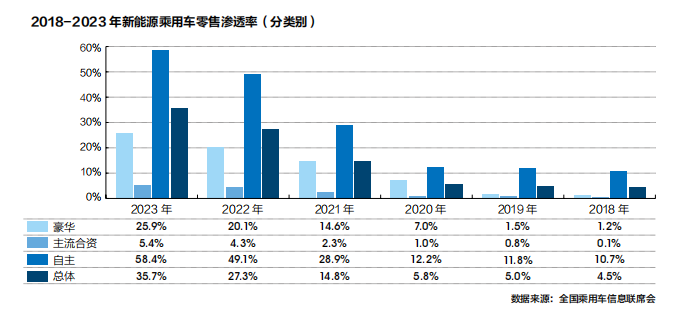

2023年新能源车国内零售渗透率达36%,较去年的28%提升8个百分点。2021年渗透率15%,2022年提升13个百分点。

具体来看,自主品牌中的新能源车渗透率为58.4%,豪华车中的新能源车渗透率25.9%,而主流合资品牌中的新能源车渗透率仅有5.4%。

新能源汽车出口方面,在经历过去三年的迅猛增长后,2023年也出现了疲态。

中国汽车工业协会公布的数据显示,1-11月份,汽车出口476.2万辆,同比增长59.6%。其中新能源汽车出口159.1万辆,同比增长66.2%。在汽车出口量前十位的国家中,俄罗斯、西班牙市场表现比较强劲,同比分别增长了5.5倍和1.3倍。新能源汽车出口的前三大市场分别为比利时、泰国和英国。

新能源乘用车出口方面,乘联会的数据显示2023年出口104万辆,同比增长71%。其中,1-10月保持强势增长态势,但11-12月受海外需求增长放缓、海外库存增长和价格下跌的影响,同比增速较低。

自主品牌占据82%的市场份额

从2023年国内零售份额看,自主加新势力占据新能源总体市场的82%,统治地位稳固。蔚来、小鹏、理想等新势力车企销量同比和环比表现总体有改善。而合资车企和豪华车企份额总体仅7%。

从类别来看,近期纯电动走弱,插混走强,形成插混对油车的较强替代,其中插混的比亚迪优势继续保持,吉利、长城逐步崛起。增程式有效弥补纯电动的续航焦虑,近期增程式新能源车的启动速度较快,形成新的机会点。

此外,纯电动乘用车需求尚未进一步延伸到A级主流市场。目前碳酸锂价格已跌至10万元/吨以下,必然带来电动车成本下降,有可能引起消费观望和企业等待的现象。

2023年新能源车的核心市场仍是家庭第二辆车,其中纯电动的核心市场是A0级和B级电动车市场,A0级纯电动12月走势很强,而A00级纯电动年末冲刺。

A级电动车市场仍是在网约车和出租车的需求,近期稍有回落。近期私人需求的A级电动车走势较平稳。

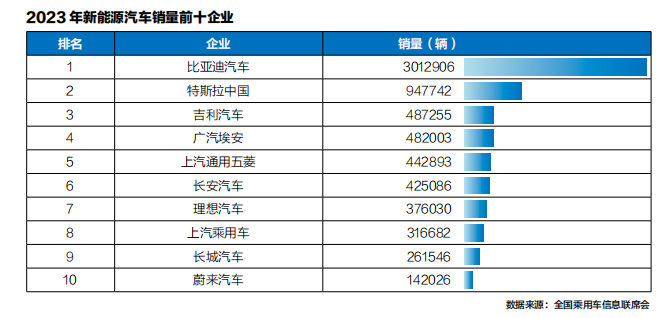

随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,厂商批发销量突破万辆的企业逐步增多。随着需求变化,赛力斯等车企销量逐步拉升,表现突出。

新能源乘用车市场多元化发力

2023年新能源乘用车市场多元化发力,大集团新能源表现分化。

近几年来,纯电动乘用车市场仍然是以比亚迪、特斯拉和传统自主品牌为主的格局。新势力的总体走势分化,蔚来和小鹏等走势较强,其他纯电动的新势力总体表现一般。

新能源车主力车型销量逐步规模化,单品高销量成为趋势,比亚迪宋和特斯拉Model Y都达到年销60万辆的规模,实现巨大突破。

2023年纯电动车型表现相对较强的是特斯拉Model Y、五菱宏光MINI、海鸥、五菱缤果、比亚迪元、比亚迪海豚、Model 3、埃安Y等产品。

A0级表现很强,比亚迪元、埃安Y、五菱宾果都是小车大市场。微型电动车的比亚迪海豚一枝独秀,产品力超强,也符合入门需求,但近期压力较大。五菱宏光MINI回归主力阵容、微型电动车的长安lumin、吉利熊猫MINI等新品表现不错。新势力的私人市场开拓较好。

2023年插电混动市场走势分化,插电混合动力车型体现传统内资企业为主的特色。比亚迪秦、比亚迪宋等的销量较好,吉利汽车迅速崛起,领克08、银河l7等不断走强。比亚迪汉、唐的走势相对平稳。合资车企插混市场表现相对较弱。由于产业链差异,插电混动动力车型的部分合资企业表现相对优秀。欧系的插混偏弱,豪华车的插混不强。

增程式新能源车企表现超强,部分车企爆发。随着华为发力,2023年第4季度以来,赛力斯汽车增程车型表现较强;长安增程产品持续较快增长;增程式电动车理想L9表现逐步放缓,向L7转移;问界M7也出现强增长。

2024年仍将增长但面临结构压力

展望2024年,新能源车市场增长仍会比较乐观,预计新能源乘用车批发将达到1100万辆,净增量230万辆,同比增长22%,渗透率将达到40%,但同时会面临一定的需求结构压力和产品结构变化。

需求结构压力方面,从国家保险数据分类的出租、单位、私人三大购买群体来看,目前出租网约市场的规模接近饱和,网约车带来的拥堵压力加大,收入下降明显。网约车市场面临平台混杂、工作性价比下滑等问题,处于洗牌优化前夜;单位用电动车市场的纯电动和插混车型需求逐步平缓,增程电动车近几个月还有增长;私人市场中限购城市的新能源占比下降,大城市金融IT金领等高端群体购买电动车占比下降,中小城市和县乡市场的销量占比已经提升较大。因此在当前市场规模发展到一定量级的背景下,增长的速度会有放缓。

产品结构变化方面,从乘联会零售数据分析技术线路增量变化:纯电车增速放缓明显,插混车同比增速较高,但年末几个月的插混环比走势明显放缓,因此2024年的插混增长可能会减速;增程式电动车的增长加速明显,但规模有限,因此新能源增长的新动能不足。

从乘联会零售数据的车型结构看,2023年的A0级增长带动了纯电动的较强增长,A00级的低增长逐步改善。2023年的高端新能源增长的表现较好,但尚未体现出新的强势增长动能。

此外,政策在促进高质量发展的同时需要照顾不同消费层次的差异化需求。

2024年新能源车的车购税优惠政策预期是最大限度地给予新能源车车购税免税。但免税在续航里程、能量密度、电耗等考核指标上应考虑差异化的市场需求。低成本的电动车适合普通消费群体,而技术和提升应该在中高端市场体现。在目前国内电池技术迟迟没有明显进步,磷酸铁锂为主、平均电池能量密度在140左右的情况下,希望续航和电耗等指标大幅提升,可能会影响入门级消费群体的电动车购买,不利于低端低速电动车的市场需求释放。