南方财经全媒体 资讯通研究员崔海花 综合报道 医疗CXO板块强势反弹。12月28日午后,医疗板块直线放量拉升,CXO板块全线大涨,中证CXO指数大涨2.86%,截至收盘,雅本化学涨停、美迪西大涨超13%,博腾股份、药明康德、药石科技分别大涨6.23%、4.3%、4.27%,涨幅居前。

经历了大半个月的下跌,CXO本周终于有了反弹态势。12月以来(截至12月28日,下同),CXO指数跌超10%,美迪西、药明康德、昭衍新药、康龙化成均大跌超17%。本周12月27日、28日连续两个交易日,CXO指数反弹4.91%,雅本化学大涨43.95%。

CXO板块2021年仍大幅跑赢医药生物大板块。年初至今,在生物医药指数跌超13%的背景下,CXO板块仍逆势上涨19.74%。

消息面上看,12月中旬,一则美国政府考虑将中国生物科技公司加入实体名单的传闻让A股和港股的CXO(医药外包企业)板块出现了集体大幅下挫,药明康德领跌,随后美国公布的名单中不见CXO相关公司的身影,板块被“错杀”。

国际关系对CXO行业影响甚微

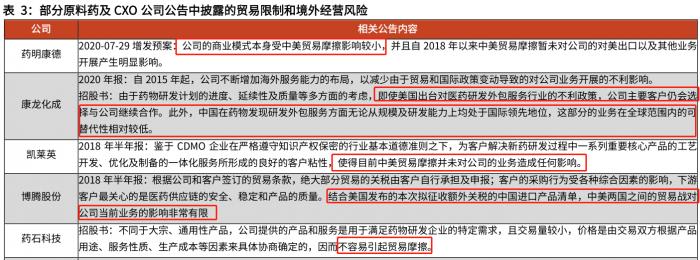

美国实体清单事件大挫CXO板块,但CXO行业其商业模式本身受中美贸易摩擦等国际关系影响较小。

通常CXO公司和制药公司合作关系稳固,不易受加征关税等贸易限制措施的影响。CXO公司在制药公司药物研发的全流程中深度参与,形成了壁垒;

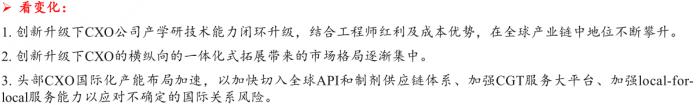

CXO 公司可以通过调整供应链减轻地缘政治风险的影响。

国际关系不影响CXO板块发展景气。浙商证券:国际关系的敏感点跟医药CXO底层资源并不存在直接相关性,并不影响“工程师红利”、“低成本制造”为基础逻辑的CXO发展景气。

中信证券:国内 CXO企业深度嵌入全新医药研发创新供应链,中长期来看被纳入美国“实体清单”的概率较小:

一方面,CXO企业主要服务于全球医药创新,市场化程度高,并不涉及政府军用目的相关;

另一方面,CXO企业具有高效率/低成本/专业化的特点,有助于提升研发效率和降低医疗成本负担,已成为全球医药研发产业链中不可缺少的环节。

国内CDE新政更加凸显CXO企业价值

CDE抗肿瘤药物研发新政落地,中国医药研发全面发力“真创新”。11月19日,CDE发布《以临床价值为导向的抗肿瘤药物临床研发指导原则》,力争解决爆发式的创新药临床试验深陷同质化内卷、拖沓的临床试验效率等创新药研发问题。

浙商证券:CDE政策是加入ICH之后研发流程监管与国际接轨,本质是促进创新升级,加强临床监管国际化认可度,这将成为未来我国医药行业发展的整体规范化框架

新政对创新提出更高要求,更凸显CXO价值。过去靶点跟随的战略已经趋于失效,唯有源头的创新才是真创新,而CXO企业对新药研发前沿技术持续跟踪与积累,其创新能力强于大多数制剂企业,CXO龙头公司对医药创新的价值更加凸显。

需求端:药物研发需求旺盛,全球市场持续火热

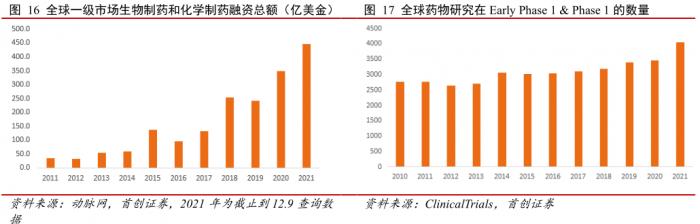

全球药物研发热情持续高涨,资本市场持续加码。全球早期临床数目持续增加;全球一级市场生物制药和化学制药融资总额2017年到2020年CAGR为38.1%。

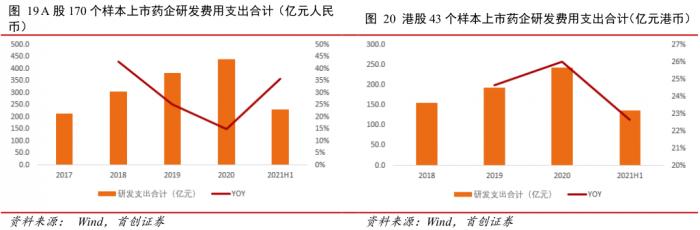

国内二级市场药企研发投入持续增加。上市药企看,从2017年-2020年,A股、港股上市药企研发费用CAGR分别为27%、25%。

外包率的持续提升是CXO 行业增长的又一需求驱动因素。国内外药品研发市场的外包率均在持续提升。2020年国内、美国创新药外包率分别为36.8%、47%,国内外包率提升还有较大的空间。

供给端:国内CXO企业彰显国际竞争力,持续扩产

工程师红利是我国CXO行业成本优势的重要因素。根据首创证券计算,国外主要 CXO 公司年平均薪酬为59250美金,国内仅为30,189美金,国内人力成本约为国外的一半。

我国CXO企业具备高效的研发生产能力,海外收入持续提升进一步印证其具备国际竞争力。国内CXO龙头药明康德、康龙化成、凯莱英2017年到2020年海外收入CAGR分别为27%、28%、29%,且均维持着70%以上的海外收入占比。

我国CXO企业处于快速成长期,收入增速明显高于海外龙头公司。国内龙头药明康德和康龙化成2017-2020年收入CAGR分别为29%、31%,海外龙头样本企业平均值17%。

CXO企业仍处于高景气度,产能持续扩充彰显企业发展信心。从订单及合同负债等前瞻性指标来看,也预示着行业高景气度有望继续保持。

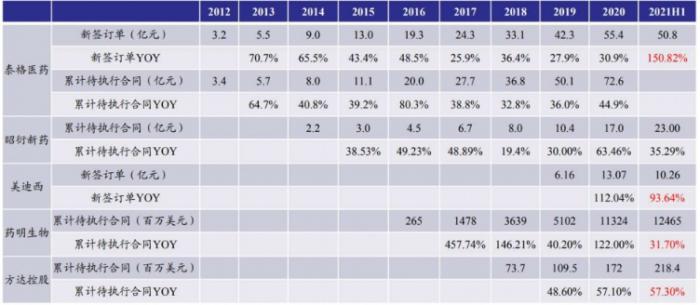

订单方面,2021年上半年新签&在手订单高增速持续,保障未来1-2年业绩高增长。

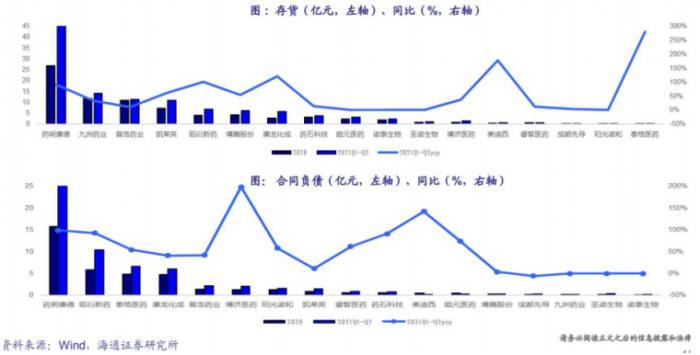

存货及合同负债持走高,CDMO总体存货绝对值较高,药明康德、昭衍新药、康龙化成、美迪西环比2020年全年水平增长均超过65%;合同负债绝对值持续走髙。

配置策略

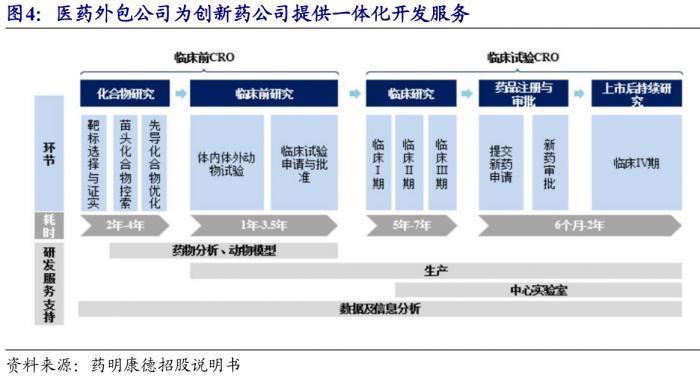

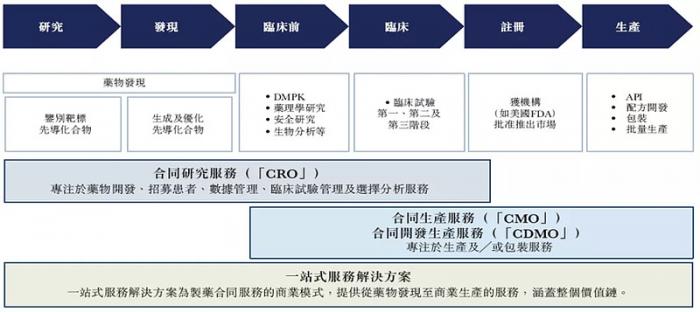

CXO(医药合同外包服务),包含了CRO、CMO和CDMO三个细分行业。

首创证券:建议弱化估值因素,战略性长期配置CXO行业。

浦银国际:在国内政策风险相对免疫、海外地缘政治风险可控、行业景气度维持高位的情况下,CXO依旧为2022年看好的细分医疗板块之一。

开源证券:依然积极推荐CXO行业投资机会。重点推荐能提供全方位、一体化的新药研发和生产服务龙头公司以及具有特色的全流程服务药品研发的技术平台公司。

光大证券:CXO行业创新化景气度持续提升,进入到产业链竞争时代。

湘财证券:在医保继续“腾笼换鸟”大背景下坚持“政策免疫”及“创新”的选股思路,建议关注创新药卖水人“CXO”产业链公司。

药明生物(2269 .HK):领衔大分子CDMO,国内领先,国际第一梯队

①疫情催化加速公司发展,2021年进入商业化元年:预计到2024年产能达43万升,与三星生物、Lonza等国际CDMO龙头处于同一个量级;

②革命性地将药物从DNA推进到IND的时间从21个月缩短至6个月,成为业界领先标杆;

③盈利能力显著高于同业公司,近年来ROE稳定在10%,与Lonza相近,优于三星生物;

④产能和订单量持续稳健增长,“赢得分子”策略下后续成长路径愈发清晰。

药明康德(603259.SH):全球CXO 龙头,强者恒强,持续实现超越行业的增长

①覆盖新药研发、生产全流程的CRDMO、CTDMO,纵向从小分子拓展到细胞基因疗法,横向拓展到临床CRO业务,以实现CRO、CMO全覆盖;

②传统业务驱动业绩快速增长,产能扩张保障未来业绩。目前公司共有37个商业化、47个临床III期、235个临床II期、1229个临床I期及临床前期项目。

泰格医药(300347.SZ):中国临床CRO龙头企业;不断扩大全球布局

①全球化网络布局加速。1)海外运营项目持续增加。共有140个在海外进行,其中111个为单一区域试验,29个为多区域临床试验。

②国际化明显加速,欧美等主要海外市场服务体系基本成型。

康龙化成(300759.SZ):优势在上游新药分子开发和筛选,逐渐向临床CRO、CMC等全产业链拓展。

①业绩稳步增长。2021年前三季度公司实现营业收入、归母净利润同比增长47.84%、31.81%;

②已搭建药物发现、临床前及临床开发全流程研发生产服务体系,实现一体化的CXO平台。

凯莱英002821.SZ:CDMO龙头企业,业绩增长确定性强保障坚实

①小分子CDMO业务再获重大订单,业绩有望实现高增长;

②公司产能持续加码,业绩放量保障坚实。

(报告来源:海通证券、中信证券、光大证券、开源证券、浦银国际、首创证券、浙商证券、湘财证券;本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

本栏目医药生物板块相关内容回顾:

南财研选|中药板块逆势上涨!低估值+政策红利+涨价潮,2022年迎战略配置机遇

粤公网安备 44010402000579号

粤公网安备 44010402000579号