2022年度基金投资策略之一2022年市场展望

本期作者:

任一瞳(S1090519080004)

姚紫薇(S1090519080006) 曾恺羚(S1090518010003)

刘一洋(S1090519010003) 包羽洁(S1090519020002)

孙诗雨(研究助理)江景梅(研究助理)罗星辰(研究助理)

2021年A股市场历经喧嚣,基金投资几家欢喜几家愁。

2022年市场投资机会在哪里?

我们将展望后市,带您突出重围。

01

宏观经济:

面临下行压力,政策发力求稳增长

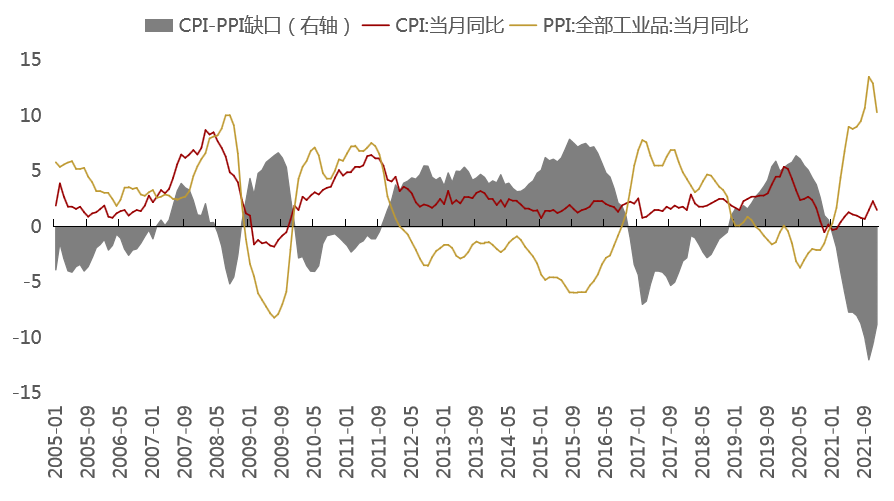

▍当前经济下行的压力较大,一季度可能是低点:(1)PPI和CPI剪刀差处于历史高位,PPI向CPI的传导会持续发生,预计在二季度可能会交汇。(2)疫情仍是制约经济的一大消极因素,需关注海外特效药能否上市、病毒毒性如何演变等。(3)美联储收紧流动性存在一定的负面影响,投资者对高估值的容忍度有所降低,可能影响市场风格切换。

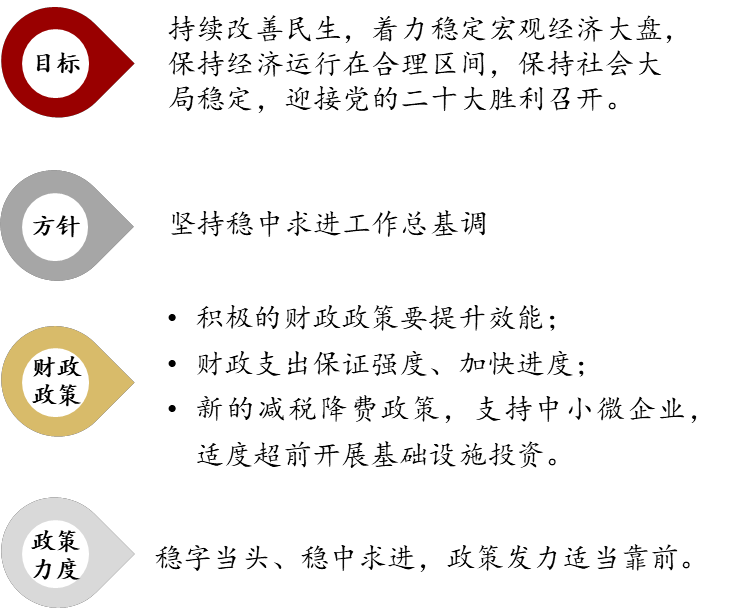

▍定调稳增长,流动性相对宽松:当前中央经济工作会议已定调“稳字当头、稳中求进”,预期财政政策和货币政策都会相对积极,具有收缩效应的政策也可能慎重出台。尤其是在货币层面,即使企业盈利增速存在压力,但较为宽松的流动性环境仍然对A股市场有利。1月央行降息,强化了市场对流动性放松的预期。

▍预计市场或将震荡上行,可能会有阶段性的波动;同时存在较大的结构性机会,可积极寻找投资机遇。

2021年CPI与PPI剪刀差走阔(%)

资料来源:wind资讯,招商证券

2021年中央经济工作会议主要内容

资料来源:wind资讯,招商证券

02

港股:

估值处于低位,关注左侧投资机会

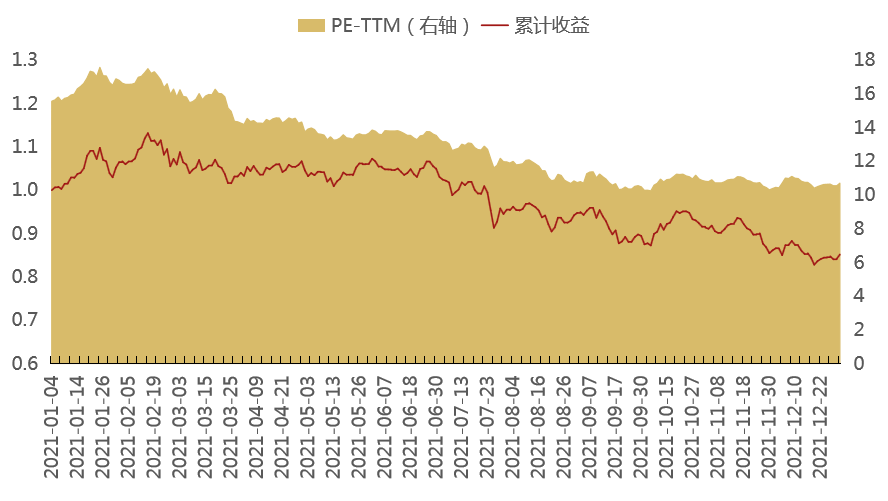

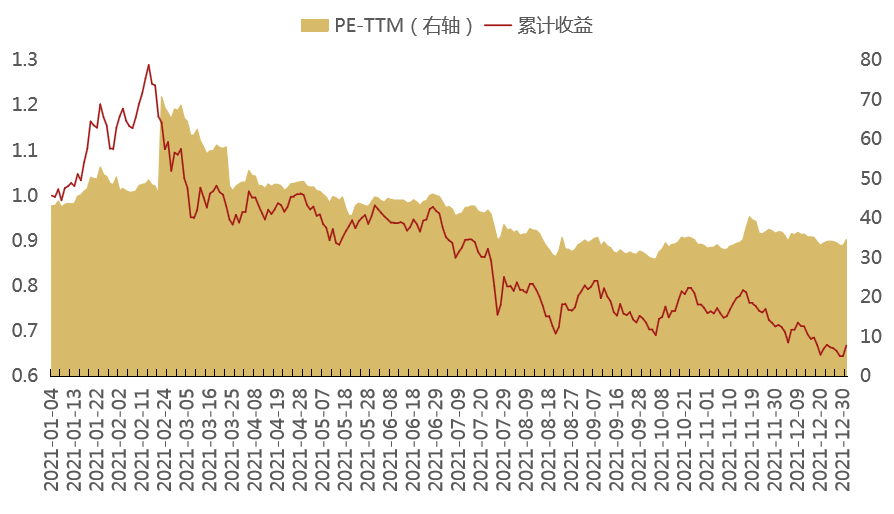

▍2021年港股波动较大,呈现出“过山车”式的行情。特别是港股互联网龙头公司受到政策打压,导致投资主线缺失。

▍2022年港股市场的机会:(1)估值较低;(2)稳增长基调下,可关注港股大金融和周期性板块;(3)中长期看好新能源、生物医药、以电子为代表的硬科技行业等。

▍总的来说,港股目前估值处于低位,可关注左侧投资机会,精选优质标的。

2021年恒生指数走势与估值

资料来源:wind资讯,招商证券

2021年恒生科技走势与估值

资料来源:wind资讯,招商证券

03

新能源:

顺应国家政策导向,看好长期成长空间

▍短期纠偏回调,产业发展大方向不变。新能源是具有国家政策导向的行业,低碳、绿色发展是长期目标;且能源变革的影响深远,可以关注产业变迁带来的机会。去年从政府到企业都实施了较为激进的措施推进双碳目标的实现,今年需要适当的纠偏,短期的估值收缩是正常现象。但可以确定的是,无论是实现双碳目标的大方向,还是以新能源为代表的产业转型大方向,都不会变。

▍板块性机会不大,预计今年板块内会出现分化,需要精细化把握业绩和估值,进行结构性选股。

新能源汽车产业链:景气度较高、确定性较强

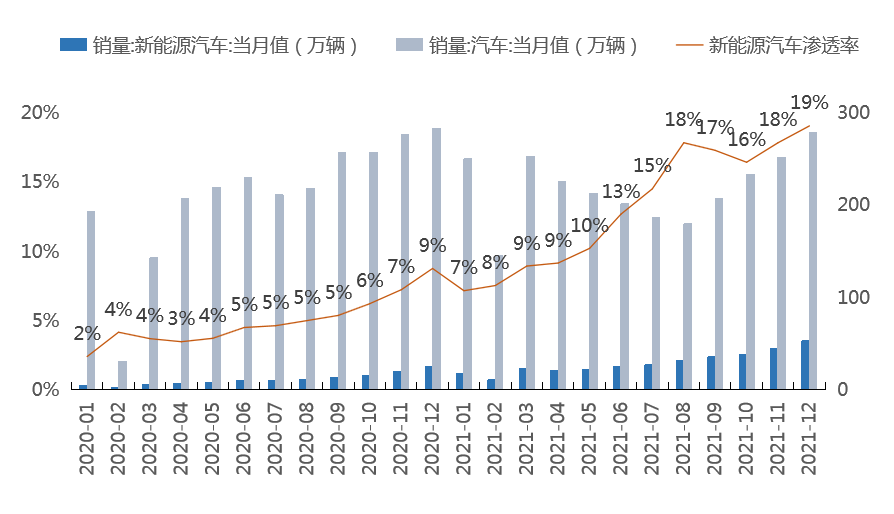

2021年新能源产业链的上涨主要由基本面超预期推动,渗透率从7%左右提升至接近20%,预计未来仍将持续提升,产业趋势向上。

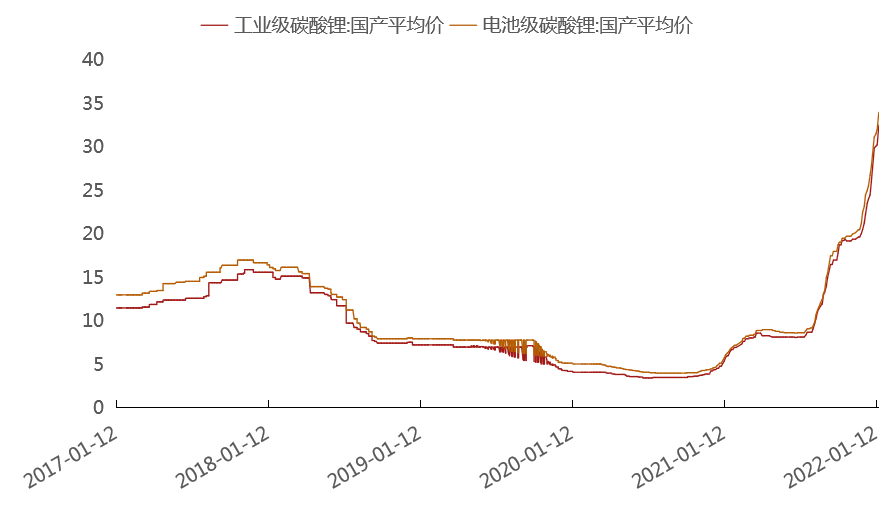

上游:得益于超预期的需求而价格激增,应当重视供需变化,避免投资于供应增速大于需求增速的环节,特别是部分门槛低、涨价明显、过度扩产的方向。锂资源较为稀缺,供给端放量较慢,可关注锂电产业链投资机会。

中游:关注电池。(1)去年因上游价格过高而受损,若上游价格回落,下游盈利将恢复;(2)产业壁垒较高,成本下降后公司毛利率有望迅速扩张;(3)实际需求超预期,供给相对不足,龙头成本竞争优势明显;(4)可关注锂电池材料顺应电池性能提升的技术方向、其他新型材料。

下游:关注新车型的推出和竞争格局的变化;看好两类车企转型,灵活的自主车企、具备完整风险应对能力的成熟车企。

注意风险:未来需求不达预期,锂价的过度上涨对性价比车型造成冲击。

2021年新能源汽车销量与渗透率大幅提升

资料来源:wind资讯,招商证券

2021年碳酸锂现货价格大幅上涨

资料来源:wind资讯,招商证券

智能汽车:新能源汽车的下半场

2022年或将成为智能驾驶元年。中国智能汽车处于产业发展初期,但进步迅速。当前,具备低阶自动驾驶功能的乘用车型开始陆续上市并热销,标志着智能车在乘用车方面进入商业化的阶段。

从投资的角度来看,目前可投的相关上市公司还不多,但未来两到三年应该会有所改观。近年来伴随着国家政策的支持,越来越多的硬科技企业得以上市;整个产业的证券化率快速提高,也有助于推动产业成长。

未来可重点关注智能化算法、AI芯片、激光雷达系统和汽车配套方面的投资机会。

电源端新能源化:光伏、风电受益于国内能源转型和全球绿色发展

光伏:需求较好,且2021年下半年估值切换之后相对便宜,有一定机会。可关注中上游紧缺的硅料、EVA等。需要注意的是,光伏扩展周期短、技术外溢快、产品同质化高,各个环节的利润不太稳定,行业波动较大。

风电:增长空间大,渗透率有望持续提升。风电的需求增长可能主要体现在今明两年,海风发电的降本节奏是重要关注点。可关注风电主轴轴承的国产化进程。

风险:现阶段国家隐性补贴较多,存在补贴下行的风险。

04

科技:

国产替代化和产业数字化趋势明显

▍科技创新和自主可控仍是重要的投资方向。国产替代化方面,看好半导体设备、半导体材料、芯片等。产业数字化方面,关注5G产业链、元宇宙等板块。

▍半导体:国产替代逻辑清晰,设备和材料两个子行业景气度依然维持,预计增速将有所提升。

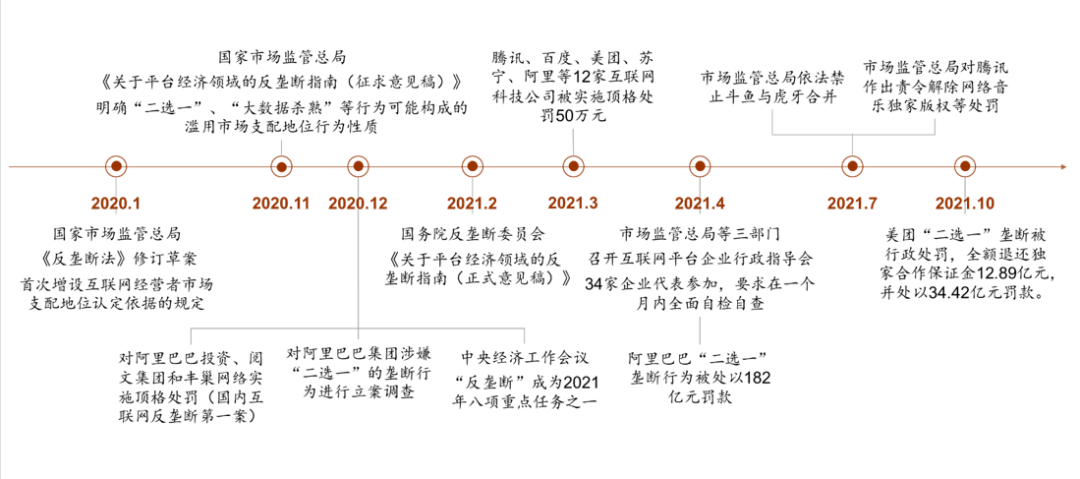

▍互联网:互联网龙头企业涉及垄断,受政策影响明显,目前行业竞争格局较差。长远来看,反垄断等政策出台可以规范行业发展,有利于企业中长期健康成长。未来需持续跟踪广告收入、游戏增速、电商数据等信息进行综合判断。

▍5G产业链:5G行业过往处于建设阶段,未来几年的重点在于网速提升之后5G应用层面的变化,重点关注下游偏应用的产品。

▍元宇宙:长期来看具有持续性,应密切关注海外公司的技术进展,重点关注VR/AR等新兴技术带来的产业机会。

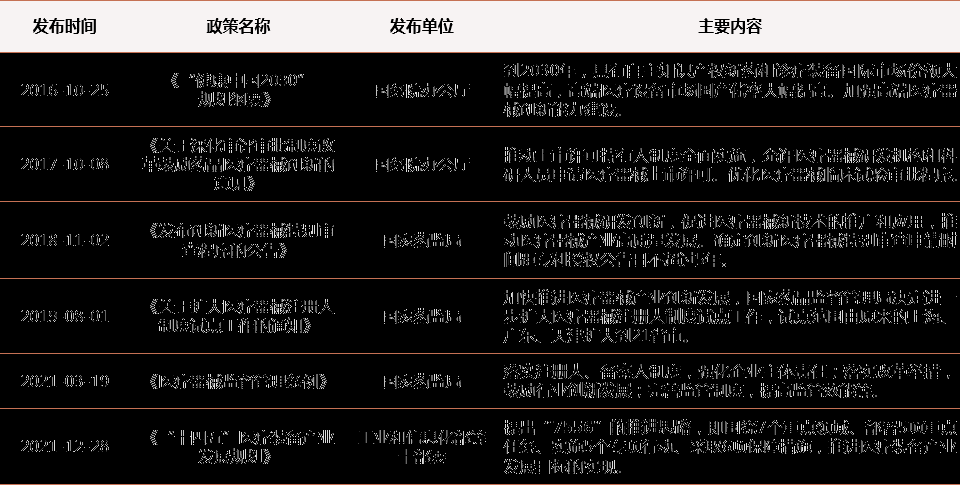

2020年以来互联网反垄断相关监管动态

资料来源:wind资讯,招商证券

05

高端制造:

国内技术自主可控大趋势不可逆

▍随着中国制造业的崛起,国内技术自主可控的大趋势不可逆,制造业存在很多机会,可以重点挖掘个股的alpha:

▍从机器取代人力的长期逻辑出发:半导体设备、工业机器人、机器视觉、激光、工控、零部件等本身具有较强的alpha,相关公司在A股也是稀缺标的,在研发投入、技术实力上都有很高的壁垒。

▍专精特新:关注专精特新行业的部分新股,挖掘小而美的公司。

▍军工:基本面改善,成长确定性较高。(1)军工产业链需求较大,符合维护国内和国际环境安全稳定的要求,军演数量的增加也加大了对军工设备的需求,特别是航空发动机等;(2)定价机制有所改变,“成本加成”的定价方式取消,给主机厂和零部件厂商共同带来发展机会;(3)整体PEG估值仍较低,有较大的增长空间;(4)“国企改革三年行动计划”进入大考之年,改革红利有望释放。

06

医药:

政策利空有所消化,关注未来基本面

▍政策:集采对医药板块的影响已经有所消化,政策环境有望好转,大规模集采将会减少,部分小规模集采对医药板块影响不大;国家医保控费政策出台虽然削弱了相关医药股的盈利能力,但行业长期逻辑清晰。

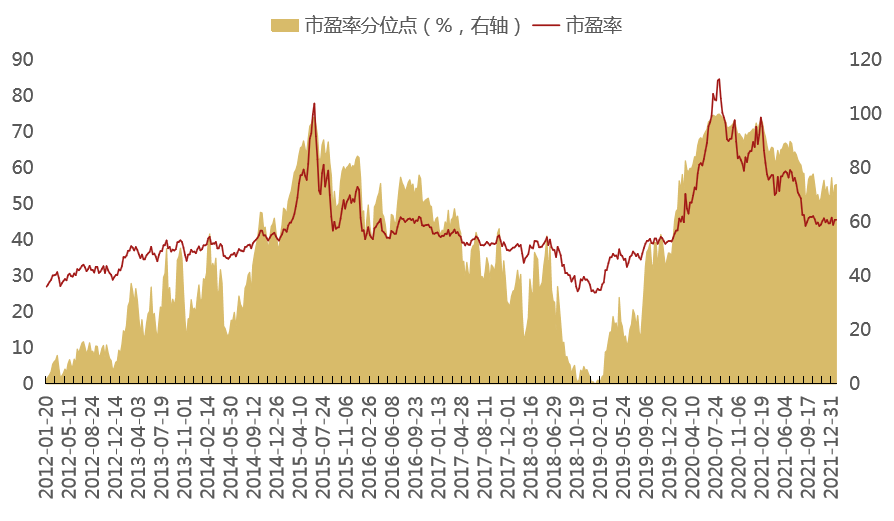

▍估值:2021年的估值调整为2022年打开了一定的增长空间,但公司业绩增速已不及从前,需要关注未来经营情况和估值的匹配度。

▍投资方向:看好与政策推动、医药外包以及消费升级相关的领域。政策推动方面,医疗器械行业整体处于偏早期,政策扶持力度较大;看好以进口为主导的产品,面临的集采风险较小。医药外包方面,CXO目前正处高速增长阶,未来业绩具有较强确定性,但估值较高。消费升级方面,看好疫苗、医美,以及医疗服务中与肿瘤、生殖、眼科相关的细分领域。

近十年医药(中信)指数市盈率与分位点(%)

资料来源:wind资讯,招商证券

近年来医疗器械行业相关鼓励政策

资料来源:政府管网,招商证券

07

消费:

把握个股与细分板块的结构性机会

▍经济下行的大背景下,挖掘结构性机会。

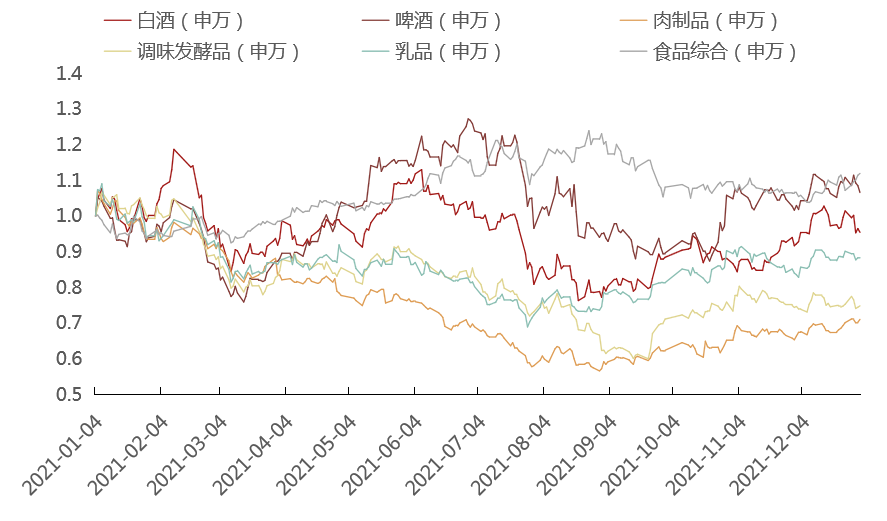

▍宏观经济:受到人口周期向下、贸易摩擦等因素的影响,居民购买力可能会下降,板块存在一定压力。一些细分行业疫情恢复逐渐完成,未来的进一步超额取决于经济恢复是否超预期。但随着PPI向CPI的传导,公司可以通过提价使得毛利率迅速恢复,食品饮料行业有望迎来盈利改善。

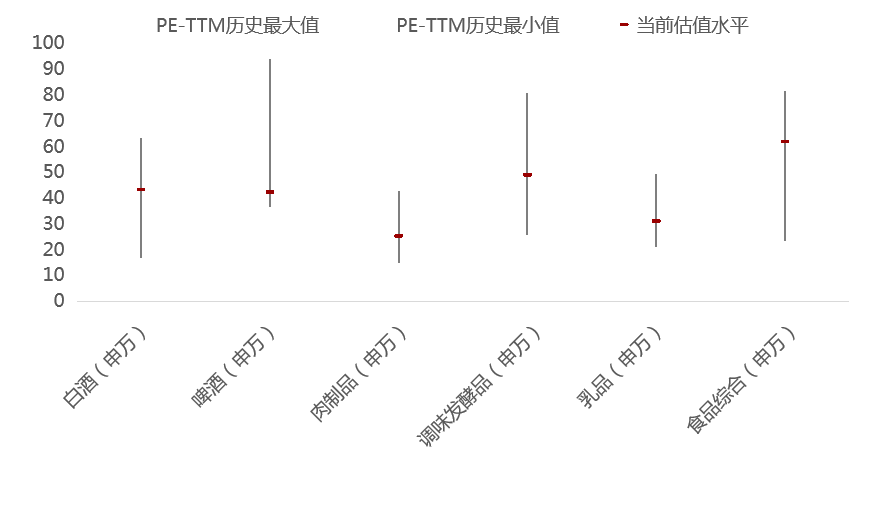

▍估值:经过2021年的回调,板块系统性的估值风险已经不大,关键在于未来的业绩弹性。寻找相对具有估值性价比,同时超额收益较为确定的品种。

▍投资方向:虽然板块性机会不大,但可以把握个股和细分板块的结构性机会,包括疫情受损的出行链、新兴消费、地产产业链等。

2021年消费细分行业走势

注:数据截止2022年1月17日

资料来源:wind资讯,招商证券

消费细分行业估值与历史分位(近5年)

注:数据截止2022年1月17日

资料来源:wind资讯,招商证券

【免责声明】本文中的信息均来源于公开资料,本公司对这些信息的准确性和完整性不作任何保证。本文内容及投资组合仅供参考,不构成投资建议,投资者据此操作,风险自负。本公司及其雇员对使用本文及其内容所引发的任何直接或间接损失概不负责。本公司及作者在自身所知情的范围内,与本文中所评价或推荐的证券没有利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有文中提到的公司所发行的证券头寸并进行交易,也可能为这些公司提供或争取提供投资银行、财务顾问或者金融产品等相关服务。

粤公网安备 44010402000579号

粤公网安备 44010402000579号