上周市场有涨有跌。沪深300一周跌0.94%,中证500跌2.19%,创业板涨1.81%,科创50跌1.45%。

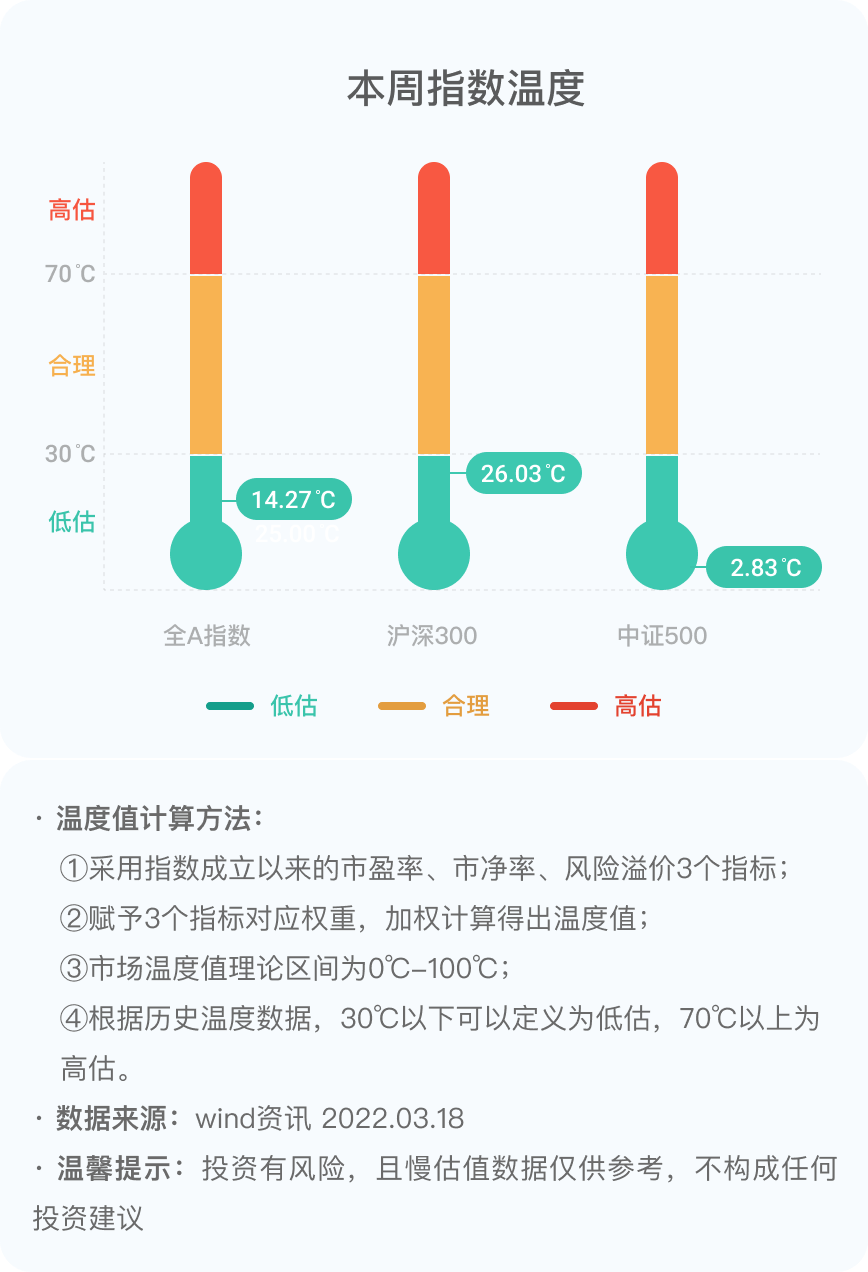

市场温度较上周有所下降。全A指数当前14.27℃,沪深300当前26.03℃,中证500当前2.83℃。整体都处于低估区间。

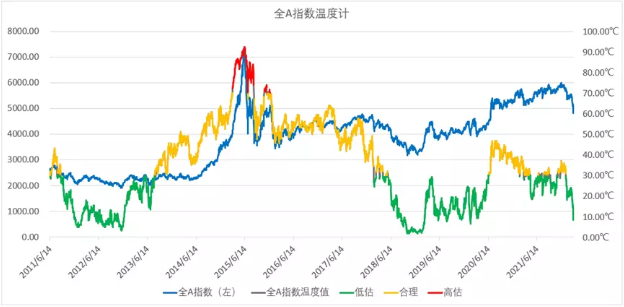

历史温度参考:

本周,主要说两个事情:

1.中证500指数的温度为什么降到了这么低?

2.当前温度下,买入不同股债比例的组合,持有1年、3年赚钱的概率是多高?收益落在不同区间的概率又是多少?

先说第一个, 中证500目前温度来看,已经降到了很低的区间。不过单纯从指数下跌幅度来看,好像并没有下跌那么多,但是却发现温度下降的很快。

这是为什么?

这里有一个原因,是因为中证500指数的成分股中,有大概34%的权重是来自于周期板块。而我们知道去年以来,周期板块的业绩一直上涨。换句话说,就是因为周期板块业绩上涨,所以导致周期板块估值下降,进而也导致中证500指数温度下降。

一般情况下,如果我们发现了一个行业或者指数,业绩在上涨,而价格却在下跌,那我们说很有可能碰到了好的投资机会。我举个例子,就相当于,一家包子铺,业绩比去年多赚1倍,而股价却还比去年低一半,那这样的包子铺很显然投资性价比是极高的。

所以,目前的中证500,看上去好像也是这个样子。

但是,周期板块有一个特点就是它的业绩涨跌是有周期性的,不会一直持续下去。所以,单纯的只拿周期板块来看中证500的话,一定要注意,当周期板块的机会过去的时候,它的业绩还是会下滑,到时候,即使股价没涨没跌,但估值还是会抬升,温度会上涨。

当然,中证500指数还有29%左右权重的成长板块,20%左右权重的消费版块、10%左右大金融及其他板块组成,所以,整个中证500指数的业绩和温度的变化,还要结合这些去看。

第二个,当前温度下,买入不同股债比例的组合,持有1年、3年赚钱的概率是多高?收益落在不同区间的概率又是多少?

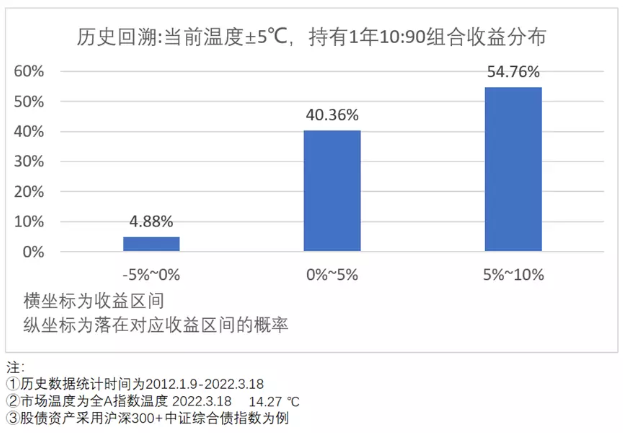

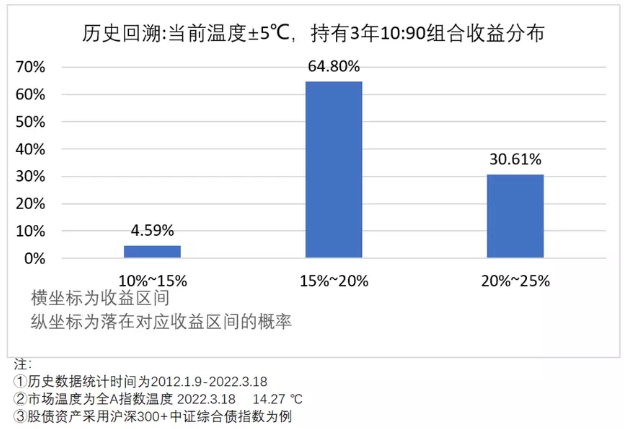

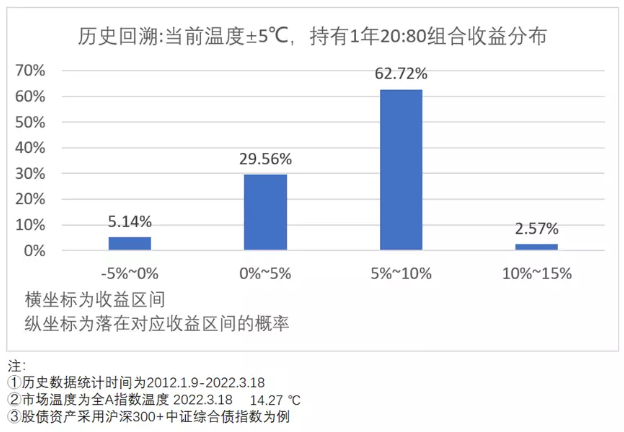

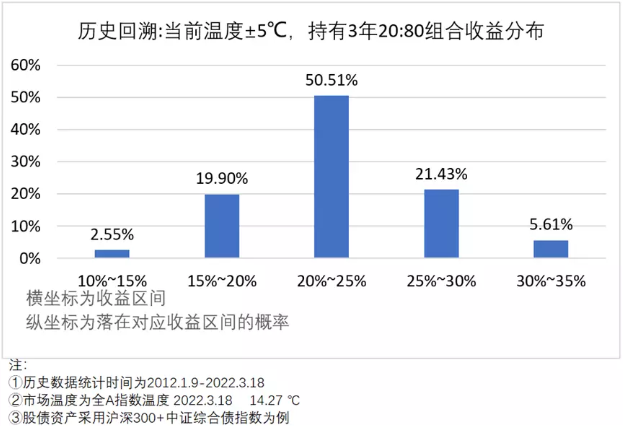

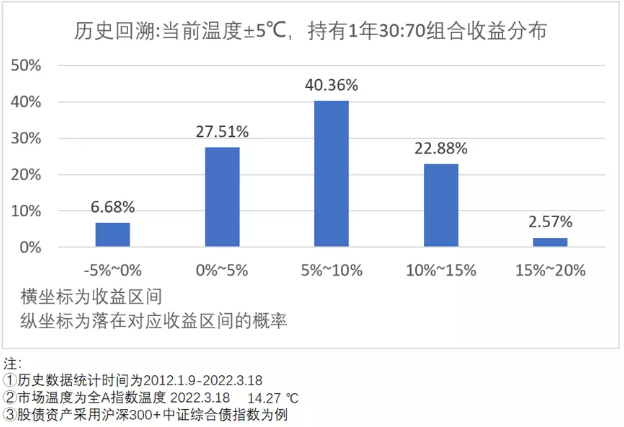

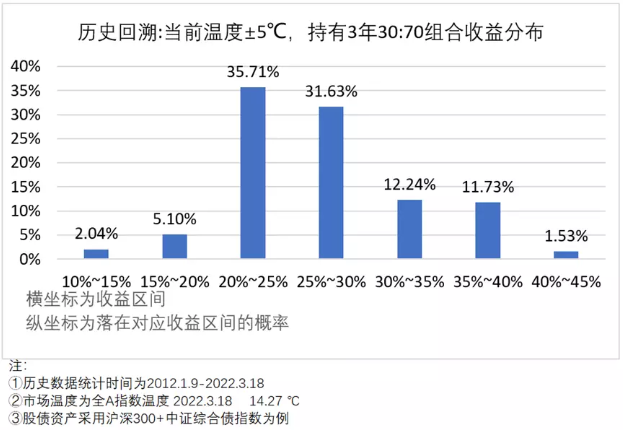

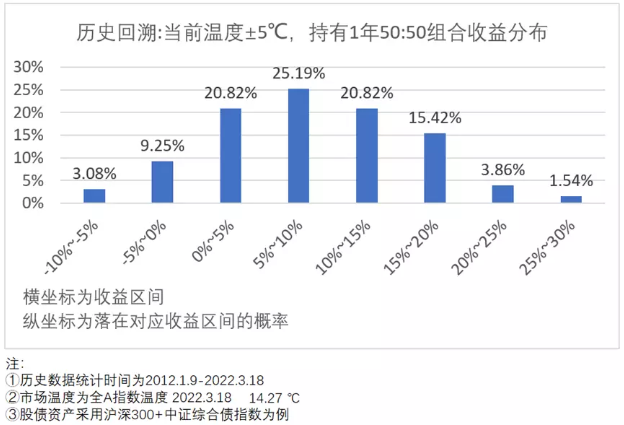

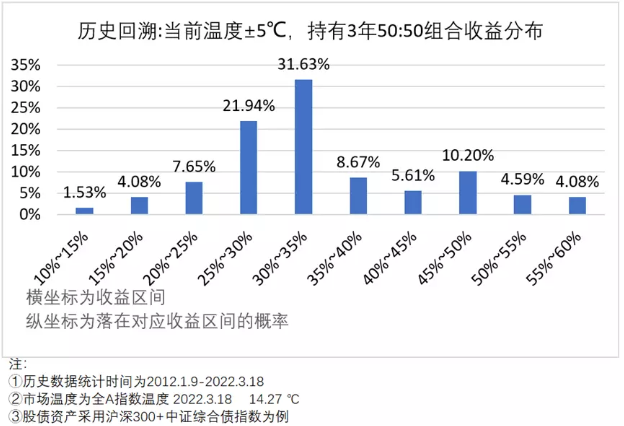

这里,我用沪深300+中证综合债指数为例,构建不同股债比例的组合,回溯了2012.1.9-2022.3.18以来的历史数据,得出了历史上,当温度在当前全A指数温度±5℃范围内,任意时点买入,持有1年、3年不同股债比例组合的收益分布。

可以看到,在历史上,当温度处于当前全A指数温度±5℃范围内,任意时点买入:

持有1年股债比为10:90的组合,95%的概率会大于0%。持有3年,95%的概率会大于15%。

持有1年股债比为20:80的组合,65%的概率会大于5%。持有3年,77%的概率会大于20%。

持有1年股债比为30:70的组合,66%的概率会大于5%。持有3年,93%的概率会大于20%。

持有1年股债比为50:50的组合,67%的概率会大于5%。持有3年,65%的概率会大于30%。

持有1年股债比为80:20的组合,68%的概率会大于5%。持有3年,61%的概率会大于40%。

当然,每种股债比例的组合,波动会有所不同,具体详细的历史收益分布,可以查看下边图表,供大家参考。

免责声明:本文的观点仅代表本材料制作之时笔者结合当时的市场行情作出的分析判断,并不代表基金、投顾组合未来的长期实际投资方向,不构成任何投资建议,随着市场行情等因素的变化,笔者的观点及投资方向会结合实际情况进行调整,市场有风险,投资需谨慎。

粤公网安备 44010402000579号

粤公网安备 44010402000579号