6月第3周各大类资产性价比和交易机会评估:

权益——确定性宽松,不确定增长

债券——短端利率存在脆弱性

商品——黄金逆势上涨,衰退预期对冲部分加息利空

汇率——加息预期拉升美元指数,强势美元未见逆转

海外——加息预期和衰退预期同时上升,联储可能更快升息但更早停止

上期报告:风险定价 | 成长继续修复但仍在超卖区间内(天风宏观宋雪涛)

文:天风宏观宋雪涛/联系人林彦

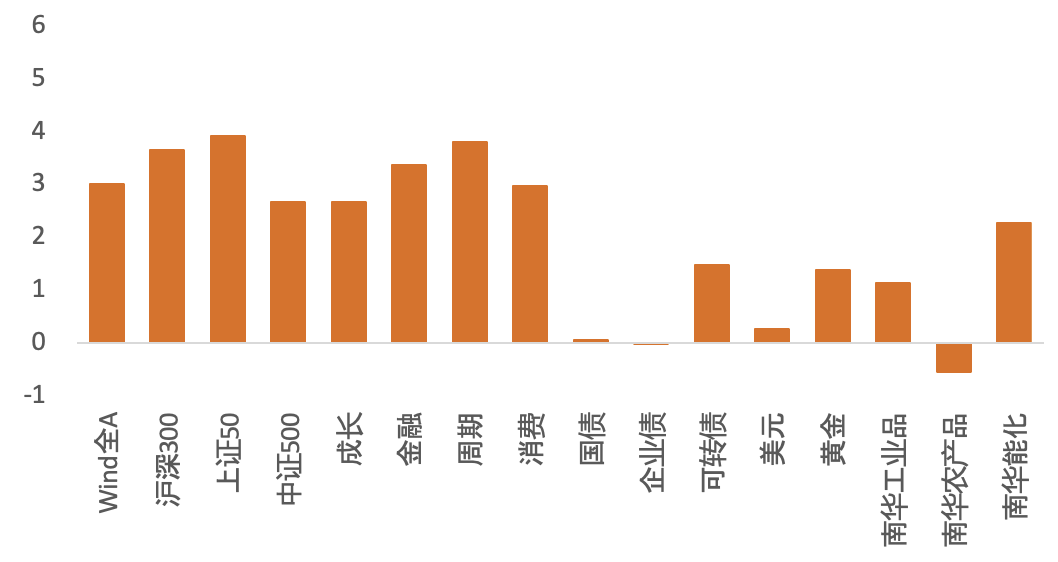

图1:6月第2周各类资产收益率(%) |

|

资料来源:WIND,天风证券研究所 |

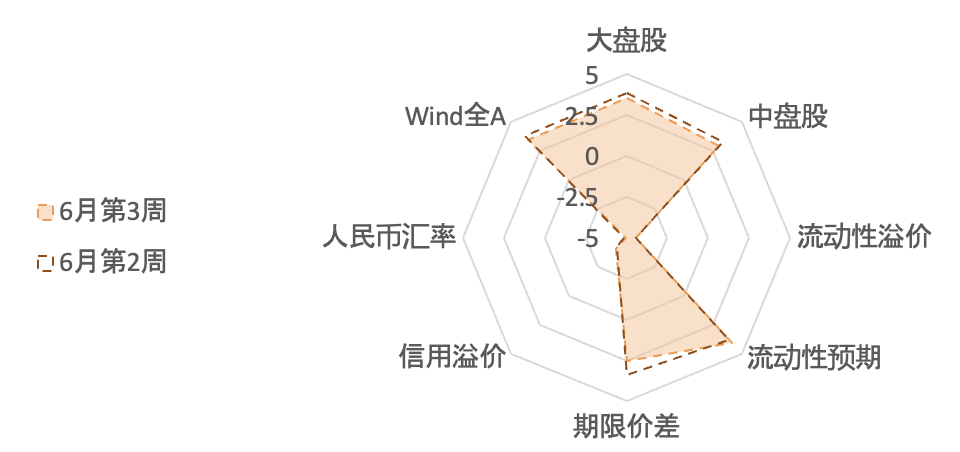

图2:6月第3周国内各类资产/策略的风险溢价 |

|

资料来源:WIND,天风证券研究所 |

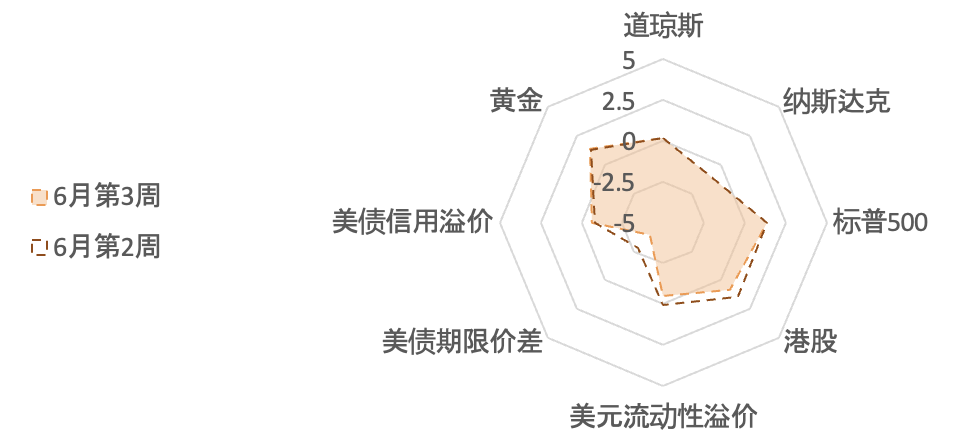

图3:6月第3周海外各类资产/策略的风险溢价 |

|

资料来源:WIND,天风证券研究所 注:权益风险溢价表示股票的风险收益比,风险溢价越高代表风险收益比越高; 流动性溢价为市场对于当前流动性松紧程度的价格映射; 流动性预期为市场对于远期流动性松紧程度的预期。 |

1、权益:确定性宽松,不确定增长

5月金融信贷数据较高,结构上依然靠票据和短贷拉动。经济处于衰退末期和复苏早期,流动性被动宽松的特征明显。市场依然追求确定性和性价比,在经济增长和信用扩张相对偏弱的情况下,对流动性宽松敏感但对经济增长要求相对较低的行业收益更确定,例如成长。

6月第2周,A股持续反弹,Wind全A收涨3.01%,周期股、金融股、消费股和成长股分别上涨3.81%、3.38%、2.98%和2.68%。大盘股和中盘股均出现录得涨幅,大盘股(上证50和沪深300)、中盘股(中证500)分别上涨3.92%、3.65%和2.66%(见图1)。

6月第2周,交易拥挤度普遍延续改善格局,并仍然维持在历史低位。成长股、消费股和周期股的短期拥挤度分别来到10%分位、12%分位、28%分位,金融股的拥挤度开始企稳回升,目前处在11%。短期拥挤度从高到低的排序是:周期>消费>金融>成长。大盘股(上证50和沪深300)和中盘股(中证500)的短期交易拥挤度继续回升(16%分位,15%分位和15%分位)。宽基指数的拥挤度从高到低的排序是:上证50>中证500≈沪深300。

6月第2周,30个行业中,有29个行业的交易拥挤度回升(仅地产下降)至29%分位(上周22%分位),短期盈亏比依然较高,只有煤炭(92%分位)、交通运输(64%分位)、石油石化(60%分位)、建筑(54%分位)、汽车(52%分位)的交易拥挤度在中性水平以上。轻工、医药、电子、非银和计算机等行业仍处在超卖较为严重的区间内(10%分位以下)。

估值方面,Wind全A目前估值水平处于【便宜】区间(见图2)。上证50与沪深300的估值处于【便宜】水平,中证500的风险溢价较上周大幅回落,估值来到【便宜】水平。金融估值维持【很便宜】(92%分位),周期估值【很便宜】(95%分位),成长估值【很便宜】(90%分位),消费估值【较便宜】(65%分位)。风险溢价从高到低的排序是:周期>金融>成长>消费。

6月第2周,外资流入继续加速,北向资金周度净流入368.3亿人民币,其中周一和周五净流入都超100亿,贵州茅台、伊利股份和中国中免净流入规模靠前。南向资金净流入67.79亿港币,恒生指数的风险溢价持续下降,性价比较高。

2、债券:短端利率存在脆弱性

6月第2周,央行公开市场操作投放与回笼资金数量相等,资金面保持平稳,流动性溢价维持在低位(6%分位),持续处于【极宽松】水平,但是中长期流动性预期持续抬升(91%分位),已经来到历史较高位置,市场对未来流动性收紧的预期较强。两者存在显著矛盾,在人民币汇率贬值、通胀超预期上升的环境下,短端利率存在脆弱性,需要关注类似16年10-12月和20年5-6月流动性溢价快速上升的风险。

6月第2周,期限价差下降至中高位置(75%分位),久期策略性价比较高。信用溢价较上周小幅上涨,维持在历史低位(9%分位),不同信用等级的溢价均出现小幅上涨,高评级信用债估值贵(信用溢价上涨至15%分位),中低评级信用债估值极贵(信用溢价处于4%分位),评级利差维持在历史较低位置,信用下沉的性价比不高。

6月第2周,债券市场的情绪偏乐观。利率债的短期交易拥挤度较上周小幅上升,目前维持在中高位置(63%分位)。中证转债指数的短期交易拥挤度连续两周回升(72%分位)。信用债的短期交易拥挤度较上周小幅下降,处于中高位置(62%分位)。

3、商品:黄金逆势上涨,衰退预期对冲部分加息利空

能源品:目前处于夏季出行的原油需求旺季,需求端的强势局面短期难改,在地缘政治冲突明显好转之前,我们维持油价高位震荡的判断。

6月第2周,布伦特油价继续冲高,较上周上涨0.7%至121.93美元/桶,创近3个月新高,10年期盈亏平衡通胀预期维持在2.7%附近。美国原油产能利用率上升,产量较上周持平(1190万桶/天),原油库存(不含战略储备)小幅回升,仍处于低位。

基本金属:6月第2周,LME铜收跌0.68%,录得9435美元/吨。COMEX铜的非商业持仓拥挤度大幅上升(40%分位),市场悲观情绪有所缓解。基础金属价格迎来小幅修复,沪铝收涨0.91%、沪镍收跌2.24%。

贵金属:衰退预期一定程度对冲了实际利率回升给黄金带来的利空。6月第2周,伦敦现货金价震荡上行1.14%,收于1871美元。COMEX黄金的非商业持仓拥挤度连续两周上升至64%分位,市场情绪偏中性偏积极。全球最大的黄金ETF-SPDR的黄金持仓总量大幅上涨,重新回到去年三月以来的高位。

6月第2周,农产品、能化品和工业品的风险溢价都处于历史低位,估值【贵】。

4、汇率:加息预期拉升美元指数,强势美元未见逆转

6月第2周,5月美国CPI读数超预期,6/7月加息预期上升,美元指数连续两周回升,收涨1.98%至104.19。欧元兑美元下跌1.87%,美元强势未见逆转。美元流动性溢价小幅下跌至中位数以下(45%分位)。6月联储正式开始缩表,但回购市场的资金极度充裕,在岸美元流动性溢价仍大幅下降至历史低位(4%分位),流动性环境非常宽松。离岸美元流动性溢价小幅下降,但仍处于历史高位(86%分位),在岸和离岸流动性巨大差异仍显示非美市场金融环境处于极紧状态。

6月第2周,人民币汇率震荡偏弱,美元兑离岸人民币小幅上涨0.72%至6.71,截至目前,本次贬值在时间和空间上尚不充分。人民币的短期交易拥挤度小幅回升,但仍处于历史低位,看多情绪处在冰点。人民币性价比持续下行,1/2年期中美国债利差分别达到-57bps和-77bps,创历史新低。

5、海外:加息预期和衰退预期同时上升,联储可能更快升息但更早停止

6月第2周,CME美联储观察显示,全年加息预期已经超过5月中上旬的高点至12.7次(25bp每次)。6月第2周,10Y美债利率突破3%,收于3.15%,10年期美债实际利率上行17bp至0.39%。5月CPI数据公布后当天,美债已经至少额外定价了一次25bp加息。

美债期限结构上,5年期为利率高点,5年-7年再次倒挂、7年-10年倒挂加深,10*2年和10年*3个月的期限价差下降28bp和34bp。期限价差体现的衰退预期也在加强。当加息预期和衰退预期同时上升时,可能出现的结果是联储不得不更快地升息,但更早地停下来。

美国信用溢价较上周有所回落(44%分位),美国投机级的信用溢价上升,投资级的信用溢价小幅下跌(40%分位和47%分位)。目前信用环境相对中性,后续如果信用溢价再次快速回升,需要关注信用风险上升的长尾风险。

除了紧缩节奏再次生变以外,驱动美股定价衰退预期的高油价、需求回落、高利率和库存压力等,目前来看没有变化,美股短期同时消化业绩下跌和额外的货币紧缩,市场底仍需等待。6月第2周,道琼斯、纳斯达克指数和标普500均录得跌幅,VIX震荡回升至28左右。三大美股指的风险溢价与上周持平:标普500和道琼斯的风险溢价处于中性偏高位置(处于1990年以来的64%历史分位和52%历史分位),估值中性偏便宜;纳斯达克风险溢价处在40%分位,估值中性偏贵。

风险提示

风险提示:出现致死率提升的新冠变种;经济增速回落超预期;货币政策超预期收紧

团队介绍

宋雪涛 | 宏观团队负责人

美国北卡州立大学经济学博士,2018-2020年金牛奖最具价值分析师,2019年金麒麟新锐分析师,2020年入围新财富和水晶球最佳分析师,金麒麟最佳分析师,发表有央行工作论文、CF40金融书籍和多篇学术论文。

向静姝

伦敦商学院硕士,负责海外宏观和大类资产研究。曾任职于英仕曼投资旗下核心量化对冲基金AHL。

赵宏鹤

中央财经大学金融学硕士,负责国内宏观经济和政策研究。曾任职于中国出口信用保险公司发展战略部。

林彦

武汉大学金融工程硕士,负责大类资产配置研究。曾任职于弘尚资产量化投资部。

郭微微

武汉大学金融学硕士,负责ESG和行业专题研究。

粤公网安备 44010402000579号

粤公网安备 44010402000579号