21世纪经济报道记者曹恩惠 见习记者费心懿 上海报道

1954年,美国贝尔实验室。科学家恰宾和皮尔松首次制成了实用的单晶硅太阳电池,揭开了光能转化为电能的实用光伏发电技术。

1989年,澳洲新南威尔士大学。马丁·格林教授和他的研究团队公布了一项PERC电池技术的研究成果,实现了22.8%的实验室效率。自此,PERC技术即将书写出光伏产业发展史中浓墨重彩的篇章,并造就出隆基绿能、晶澳科技等一批千亿市值的光伏公司。

正当马丁·格林揭开PERC电池技术起点之时,更早前的1974年至1975年之间,N型电池技术路线的分支HJT(又称异质结)、IBC的技术研究起源就已经诞生。然而,N型电池技术起了趟大早,却赶了趟晚集。受制于初期实验室可实现的转化效率较低,以及量产可见的成本高于PERC技术,N型电池技术直到2017年之后才加快产业化步伐。

不过,当PERC技术与N型技术迎来迭代交汇之际,一场属于光伏制造业的大会战悄然打响。

“政策的利好,产业的火热,注定了N型技术赛道竞争的不平静。”一位光伏企业人士告诉21世纪经济报道记者,该人士所在的光伏公司今年同样在N型技术布局上豪掷重金。

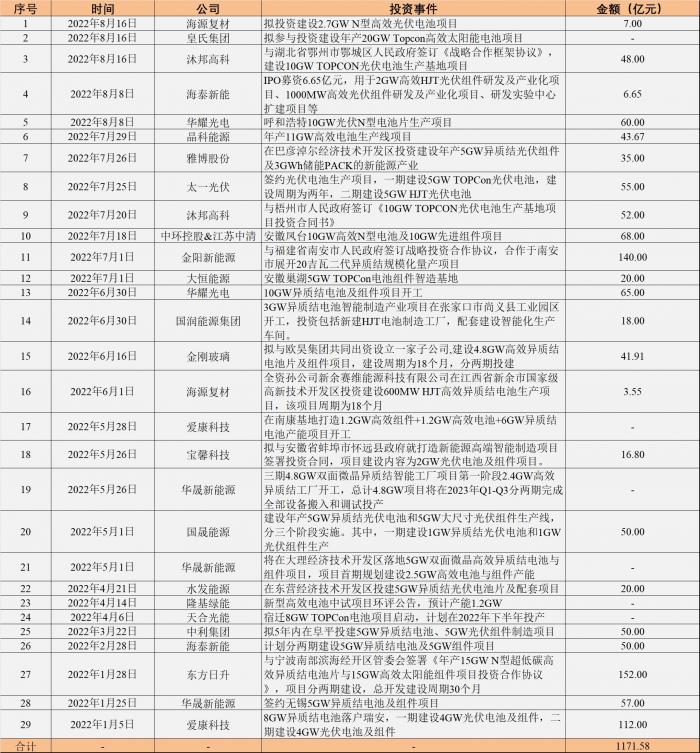

图:今年以来国内N型电池技术项目投资情况梳理 数据来源:公告等公开信息 制图:21世纪经济报道

根据21世纪经济报道记者的统计,今年以来共有22家公司公布N型技术项目的投资,合计投资规模高达1171.58亿元。这其中,跨界玩家、专业厂商表现十分活跃,N型电池技术概念成为它们抛给资本市场的新故事。

跨界者招来投机质疑

8月19日,“中国乐高”沐邦高科的股价跌停了。

这并不令人意外。今年6月,当该公司豪掷一份“安义县8GW TOPCon电池”的投资项目时,便招来质疑——从财务上看,业绩亏损、总资产不足11亿元的沐邦高科,有何实力投资动辄数十亿元的TOPCon光伏电池项目?

这一难度无异于巧妇难为无米之炊。且沐邦高科并非没有自知之明,在公布上述投资时表示,“公司目前未从事光伏电池业务,亦无TOPCON光伏电池研发人才和生产技术储备。”

然而,这家以益智玩具为主营业务的公司自此奔袭在扩大布局TOPCon电池声势的道路上。

7月中下旬,该公司又与梧州市签订了“10GW TOPCon光伏电池生产基地”项目,总投资52亿元。8月中旬,沐邦高科宣布终止与安义县的合作,转头与湖北鄂城区签订了《战略合作框架协议》,再投一个规模达10GW的TOPCon光伏电池生产基地项目,预计投资48亿元。

这一戏剧性的变化旋即引发交易所关注,下发问询函。

沐邦高科跨界TOPCon引起争议的原因有二:技术和资金。在技术层面,该公司不止一次地在公告中承认自身在TOPCon技术环节的“三无”状态——无业务、无技术储备、无人才团队。其面临的资金压力考验更大。截至今年一季度,沐邦高科期末现金余额仅0.64亿元,而该公司公布的两个10GW TOPCon光伏电池生产基地项目合计投资总额就超过100亿元。

这引得上交所接连质疑是否存在夸大项目规模误导投资者,是否存在利用无约束性大额投资框架协议迎合市场热点,配合炒作股价。

的确,“中国乐高”的股价在最近两个月内“坐上了火箭”。自6月至8月中旬,该公司股价直接翻倍,并创下历史新高。

有关注光伏赛道的投资人士对21世纪经济报道记者评价,像沐邦高科这样搭上N型技术概念炒作风口的投机者不在少数,部分资本市场资金也乐见“蹭热度”的公司,并大肆炒作其股价,只不过需要投资者擦亮眼睛。

当风头减弱,沐邦高科的股价走势也出现疲态。最近三个交易日,该公司股价累计跌逾18%。

就在同一天,股价同样跌停的还有皇氏集团。

最近三个月内,该公司股价累计涨幅高达139.40%,而其令外界熟知的身份却是我国水牛奶产业的头部乳品企业。

针对股价异动,皇氏集团在8月18日补充提及,该公司将与安徽省阜阳合作投资年产20GW TOPCon高效太阳能电池项目,这被外界视作近期股价大涨的主要原因。

不可否认的是,即便技术、资本相对薄弱的跨界玩家,在P型和N型技术交替之际,其有望从传统巨头“虎口拔牙”,争夺市场份额。而N型电池技术在逐步走向量产的阶段,必将带来巨大的市场机遇。

但是真转型,还是真投机?潮水退后,裸泳者将无处遁形。

龙头陆续做出选择

关于谁是下一代N型电池技术,最近两年内,技术路线之争此起彼伏。而在这明暗交替之际,业内纷纷将目光抛向光伏龙头公司,期待他们做出的选择。

2022年中报季,让市场看到了TOPCon赛道又站上了一位资金实力雄厚的龙头玩家。通威股份做出了新选择,TOPCon电池开始放量,“为满足下游客户对新一代电池产品的需求,公司规划新增建设8.5GWTOPCon电池产线,预计将于2022年底建成投产。”

晶科能源更早一些已开始布局,目前其在浙江海宁投产8GW大尺寸N型TOPCon电池及组件产能和安徽合肥投产的8GWTOPCon产能目前均已达到满产条件。

而钧达股份也对外公布,于2022年7月完成安徽滁州基地8GWN型Topcon电池项目厂房、配套设施建设及设备安装调试,计划于2022年第三季度投产,下一步将实现Topcon产品出货。

不过,钧达股份也道出了当下技术改道的两难。

“目前,异质结的瓶颈主要在运营成本和设备投资较大,不具备量产经济性。公司对这个技术持续研发跟进,视其发展趋势确定公司后续方向。公司将根据市场对于TOPCon的接受程度、盈利状况,以及PERC的盈利能力再做判断。近几年新投入的PERC产线,后续有机会升级成TOPCon。对于PERC何时退出,这个需由市场来决定。”钧达股份的高管在近日的一场投资者调研活动中表示。

但异质结的坚定拥护者不在少数。

组件龙头东方日升便是其中一家。该公司看好HJT的发展,而关于TOPCon方面,公司也有团队对其进行研究,在安徽滁州的基地也有一条500MW的产线,“我们认为TOPCon技术在延长存量PERC产线生命周期方面有着较大的优势。”

除了HJT和TOPCon技术,IBC技术在市场上亦有青睐者。

爱旭股份基于IBC技术的ABC 300MW电池中试线及500MW组件实验线进展正常,珠海6.5GW的ABC电池量产项目已顺利开工,预计2022年三季度可建成投产。

值得一提的是,2022年1月24日,隆基绿能泰州乐叶年产4GW单晶电池项目环评信息获得披露,该公司计划在原年产2GW单晶电池项目的基础上对生产线进行技术提升改造,改建成8条HPBC高效单晶电池产线,该项目预计2022年下半年开始投产。此外,隆基绿能西咸15GW单晶电池项目也将采用HPBC技术路线。

事实上,对于龙头而言,凭借雄厚的资金优势,其大可免于押注单一路径,从而施行多种技术路线并存的策略。

例如,隆基绿能披露,2021年公司基于商业化尺寸的P型、N型单晶TopCon以及N型HJT电池转换效率同时刷新三项世界纪录,均代表了行业的最高水平。并且,该公司在其他下一代N型高效电池以及钙钛矿、叠层等新型电池等技术方面储备了大量研发成果。

通威股份近日在投资者活动平台也表态,在电池新技术研发方面,公司重点聚焦TOPCon及HJT等具备量产条件的下一代新技术路径,并持续围绕TOPCon及HJT等新技术的提效降本开展系列技术攻关,进一步提升电池新技术的性价比优势,并适时推进新产线的投资建设。

专业化厂商欲“弯道超车”

根据21世纪经济报道记者的统计,今年以来,国内公布的N型电池技术投资项目合计金额接近1200亿元。这其中,以中来股份、华晟新能源、一道新能源等为代表的电池、组件生产商,则毫不犹豫地看准了自己认为合适的电池技术路径。

中来股份似乎早已树立笃定N型技术路线的决心,如同其在官网首页所示——“N型时代,让阳光更有价值。”

早在2017年7月,中来股份便开始抢跑N型双面TOPCon电池的研发。但一则重要的人事变动,令中来股份N型技术研发受阻之时,却成就了行业另一家专攻N型电池技术的新面孔。

一年后,在中来股份担任高级副总裁并负责生产和研发N型电池和组件的负责人刘勇,对外宣布离职。谜底随即揭晓,一道新能源横空出世,而该公司的总裁正是刚刚从中来股份卸任而来的刘勇。

几年后,谁也没有想到,这家新成立的公司成为了市场上首家公示N型电池组件价格的公司,填补了此前行业N型电池组件报价的空白。

今年4月初,一道新能源给行业带来了两颗重磅炸弹,N型高效光伏电池技术领军人物,也是前英利集团首席技术官宋登元正式“加盟”该公司担任公司首席技术官。不久后,其还宣布完成了新一轮投资,力争未来三年实现30GW电池和30GW组件产能。

作为专业化的N型技术制造商,一道新能源似乎有意强化自己在N型技术领域的话语权。今年7月29日其再次公示了N型电池组件的最新价格:双面182尺寸单晶N型TOPCon电池的报价为1.39元/W,双面双玻182组件价格为2.16元/W。

而这次,其与“老东家”撞了个照面。8月8日,中来股份首次公示最新N型TOPCon电池价格,双面182报价1.40元/瓦,双面210报价1.41元/瓦,略微溢价于对手。

2022年,N型产品推进速度正逐步加快。显著的特点是,需求市场开始火爆。

“中广核新能源、华电集团、中核汇能、国电投等多家央企开启N型组件招标,已公布的N型组件需求已超过4GW,较2021年全年增长4倍。”中国光伏行业协会名誉理事长王勃华在近日的一场行业会议上指出。

而新一轮的扩产潮也将一部分的注意力转移到了N型产品产能。根据集邦咨询统计数据,截至2022年3月,TOPCon电池片总产能规划达到162GW,其中已建产能17.5GW,22年待建产能51.5GW;HJT电池项目总产能规划达到153.5GW,其中已建成产能8.11GW,22年计划建设产能4.8GW。

中国光伏行业协会产业路线图显示,TOPCon的产能占比也将在2022年快速爆发,未来将呈现多种技术路线并存的趋势。

对于毫无包袱的创新者而言,坚持一条路线总有结果的一天。事实上,TOPCon技术也是光伏新秀们试图在技术路线换道的阶段试图超越“老师傅”的最佳时机。

2022年被业内视作N型技术量产的元年,无论是大举扩产TOPCon产能,还是押注HJT项目,亦或者多种技术路线骈进,在这场大会战中,“刀光剑影”随处可见。