21世纪经济研究院研究员 吴斌 2022年,一场罕见的激进加息潮席卷而至,主要央行普遍祭出了数百个基点的加息,全球市场掀起巨浪。

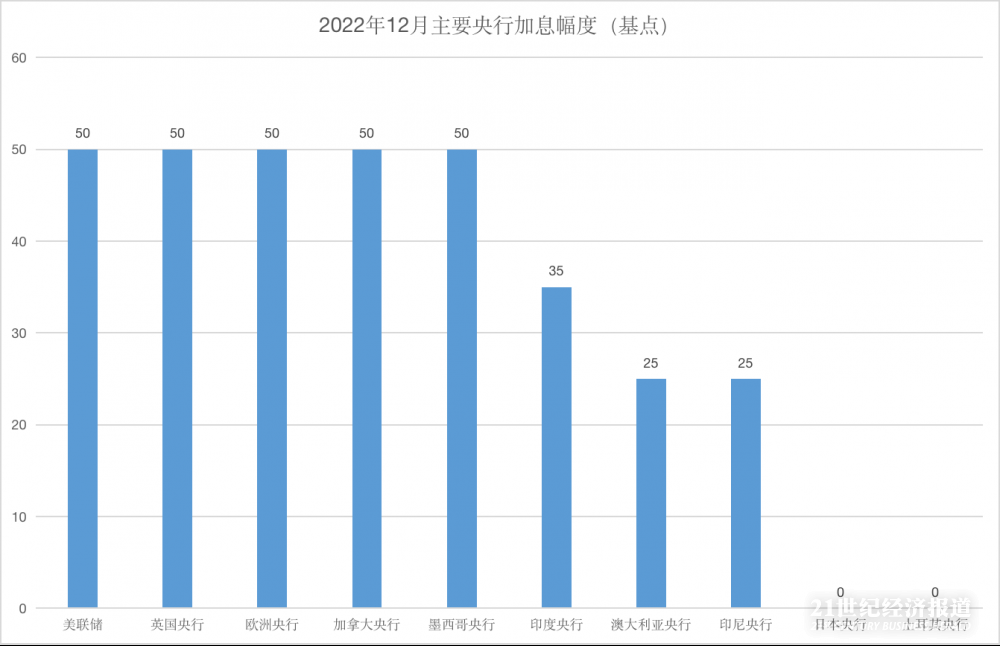

但好消息是,2022年最后一个月,75个基点的加息基本销声匿迹,众央妈开启“温柔”模式,美联储、英国央行、欧洲央行、加拿大央行、墨西哥央行纷纷温和加息50基点,印度央行加息35个基点,澳大利亚央行、印尼央行小幅加息25个基点,向来特立独行的土耳其央行则“如约”停止降息。

(来源:各央行官网、21世纪经济报道)

最让人意外的莫过于,日本央行虽然按兵不动,但却在年底意外宣布修改收益率曲线控制计划(YCC),引发全球市场巨震,让本就动荡的2022年又添了一分“传奇色彩”。

众央行进入“温柔加息”模式

2022年最后一个月,激进加息75个基点基本不见踪影。

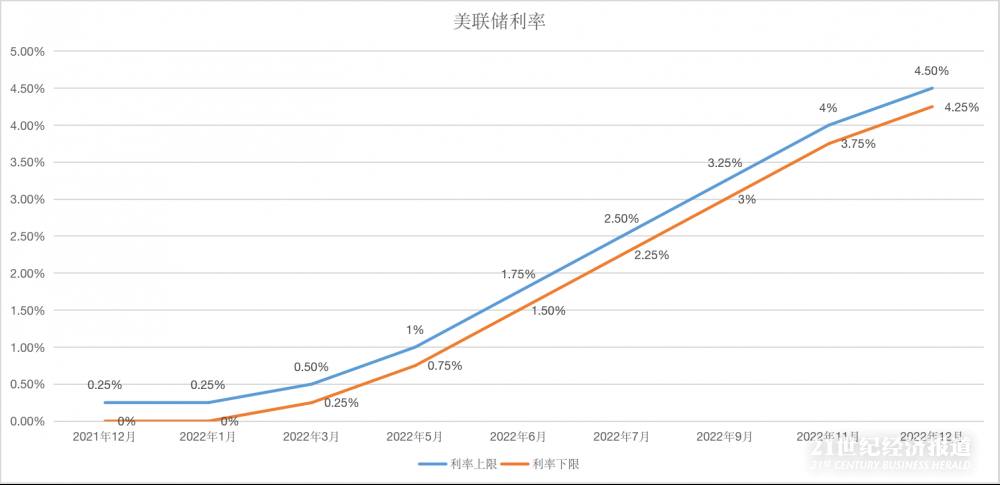

美国联邦公开市场委员会(FOMC)12月宣布加息50基点至4.25%-4.5%,根据最新利率点阵图,官员们对2023年利率的预测中值是5.1%,2024年为4.1%,都高于之前的预测。在9月点阵图中,所有委员对本轮加息的峰值利率预期均低于5%,但在12月预期中,除了2名委员外,所有人都将终值利率点在5%上方。

(来源:美联储、21世纪经济报道)

经济预期方面,美联储把2023年美国经济增速预期从1.2%下调至0.5%,同时把核心PCE通胀数据预期从3.1%上修至3.5%。美联储还将2023年失业率预测从4.4%进一步上调至4.6%。更关键的是,2025年核心PCE预计仍将达到2.1%,届时美联储仍无法达成通胀目标。

对于市场甚嚣尘上的2023年降息猜测,鲍威尔予以否认:“我们现在的关注点其实是将政策立场调整到具有足够的限制性,确保通胀随着时间推移回归2%的目标,而不是降息。”

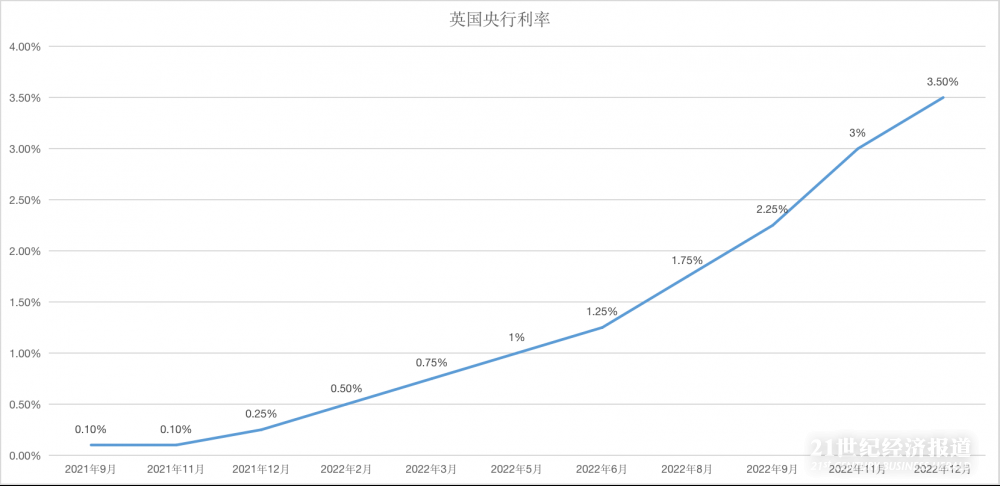

在大洋彼岸,尽管整体通胀形势依旧严峻,但面对摇摇欲坠的经济,英国央行75个基点的加息只进行了一次便“熄火”,不得不权衡好抗通胀和稳经济。

2022年12月15日,英国央行公布利率决议,如预期般加息50个基点至3.5%,创下2008年10月以来最高,11月会议75个基点的激进加息只是一次性行动。英国央行坦言,英国正处于经济衰退之中,并将持续“很长一段时间”。

(来源:英国央行、21世纪经济报道)

和美联储相比,英国央行可以称得上十足的鸽派,2022年仅进行过一次75个基点的加息。对比来看,美联储加息路径更加“陡峭”,此前曾连续4次加息75个基点,12月则宣布加息50个基点。英国央行2021年12月便已经开始加息,但9次加息总幅度仅为340个基点,利率升至3.5%。而美联储2022年3月才开始加息,7次加息总幅度高达425个基点,利率已升至4.25%-4.5%。

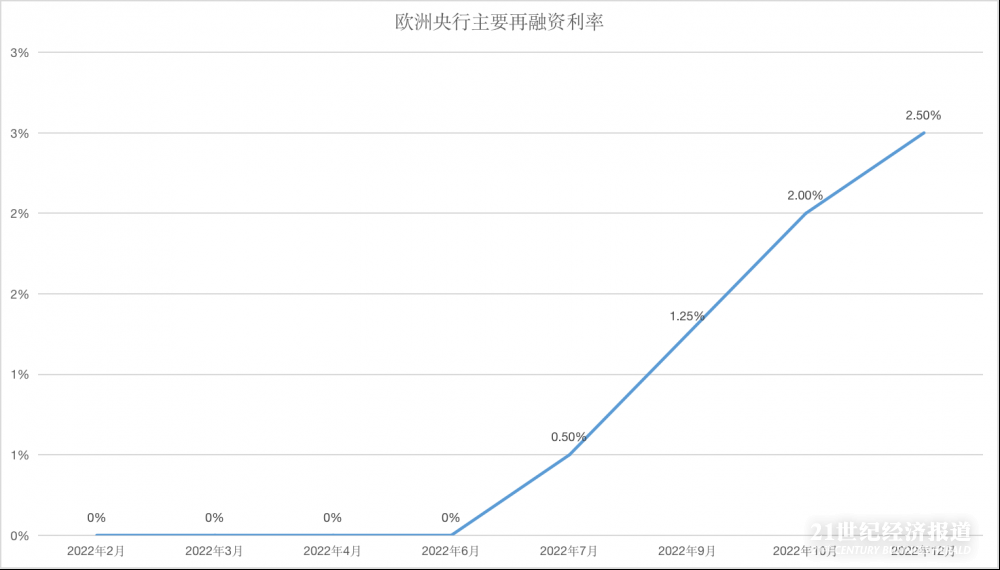

同一天,欧洲央行也“默契”地将三大关键利率上调50个基点,这是欧洲央行2022年第四次加息,利率达到了2008年12月以来的最高水平。

(来源:欧洲央行、21世纪经济报道)

欧洲央行还宣布,将于2023年3月以审慎有度、可预测的速度启动量化紧缩(QT),2023年二季度期间每月从资产购买计划中减少150亿欧元的再投资,并从7月开始调整资产负债表缩减的步伐。欧洲央行将在今年2月公布有关减持资产购买计划的更多细节,并将定期评估减持速度,确保其与货币政策战略一致。

为了应对创纪录的通胀率,2022年欧洲央行不得不采取史上最有力的货币紧缩政策。去年欧洲央行共进行了四次加息,累计加息250个基点。包括拉加德在内的政策制定者均表态,未来还将进一步加息,市场和经济学家预计,欧洲央行可能将在未来两次会议上均加息50个基点。

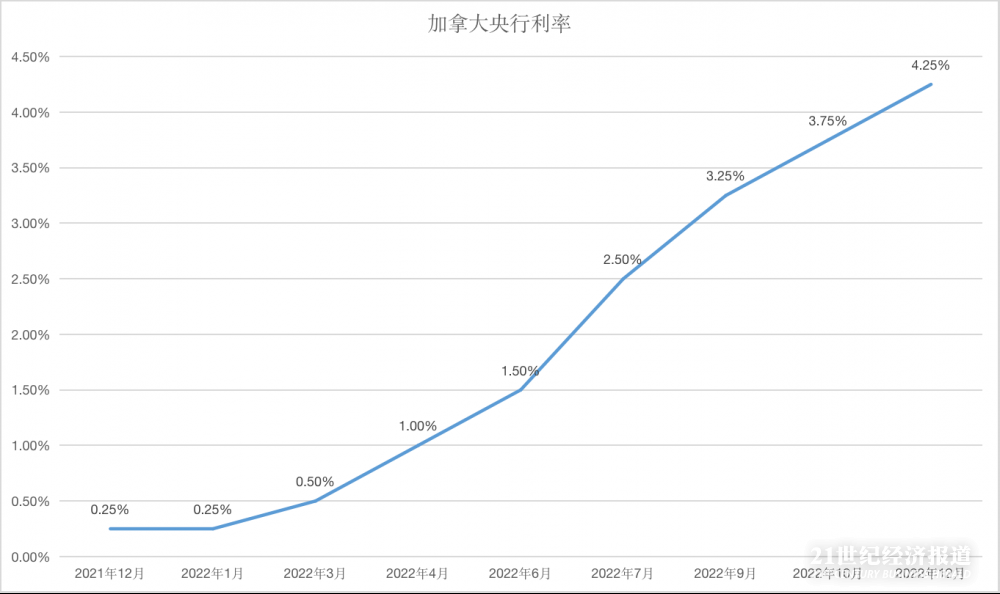

在G7国家中,加拿大央行是当之无愧的“鹰派风向标”。2022年4月,加拿大成为G7中首个大幅加息50个基点的国家,7月会议上更是一口气加息100个基点,也是唯一暴力加息100个基点的G7国家,在九个月内以创纪录的速度累计加息400个基点。

(来源:加拿大央行、21世纪经济报道)

2022年12月7日,加拿大央行加息50个基点至4.25%,意外表示已经在考虑暂停加息,释放了货币政策“急刹车”信号。不过随后的顽固通胀数据成晴天霹雳,加拿大11月通胀率居高不下,增加了加拿大央行今年再次加息的可能性。

更糟糕的是,加拿大央行货币政策预期的反复释放了一个不利信号,欧美央行紧缩政策的鹰派程度可能会超出市场预期,暂停加息乃至降息的时点或许要等待更久。

“全球资产定价之锚”掀起惊涛骇浪

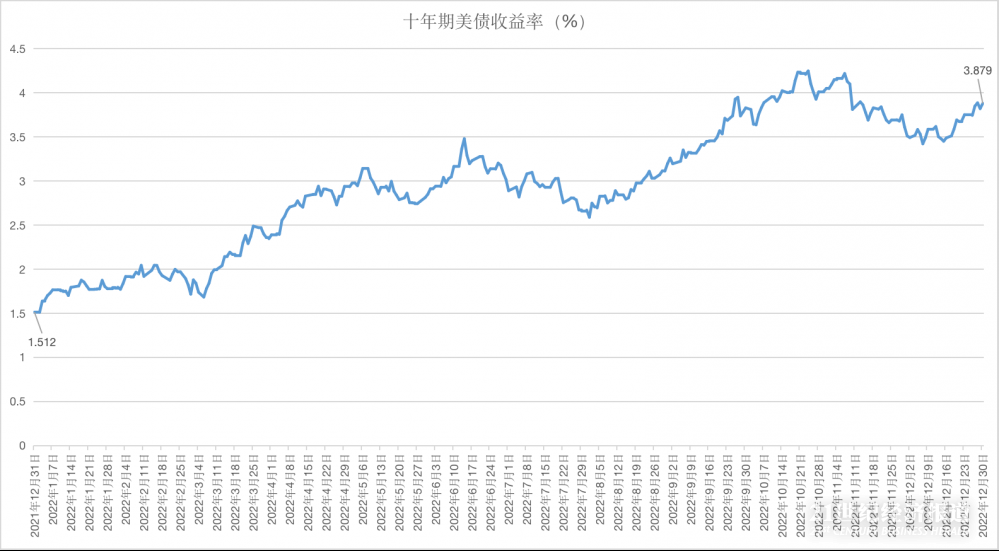

面对数十年未见的通胀,美联储等央行祭出了多次激进加息,债市也掀起了惊涛骇浪。

通常情况下,美国国债是一种安全的投资,但2022年彭博美国债券综合指数下跌了13%,轻松超过了上世纪70年代以来的所有年度跌幅,此前的最糟糕年度表现是1994年,但当年的损失也不过2.9%,远远不及去年。

从收益率看,2022年“全球资产定价之锚”10年期美债收益率累计上涨了约237个基点,这是至少自1953年以来的最大年度涨幅。与利率预期最为紧密的2年期美债收益率全年涨幅更是高达369个基点,5年期和30年期收益率的年度涨幅也分别达到了274个基点和206个基点。

(来源:Investing、21世纪经济报道)

但到了2023年,一切或将就此改变。东方汇理、先锋领航和贝莱德等大型机构均已转向看多债券,它们预计通胀已经见顶,今年潜在的衰退可能会促使美联储结束几十年来最激进的加息周期。德意志银行预计今年年底时10年期美债收益率将跌至3.65%,美国银行则预计将进一步下探3.25%。

无独有偶。根据美银去年12月中旬对基金经理的调查,大约90%的受访者预计未来12个月内全球通胀会下降,创下该调查历史上的最高比例。基金经理报告称,他们投资组合中的债券占比自2009年以来首次高于平均水平,许多基金经理正寄望于今年通胀进一步回落,从而让债券这个2022年的输家能够成为2023年的大赢家。

通胀前景仍存悬念

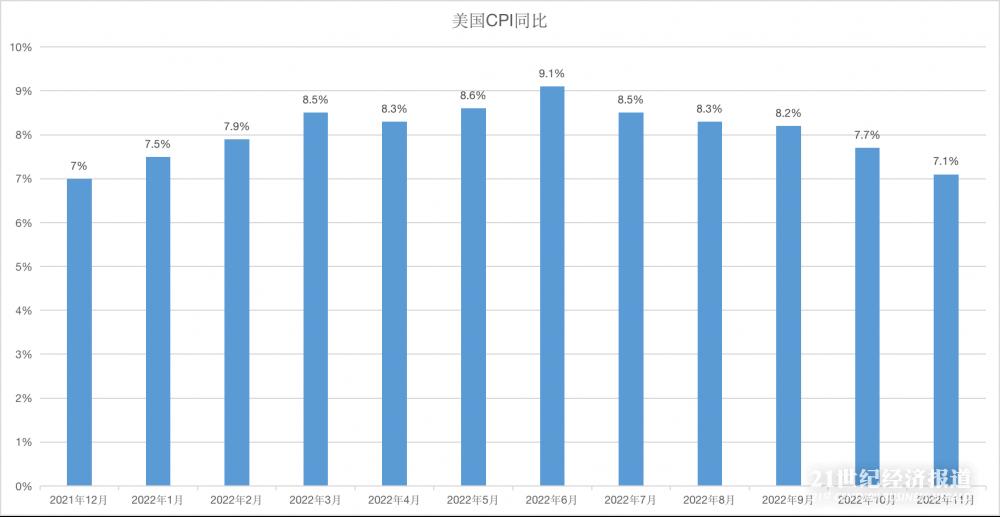

2022年,意外极其顽固的通胀让各大央行不得不激进加息,2023年,央妈们仍不得不继续看通胀脸色。

一方面,美国通胀已经在持续降温。12月13日,美国劳工统计局发布的数据显示,11月美国CPI同比增长7.1%,创下年内新低,也低于市场预期的7.3%,10月为7.7%;11月CPI环比增长0.1%,低于预期的0.3%,10月为0.4%。

(来源:美国劳工部、21世纪经济报道)

但另一方面,7.1%的通胀率仍远高于美联储的目标。美联储主席鲍威尔已多次表示,现在就宣告胜利还为时过早。“10月和11月的通胀数据显示,价格上涨步伐有所放缓,这是可喜的,但要让人相信通胀处于持续下降轨道上,还需要大量证据。”

相对强劲的就业和其他经济领域的强劲迹象表明,美联储可能仍有进一步收紧货币政策的空间。虽然美国的劳动力市场在缓慢降温,但总体仍相对强劲。劳动力市场的韧性支撑了需求,外界担心美联储不得不为遏制高通胀而大力收紧政策。不少经济学家认为,核心商品通胀和房产市场的指标将继续温和增长,并在2023年转降,但在判断总体价格压力的路径时,目前的焦点已经越来越转变为核心服务通胀。

鉴于核心服务通胀更加顽固,未来整体通胀从11月的7.1%回落至2%的目标仍需要漫长时间。高通胀下美联储暂停加息阻力重重,2023年货币政策或许会比预期的更加鹰派。面对不确定的通胀和经济前景,接下来美联储的政策充满了不确定性,一切都需要“摸着数据过河”。

2023年“最大雷”:日本央行会引爆全球吗?

国际金融市场此前已经形成普遍共识,在作为“安倍经济学”标志的日本央行行长黑田东彦今年4月任期届满前,日本央行不会调整超宽松政策。

但去年12月20日,日本央行突然调整YCC,将收益率目标从±0.25%上调至±0.5%左右,打了市场一个措手不及,这让不少人猜测这可能是日本央行转变货币政策的先行信号。

日本央行行长黑田东彦多次承诺,将继续放宽货币政策以实现物价目标,在宽松政策推动下,日本经济将继续保持稳定增长。

但投资者并不买账,1月4日,日本财务省公布的最新数据显示,在截至12月24日的一周内,外国投资者净卖出了价值4.86万亿日元(约合371.6亿美元)的日债,这是日本财务省自2005年开始公布该数据以来最大的单周抛售规模,超过了去年6月所创下的4.81万亿日元的前高。

最新的抛售潮也意味着,海外投资者正大举押注日本央行“转向”:随着日本CPI持续攀升,日本央行未来料将需要进一步调整其超低利率的宽松政策。

这一切都让日本央行不得不主动加大对日本债市的干预力度。为捍卫最新的收益率目标上限,日本央行在12月按固定金额和固定收益率进行的购债总规模已达到了史无前例的逾17万亿日元(约合1280亿美元),超过了去年6月(16.2万亿日元)的前高。

调整YCC和退出YCC区别很大,各大机构对2023年日本央行是否会退出YCC仍分歧重重。但从某种意义上说,不管日本央行承不承认,作为发达市场最后一个坚持低利率的国家,日本的超宽松政策已经出现一丝松动迹象,而当日本央行真正决定转向之时,资本市场或将再度掀起惊涛骇浪。