21世纪经济报道 记者 崔文静 北京报道

日前,证监会召开支持上市公司并购重组座谈会,明确并购重组五大发展方向。在部分业内人士看来,其昭示着并购重组新时代的到来。

综合证监会政策与受访人士分析,产业并购正在成为上市公司并购重组主流和监管重点支持方向。

与之相配套,座谈会上,证监会在支持上市公司之间吸收合并的同时,着重提出打击“壳公司”炒作等乱象。

其意义之重大,有资深投行人士将其形容为“并购重组市场的制度校准”。

根据21世纪经济报道记者了解,头部公司是产业并购的主力军,证监会正在研究制定面向头部大市值公司重组的“快速审核”。

快速审核机制于2021年6月首次提出,过去主要针对小市值公司。

与此同时,由于并购重组与IPO具有跷跷板效应,2023年8月27日IPO节奏阶段性收紧以来,多位券商投行并购业务从业人士告诉21世纪经济报道记者,其明显感觉意向并购重组的企业增多,但由于定价估值等因素,达成重组共识的却寥寥无几,这需要政策层面的引导支持。

对此,座谈会上证监会亦给出相应措施,比如,支持交易双方在市场化协商的基础上合理确定交易作价等。

力推“产业并购”

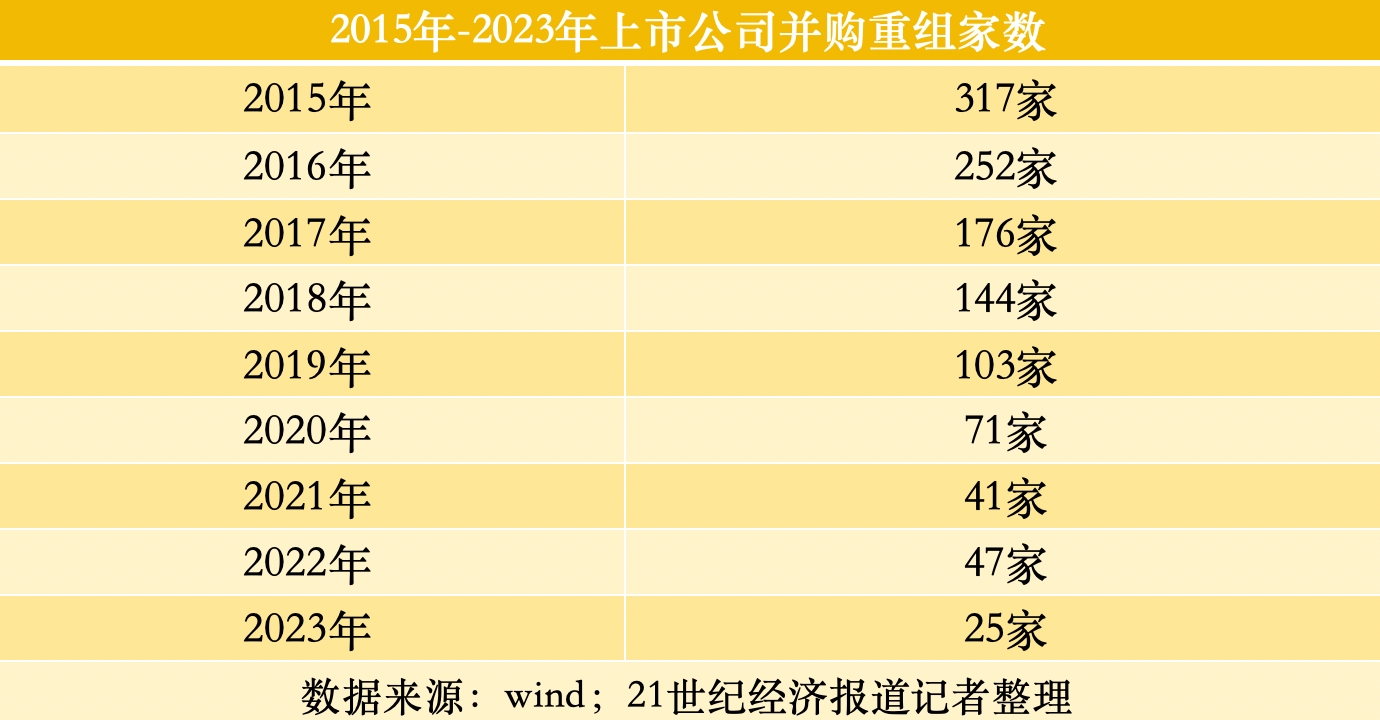

纵观历年并购重组项目数量,除2022年小幅反弹外,2015年以来逐年减少。根据Wind,2015年并购重组通过项目数量曾高达317家,2019年降至103家,2021年起不足50家,刚刚过去的2023年则仅剩25家。

并购重组项目锐减,在受访人士看来,其在彰显并购重组市场热度下降的同时,透露着并购市场的“冷静”和方向性调整。

根据某券商并购重组业务负责人介绍,2015年-2017年,跨界重组大行其道,其中不少为借助保壳炒壳而盲目跨界,留下一地鸡毛,“假重组、真借壳”成为并购市场毒瘤。随后几年间,伴随并购重组审核标准的趋严,跨界重组有所降温,打着重组名号的借壳上市虽有收敛却仍屡见不鲜。

针对这一顽疾,证监会日前召开的上市公司并购重组座谈会上开出一剂良药:支持上市公司(包括非同一控制下的上市公司)之间的吸收合并,进一步拓宽多元化退出渠道;同时,继续坚持以投资者为本的理念,加强监管、防范风险,坚决查处重组交易中的财务造假等违法行为,打击“壳公司”炒作等乱象。

“过去,由于监管未曾明确区分‘产业并购’与‘借壳上市’,使得实践中二者混为一谈。这在导致并购重组市场混乱的同时,也导致爆炒垃圾股屡禁不止。如今,随着证监会明确表示打击‘壳公司’炒作,未来借壳上市之路将逐渐行不通,垃圾股炒作价值大幅下降。”受访人士表示,“并购重组新规定之下,垃圾股难再变为金凤凰,继续炒垃圾股可能血本无归,靠炒作垃圾股发财的美梦该醒醒了。”

打击借壳上市的同时,产业并购成为证监会鼓励方向。

证监会在座谈会上提到,并购重组市场化改革取得了积极成效,产业并购渐成市场主流,一大批上市公司通过并购重组实现提质增效、做优做强。

近年来的并购重组实践印证了这一说法。

根据21世纪经济报道和联储证券联合发布的并购报告数据,2019年开始,产业并购逐渐成为上市公司并购重组主流趋势。2022年,产业并购重组在上市公司并购重组中的占比已经超过七成(详细见《2022年A股并购报告:并购市场活力重现 市值过百亿公司成买方主力》)。

上述2022年度报告,于2023年中在西安发布。该报告为系列报告,由21世纪经济报道、21世纪资本研究院和联储证券并购团队以自然年为单位周期性形成研究成果,并向主管、监管和各市场机构定向发布,引发了各界广泛关注。

与之相对,由于处于市场腰部及尾部的中小上市公司产业并购资源选择面有限,且自身资金压力较大,因此中小上市公司在产业并购盛行的市场中逐渐失去活跃度。2022年,市值30亿元以下的上市公司发起的资产收购交易占比不足15%。

2024年1月26日召开的证监会2024年系统工作会议上,证监会明确支持上市公司通过市场化并购重组等方式做优做强。在受访人士看来,上市公司通过并购重组做优做强的最好方式即为产业并购,监管这一表态也在凸显产业并购势必成为并购重组的新方向。

研究面向大市值公司重组的“快速审核”

产业并购既然成为并购重组新方向,市场自然呼唤产业并购相关支持政策的出台。对此,此番证监会座谈会即开出针对性“药方”。

首先,产业并购的主力军是头部大市值公司,目前证监会正在研究针对此类公司重组实施“快速审核”,以支持行业龙头企业高效并购优质资产。

快速审核机制于2021年6月正式提出,此前主要针对小市值公司,又称小额快速审核机制,大市值公司并购难以享受此种便利。

值得注意的是,从近年并购重组案例来看,央国企成为大市值并购主力。其中,2022年百亿级大型并购的并购主体均为国有上市公司。与此同时,央国企上市公司并购重组规模也在逐渐攀升,2021年时尚为3600亿元,2022年已经增至8000亿元。

一定程度上,制定面向头部大市值公司的快速审核机制,与证监会2023年8月18日提出的并购重组政策一脉相承。彼时,证监会表示,推动央企加大上市公司并购重组整合力度,将优质资产通过并购重组渠道注入上市公司,进一步提高上市公司质量。

其次,产业并购需要行业侧重,科技创新企业成为并购重组支持重点。

证监会在座谈会上明确,支持“两创”公司并购处于同行业或上下游、与主营业务具有协同效应的优质标的,增强上市公司“硬科技”“三创四新”属性。

此项规定被视为“IPO速度放缓后,为科技创新类企业发展与风投退出提供的替代性方案”。

2023年8月证监会官宣阶段性收紧IPO节奏并发布减持新规后,市场人士对科创类企业存在两大担忧:一是上市进程放缓后,因需要大量研发投入而急需补血的科创类企业,何处寻觅资金;二是科创企业早期投资者如何退出。

“从证监会此番表态来看,并购重组或将成为部分科创类企业的替代方案。”受访人士表示。

重组估值包容性提高

值得关注的是,此次证监会还提出,提高对重组估值的包容性,支持交易双方在市场化协商的基础上合理确定交易作价;坚持分类监管,对采用基于未来收益预期等评估方法的大股东注资型重组要求设置业绩承诺,其他类型重组的交易双方可自主协商是否约定业绩承诺。

对于估值的包容性,市场人士认为,这更有利于并购重组交易的达成。

根据多位投行人士透露,IPO上市速度放缓后,并购重组市场一大现象日渐显现:意向并购重组的买方和卖方都在增加,但实际谈成的项目却寥寥无几。

原因何在?综合上述人士分析,根源在于价格谈不拢。

一方面,受外部环境冲击及不确定性影响,近年来,国内经济面临需求收缩、供给冲击、预期转弱等多重压力,部分标的公司经营业绩处于较低水平。此类卖方公司认为其当前企业价值体现偏低,未来企业价值将伴随我国经济的企稳复苏而逐渐提升,因此希望以更高的估值出售。

另一方面,监管反复强调投融资动态平衡与以投资者利益为本,这被部分业内人士解读为A股IPO高歌猛进时代一去不返,后续IPO节奏提速后也难以恢复至2021年时水平。IPO上市难度整体增大,在买方公司看来,站在IPO跷跷板另一边的并购重组估值理应适当降低。

“此番证监会并购重组表态切中要害,开了一个好头,期待后续表态的实质性落地,以及针对当前并购重组阻碍因素更多针对性措施的出台。”受访人士表示。