南财理财通课题组 黄桂煊、实习生卓晓梅

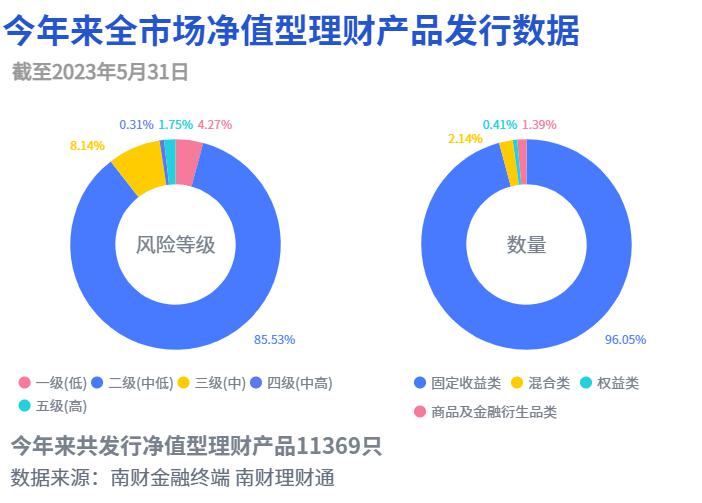

据南财理财通最新数据,截至2023年5月31日,今年来全市场已发行净值型银行理财产品11,369只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比4.27%,二级(中低风险)产品占比85.53%,三级(中风险)产品占比8.14%,四级(中高风险)产品占比0.31%,五级(高风险)产品占比1.75%。

从投资性质来看,固收类产品占比96.05%;混合类产品占比2.14%;权益类产品占比0.41%;商品及金融衍生品类产品占比1.39%。由此看出,固定收益类产品仍占据理财产品的主流。

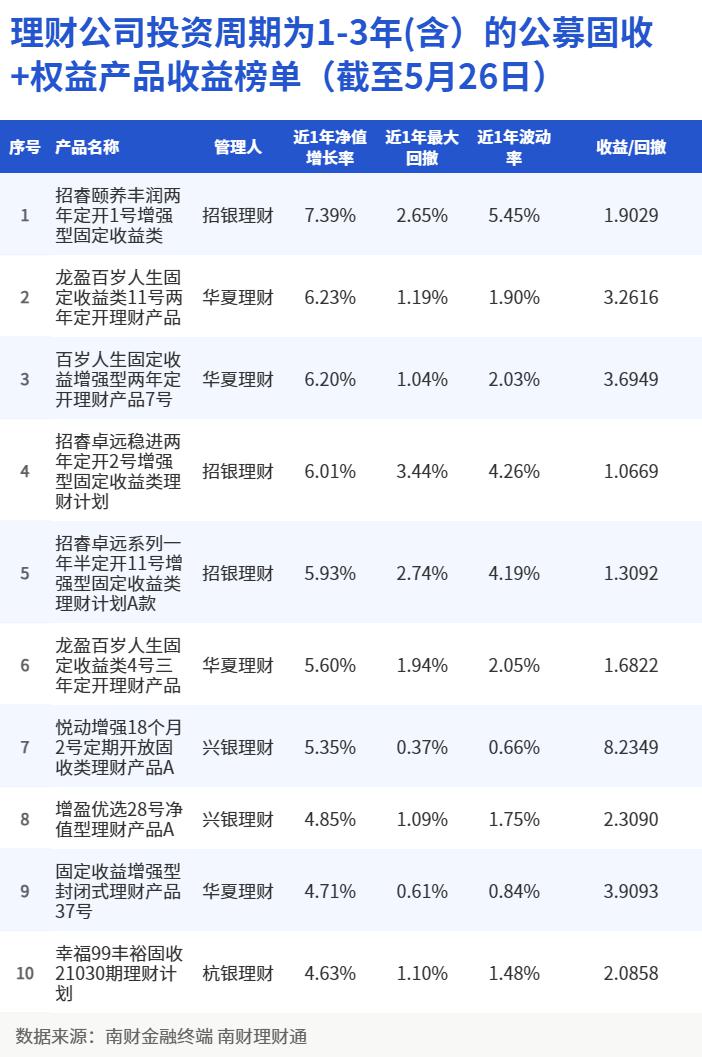

注:收益/回撤=(近1年净值涨幅-近1年现金管理类产品7日年化收益率均值)/近1年最大回撤。据南财理财通数据,近1年现金管理类产品七日年化收益率均值为2.34%。

本文榜单排名来自理财通全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

招银理财“招睿颐养丰润两年定开1号增强型”摘“固收+权益”榜单冠军,近一年净值增长率达7.39%

据南财理财通数据,截至5月26日,在理财公司“固收+权益”公募型产品(投资周期为1-3年)的近一年业绩排行榜中,共有4家理财公司上榜,其中招银理财占3席;华夏理财占4席;兴银理财和杭银理财分别有2只和1只产品上榜。本次榜单中,除华夏理财“固定收益增强型封闭式理财产品37号”和杭银理财“幸福99丰裕固收21030期理财计划”为封闭型产品外,其余产品均为开放型。

从收益指标“近1年净值增长率”看,招银理财“招睿颐养丰润两年定开1号增强型固定收益类理财计划” 以7.39%的近一年净值增长率摘得冠军,华夏理财“龙盈百岁人生固定收益类11号两年定开理财产品”和“百岁人生固定收益增强型两年定开理财产品7号”分别以6.23%和6.20%的净值增长率位列第二和第三。值得注意的是,本次上榜产品近一年净值增长率均突破4%,其算数平均值为5.69%,比现金类产品近一年七日年化收益率均值2.34%高出335bps。

从绩效指标“收益回撤比”来看,兴银理财“悦动增强18个月2号定期开放固收类理财产品A”收益回撤比最高,达8.2349。同时华夏理财的“固定收益增强型封闭式理财产品37号”和“百岁人生固定收益增强型两年定开理财产品7号”分别以3.9093和3.6949的收益回撤比位列第二和第三。本周上榜产品大多以较大的回撤来承载较高的收益,因此,在绩效指标上少有表现突出者。

本期课题组选择绩效表现优秀的“悦动增强18个月2号定期开放固收类理财产品A”和收益最高的“招睿颐养丰润两年定开1号增强型固定收益类理财计划”作为样本,分析二者在资产配置上的异同。

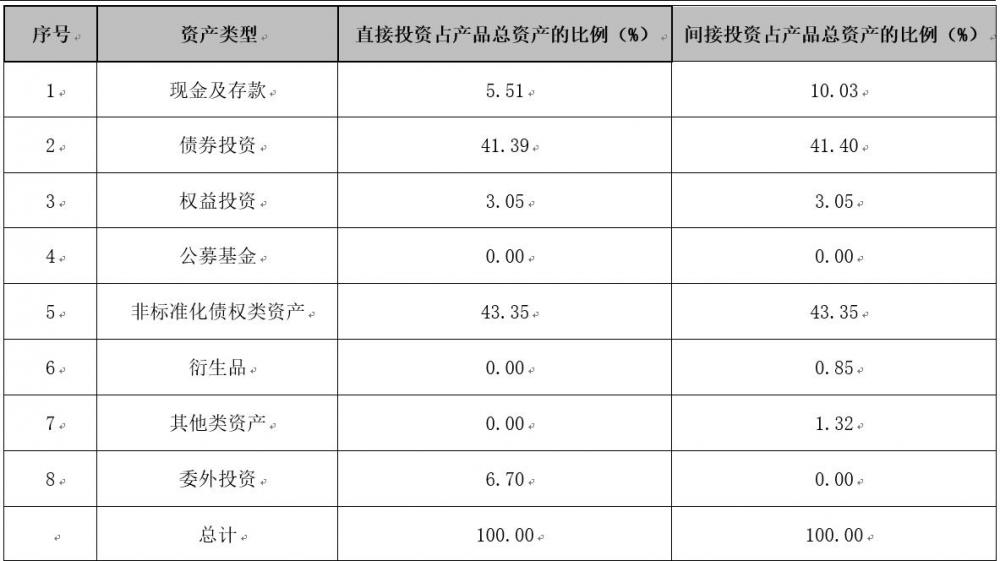

“悦动增强18个月2号定期开放固收类理财产品A”资产配置情况分析

“悦动增强18个月2号定期开放固收类理财产品A”成立于2022年4月15日,投资周期为18个月,目前处于第一个投资周期。从该产品2022年四季度报告可知,经穿透后,“悦动增强18个月2号定期开放固收类理财产品A”主要配置债券和非标准化债权资产,二者占产品总资产的比例分别为41.40%和43.35%;此外,产品还配置了10.03%的现金及存款。

产品管理人认为,债市在2022年Q4一系列宏观利空事件之下出现的调整体现了对后期经济基本面的乐观预期,因此产品组合会积极调整债券持仓。从2023年一季度报告可以看出,资产组合减持了现金及存款,并增持了债券和非标资产,债券的配置比例达到43.12%,非标资产达到44.28%。为了应对债市震荡下利率走高的风险,产品利用利率衍生品对冲久期风险,金融衍生品的配置比例从0.85%提高到4.99%,满足不高于5%的要求。同时,债券市场持续较高的波动率有利于衍生品增强策略的运作,从而为资产组合增强收益。

(2022年四季度末“悦动增强18个月2号定期开放固收类理财产品A”资产组合情况,数据来源:兴银理财)

(2023年一季度末“悦动增强18个月2号定期开放固收类理财产品A”资产组合情况,数据来源:兴银理财)

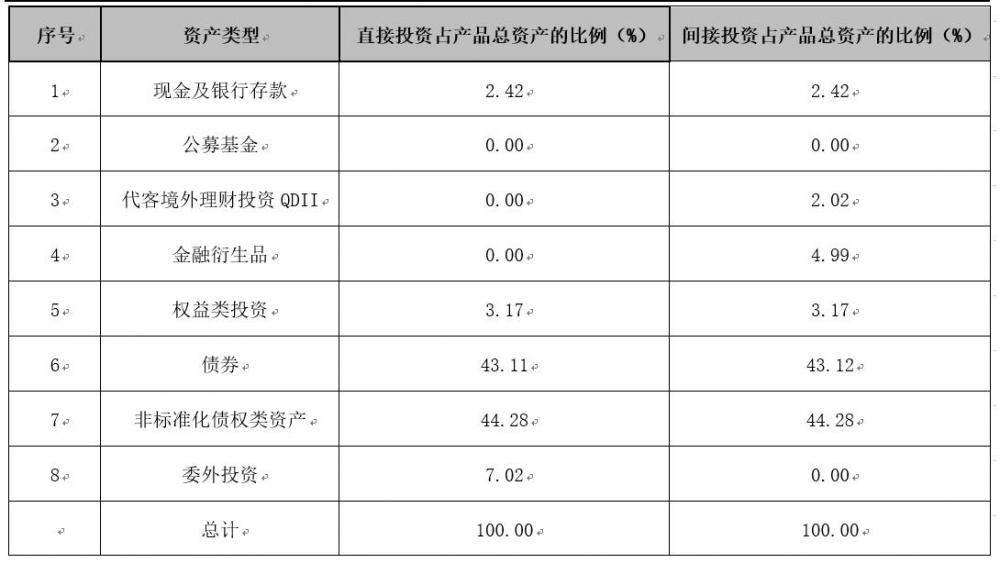

“招睿颐养丰润两年定开1号增强型固定收益类理财计划”资产配置情况分析

无独有偶,“招睿颐养丰润两年定开1号增强型固定收益类理财计划”的管理人表示,在疫情防控措施优化后,预计今年的消费和投资信心将呈现缓步修复的态势,国内经济整体将呈现弱复苏。而与此同时海外方面为缓解通胀,预计将持续快速加息,经济较大概率陷入弱衰退。在内需缓慢修复和外需逐步走弱同时进行的环境下,国内降息降准仍有较大空间,而资金利率大概率会围绕政策利率上下波动。在内外同时作用的情况下,国内债市将会迎来一轮波段交易机会。

因此,从该产品2022年年度报告中披露的资产组合情况可以看出,经穿透后,产品配置了79.77%的债券和12.85%的非标资产,占据了产品总资产92.62%的份额,同时配置了6.47%的现金及银行存款。而在2023年第一季度报告中披露的数据显示,该资产组合减持了现金及银行存款,同时债券和非标资产的配置比例分别达到了76.66%和19.97%,合计占产品总资产的96.63%。

(2022年度“招睿颐养丰润两年定开1号增强型固定收益类理财计划”资产组合情况,数据来源:招银理财)

(2023年一季度“招睿颐养丰润两年定开1号增强型固定收益类理财计划”资产组合情况,数据来源:招银理财)

不过,该资产组合并未通过金融衍生品来对冲债券的久期风险。对比“招睿颐养丰润两年定开1号增强型固定收益类理财计划”与“悦动增强18个月2号定期开放固收类理财产品A”在2023年第一季度报告中披露的前十项资产可以看出,“悦动增强18个月2号定期开放固收类理财产品A”在底层资产配置上集中度更高,其前十项资产占产品资产净值的比例为73.79%,而“招睿颐养丰润两年定开1号增强型固定收益类理财计划”在底层资产的配置上更为分散,前十项资产占产品资产净值的比例仅为58.66%,其通过在底层资产上的分散化投资来降低资产组合的风险。

(2023年一季度末“悦动增强18个月2号定期开放固收类理财产品A”前十项资产明细,数据来源:兴银理财)

(2023年一季度末“招睿颐养丰润两年定开1号增强型固定收益类理财计划”前十项资产明细,数据来源:招银理财)

总体而言,“悦动增强18个月2号定期开放固收类理财产品A”和“招睿颐养丰润两年定开1号增强型固定收益类理财计划”的管理人均认为2023年上半年我国债券市场存在着较高的投资价值,因此减持了现金及存款而提高了债券和非标资产的配置比例。但二者在风险控制上采取了不同的措施,“悦动增强18个月2号定期开放固收类理财产品A”通过金融衍生品对冲风险,在着重降低组合风险的情况下获得更为稳妥的收益;而“招睿颐养丰润两年定开1号增强型固定收益类理财计划”则更为积极地获取债市上行的收益,通过承担更高的风险来获得更高的收益。

声明:稿件内容引用或转载请注明出处。

好消息!南财理财通将为财经记者免费开通vip数据账号,22万只银行理财360度产品周期大数据应有尽有,欢迎您在文末联系课题组。

(数据分析师:张稆方;实习生:杨晓丽)

(课题统筹:汤懿兰)