林采宜 杨迪 /文

(说明:本文第二位作者杨迪为东亚期货资产管理部研究总监。报告所载信息或所表达的意见仅为提供参考,不构成对买入或卖出任何证券的建议。)

核心观点

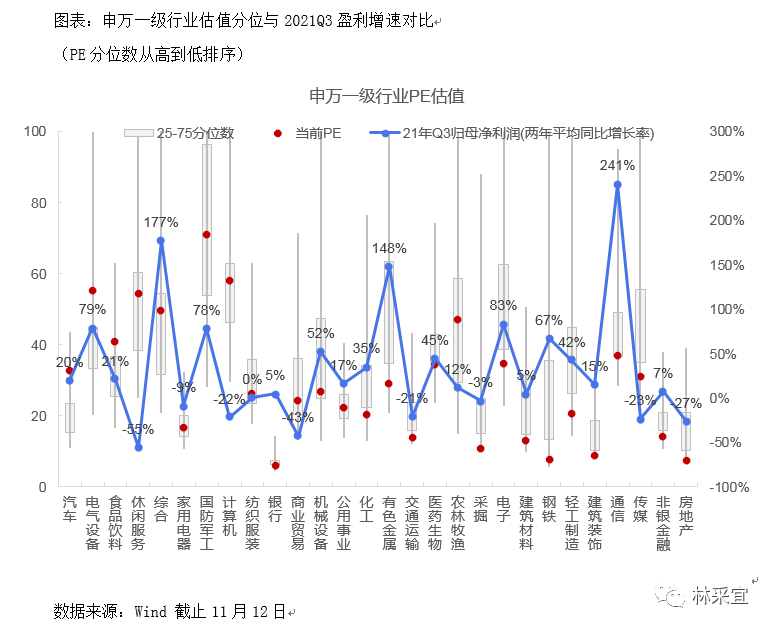

电子、通信、机械设备不仅从相对估值来看,处在历史较低水平,而且其 估值弹性较大,近期财报显示的盈利水平改善迹象显著,未来业绩成长可期。

食品饮料行业目前估然虽然较高,但考虑到货币宽松政策和PPI-CPI的传导机制,明年大概率会出现的CPI上升周期,食品饮料价格上涨预期较强,加上生活必需品的需求刚性,该板块的高估值具有一定的可持续性。

受新冠疫情严重影响的交通运输(机场航运)行业和受到政策因素影响而短期陷入亏损的传媒(游戏)有可能因新冠疫情防疫政策的改变和游戏等相关业务的调整而发生营业收入的恢复及利润的改善,因此这些行业存在估值修复的可能性。

正文:

一、从估值角度看不同行业的投资机会和风险

数据显示,从绝对估值来看,目前银行、房地产、钢铁和建筑装饰的市盈率水平都低于10倍,在目前的A股市场上属于绝对估值垫底的行业。

银行的低估值和它的经营模式比较固定,业态变化和利润增长缺乏想象力有关,但中国的银行由于其规模和公信力优势,业务和利润都相对稳定,是收益比较可预期的“现金牛”。

从相对估值来看,房地产、非银金融和传媒行业的PE分位值都低于25,接近行业历史估值的底部,政策因素是导致其估值承压的主要原因,但足够低的估值使得该行业股票下行的风险比较小。

相比之下,钢铁、化工、有色金属、采掘和建筑材料等周期行业虽然相对估值处在较低水平,但由于我国目前宏观经济处于增速下行的周期里,这些行业的总体机会并不多。

此外 ,从相对估值角度看,汽车、电气设备和食品饮料行业的PE分位值都明显超过75,处于历史高位,除了食品饮料行业从长期来看具有一定的抗通胀属性以外,汽车和电气设备的价格泡沫成分相对较大。

二、从业务收入和盈利成长性看不同行业的投资机会

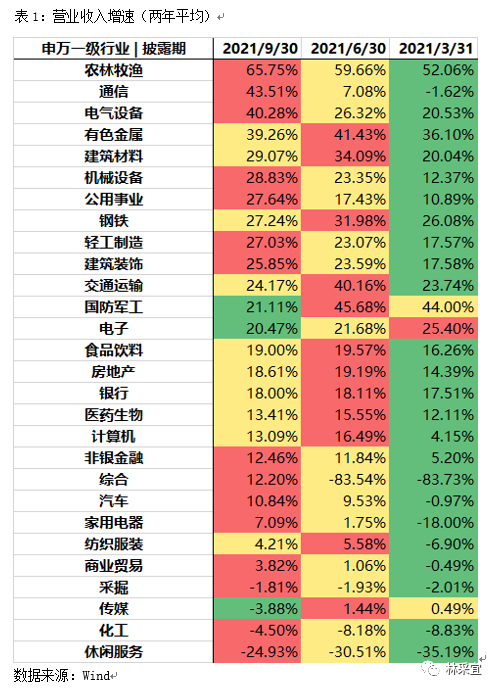

从业务增长速度来看,截至2021年9月底,两年营业收入平均增长率较高且2021年第三季度有改善趋势的是农林牧渔、通信和电气设备(表1)。

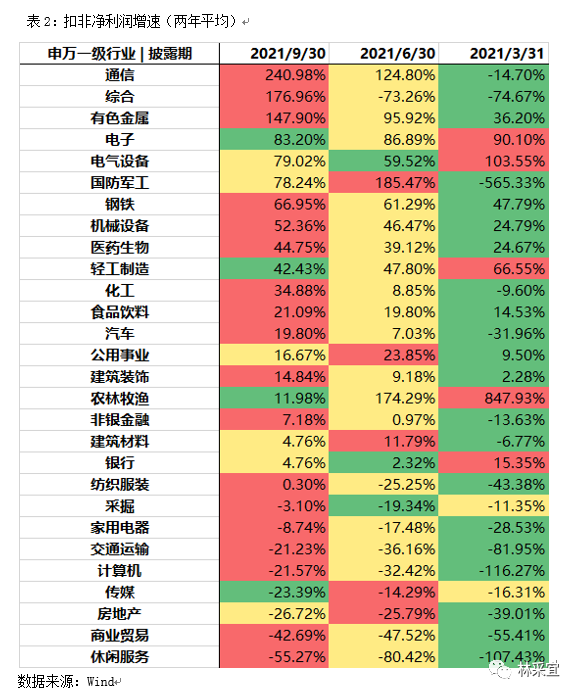

从利润增长速度来看,截至2021年9月底,扣非净利润增长较快且2021年季度环比有明显改善的是通信、综合、有色金属(表2)。

粤公网安备 44010402000579号

粤公网安备 44010402000579号