随着三年大限将至,在2018年末熊市末期密集发行的发起式基金即将迎来“大考”。近日,多只发起式基金陆续发布提议“持续运作”的公告,而在未来6个月内,还有近8成的发起式基金无法满足到期存续条件,面临着三年到期清盘的压力。

多位业内人士表示,公募基金将通过持续营销、做好长期投资业绩等方式,力争满足发起式基金的存续要求,而对于部分业绩不佳、不匹配市场需求的产品,也可能会考虑转型和清盘,以提升公募产品线整体的吸引力和生命力。

面临到期清盘压力

半年近8成发起式基金迎“大考”

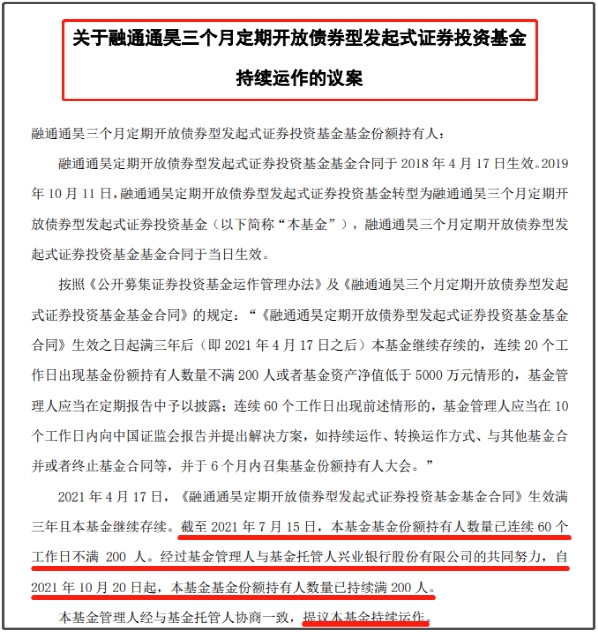

近日,融通基金发布公告称,融通通昊定期开放债券型发起式基金基金合同于2018年4月17日生效,2019年10月11日该只基金转型为融通通昊三个月定开发起式基金。截至2021年4月17日,基金合同生效满三年且继续存续。截至今年7月15日,该只基金的基金份额持有人数量已连续60个工作日不满200人。经过基金管理人与基金托管人共同努力,自今年10月20日起,基金份额持有人数量已持续满200人。基金管理人经与基金托管人协商一致,提议本基金持续运作。

除了融通通昊基金之外,中银泰享定开债发起式基金、融通通裕定开债发起式基金、海富通恒丰定开债发起式基金、博时富安纯债3个月定开债发起式基金等,都于近期提议审议基金持续运作的议案,这类基金都曾触发连续60个工作日基金份额持有人数量不满200人的情形。

一般而言,发起式基金在基金合同中约定,基金合同生效之日起满三年后继续存续的,连续20个工作日出现基金份额持有人数量不满200人或者基金资产净值低于5000万元情形的,基金合同自动终止,不得通过召开持有人大会的方式延续。

而从即将到期的发起式基金情况看,多数产品并不符合继续运作的条件。

Wind数据显示,截至12月10日,近6个月内即将成立满三年的发起式基金数量共有94只(份额合并计算),其中有74只产品的规模或持有人户数无法满足合同继续运作要求,数量占比高达78.72%,这类基金也将面临到期清盘的压力。

而从记者采访的情况看,这类不满足存续条件的发起式基金主要有以下几类:一是机构定制的定开发起式基金,一般不满足最低200户的户数要求;二是部分创新指数、养老FOF等以发起式形式布局,一般不满足2个亿的规模要求;三是部分基金发起式成立以来业绩不佳,没有获得资金的明显流入,仍然处于“迷你基金”的状态。

沪上一位银行系公募人士表示,他所在公募发起式产品为机构定制债基,以定期开放发起式形式设立,产品成立时仅有少数机构的户数,无法达到最低200户的要求。

北京一位公募市场部总监也表示,他所在公募发行的发起式产品是投向港股的基金,而近三年港股市场整体是下行趋势,基金收益率不佳,导致基金成立以来规模没有做大,但基民数量是满足最低户数要求的。

北京一家大型公募产品部人士也透露,他家的发起式“迷你基金”主要是战略性布局的指数产品,由于跟踪的标的指数是大盘蓝筹股,近三年市场表现不及沪深300等大盘指数,没有体现出较强的赚钱效应,基金规模也是迟迟没能做大。

多策略处置到期产品

提升发起式基金生命力

面临发起式基金三年“大考”,多家基金公司人士告诉记者,将通过持续营销、做好长期投资业绩等方式增强产品的吸引力,满足持有人户数和基金规模的最低要求,希望能让发起式基金到期继续正常运作。

上述沪上银行系公募市场部人士表示,针对机构定制的发起式债基,未来公司会在开放期通过持续营销把持有人户数凑足,可以继续满足持续运作的要求。“这类产品满足存续条件的难度并不是很大。”

而针对战略布局的创新产品,部分基金公司则持开放态度,力争通过提振业绩、持续营销等方式,尽力做大规模;而针对部分业绩持续无法改善、无法匹配投资者需求的产品,公司也会考虑转型或清盘,提升公司旗下产品线整体的生命力。

上述北京大型公募产品部人士表示,部分创新品类的产品到底有没有生命力,需要经过市场的检验,故一些发起式基金的成立有“种子”意味,成立后运作三年,若规模做不大,也即本身对市场受众和投资者的吸引力有限,没有生命力公司便会清盘,也是一个论证验证过程。

“发起式基金在投资上要积极做好市场轮动,成立后持续做好业绩,这是产品避免被清盘的关键。”该产品部人士称。

上述北京公募市场部总监也表示,他所在公司的港股发起式基金,虽然近年来业绩发力,但在当前市场环境下,是适合这类产品逆市定投的,公司也会基于市场判断和投资者利益,让投资者在逆市中布局港股类基金,如果市场可以反弹,体现赚钱效应,预计这类产品的市场影响力还是存在的,未来会尽力做大规模。

该市场部总监认为,由于发起式基金涉及到基金公司的产品线布局和自有资金,一般不会轻易放弃,如果只是持有人户数不达标,是比较容易通过持营满足户数要求的;如果基金规模距离2个亿规模较远、且公司迷你发起式基金较多,基金公司可能会对业绩较好的产品持续营销做大规模,而对表现不佳的考虑转型或清盘。

该总监称,“做好长期业绩才是发起式基金最大规模的底气,基金公司也会投入同样的投研精力和资源,打造长期更好回报,希望能让发起式基金到期前满足继续运作的要求。”

表1:未来即将迎接三年大考的发起式基金一览

(数据来源:wind 截止日:12月10日)

(来源:中国基金报,记者:李树超)

粤公网安备 44010402000579号

粤公网安备 44010402000579号