南财理财通课题组 陈子卉 广州报道

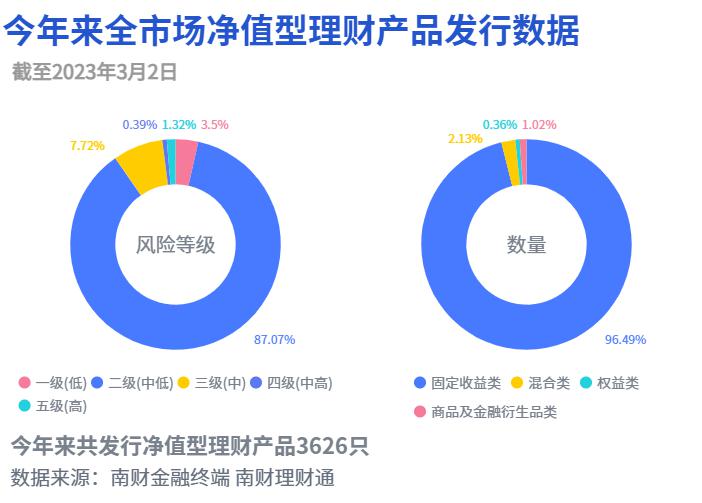

据南财理财通最新数据,截至2023年3月2日,今年以来全市场已发行净值型银行理财达3626只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)的产品占比3.5%,二级(中低风险)占比87.07%,三级(中风险)占比7.72%,四级(中高风险)占比0.39%,五级(高风险)占比1.32%。

从投资性质来看,固收类产品占比96.49%;混合类产品占比2.13%;权益类产品占比0.36%;商品及金融衍生品类产品占比1.02%。由此看出,固定收益类产品仍占据理财产品的主流。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

“阳光金添利月开2号”初登榜首 Q4规模缩水近1/3

南财理财通数据,截至2月24日,理财公司“纯固收”产品(投资周期1个月)近3月收益排名榜单出炉,共有6家理财公司上榜。本次工银理财共有3只产品上榜,是本期上榜产品最多的理财公司。兴银理财和信银理财各有2只上榜产品,光大理财、广银理财和交银理财各上榜一只产品。

本期有4只上榜产品近3月年化收益率超4%。光大理财“阳光金添利月开2号”以4.94%的近3月年化排名第一,广银理财“幸福添利1个月持有期第1期”和兴银理财“天天万利宝稳利8号F款”分别以4.63%和4.35%的近三月年化收益率位列本次榜单的第二名和第三名。

从风险指标近3月年化波动和近3月最大回撤来看,收益榜单第二的广银理财“幸福添利1个月持有期第1期”近3月年化波动较低,为0.48%,仅次于本次上榜产品近3月年化波动最低的兴银理财“兴承恒享1号日开固收类”(0.11%),且两只产品近3月回撤率都为0。据南财理财通数据,广银理财该产品为2022年8月18日新成立产品。

与前期系列榜单相比,本次榜单有4只产品为2022年发行新品。榜单常客光大理财“阳光金添利月开2号”此次初登榜首。

本期,课题组以榜单排名第一的产品“阳光金添利月开2号”为样本进行分析。“阳光金添利月开2号”产品成立于2020年12月17日,风险等级为R2(中低风险),为纯固收开放净值型公募理财产品。当前业绩基准为2.4%-3.4%。

据产品2022年Q4投资报告显示,四季末产品规模为30.4883亿元,相比9月末环比下降32.53%。这与四季末产品份额环比下降比例接近,结合11月-12月产品净值走势发现,受债市整体影响,该段时间产品净值略微下行,理财产品份额赎回为四季末产品规模下降原因。截至2月28日,该产品近一年净值增长率为3.26%,产品净值表现高于业绩比较基准下限。

(图1:“阳光金添利月开2号”近一年净值曲线图;数据来源:南财理财通)

四季度增加直投比例

从投资组合资产配置情况看,四季度大幅增加了固收类产品的直接投资占比,由之前的48.56%增至79.77%,剩余20.23%的资产投入私募资管固定收益类产品。

从2022年四季末持仓明细看,资金投向主要为私募资管产品、政策性金融债、资产支持票据(ABN)和城投债,债券信用等级均在AA(含)以上,投资占比较为分散,前十大持仓中城投债占比并不高。前十大持仓中有城投债4笔,占产品总资产6.95%,加权平均票面利率为4.14%。具体来看,最大的一笔为“20宣城国PPN001 ”,发行主体为宣城市国有资产投资有限公司,票面利率4.1%,将于2023年3月4日到期。剩余三笔城投债为“20宣城国资MTN001”“20芜湖宜居MTN001”和“17淄博资运MTN001”,剩余期限分别为2.04年、2.01年和1.58年,票面利率分别为3.63%、3.55%和5.48%。第二大持仓“21农发清发02”于2023年3月3日到期。

展望后市,该产品投资经理表示,信用扩张仍不顺畅,建议抓住利率债短期调整后的交易机会。二季度随着经济整体向上复苏,货币政策将以结构性工具为主,流动性自然随实体经济的融资需求恢复而收紧,收益率也随之上行,但总体上只要经济增长和通货膨胀不超预期,货币政策就不存在转向的可能性。

(表1:2022年Q4“阳光金添利月开2号”前十大持仓;数据来源:光大理财官网)

纯固收产品依旧以防守策略为主,依赖票息收入

兴银理财“天天万利宝稳利8号F款”对近3月的年化波动和回撤也有较好控制。据该产品2022年四季报显示,22年Q4季度投资采取了防守的投资策略,增加了现金及存款的占比,增配低波动率资产减持债券。该产品投资经理表示展望23年1季度表示,纯固收理财产品在2022年收益表现亮眼,除商品类资产外,跑赢大部分其他资产,未来仍旧防守为主,看好高等级信用债票息和杠杆策略。

(数据分析师:马怡婷;实习生:杨晓丽)

声明:稿件内容引用或转载请注明出处。