南财理财通课题组 陈子卉、黄桂煊

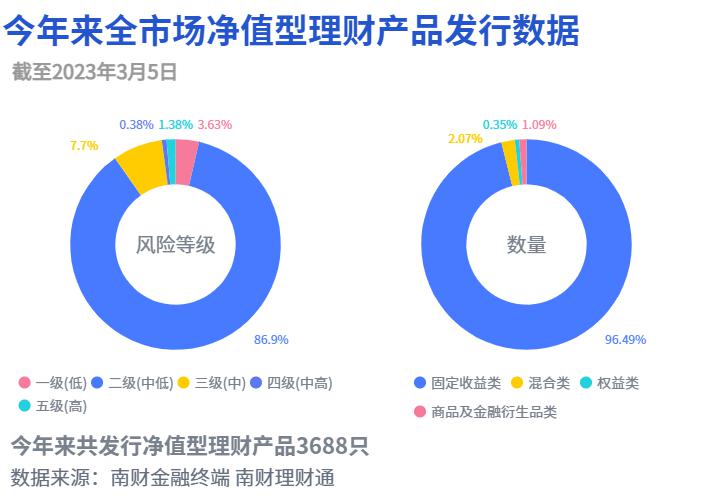

据南财理财通最新数据,截至2023年3月5日,今年以来全市场已发行净值型银行理财达3,688只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)的产品占比3.63%,二级(中低风险)占比86.9%,三级(中风险)占比7.7%,四级(中高风险)占比0.38%,五级(高风险)占比1.38%。

从投资性质来看,固收类产品占比96.49%;混合类产品占比2.07%;权益类产品占比0.35%;商品及金融衍生品类产品占比1.09%。由此看出,固定收益类产品仍占据理财产品的主流。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

权益理财近6月收益下滑105bps

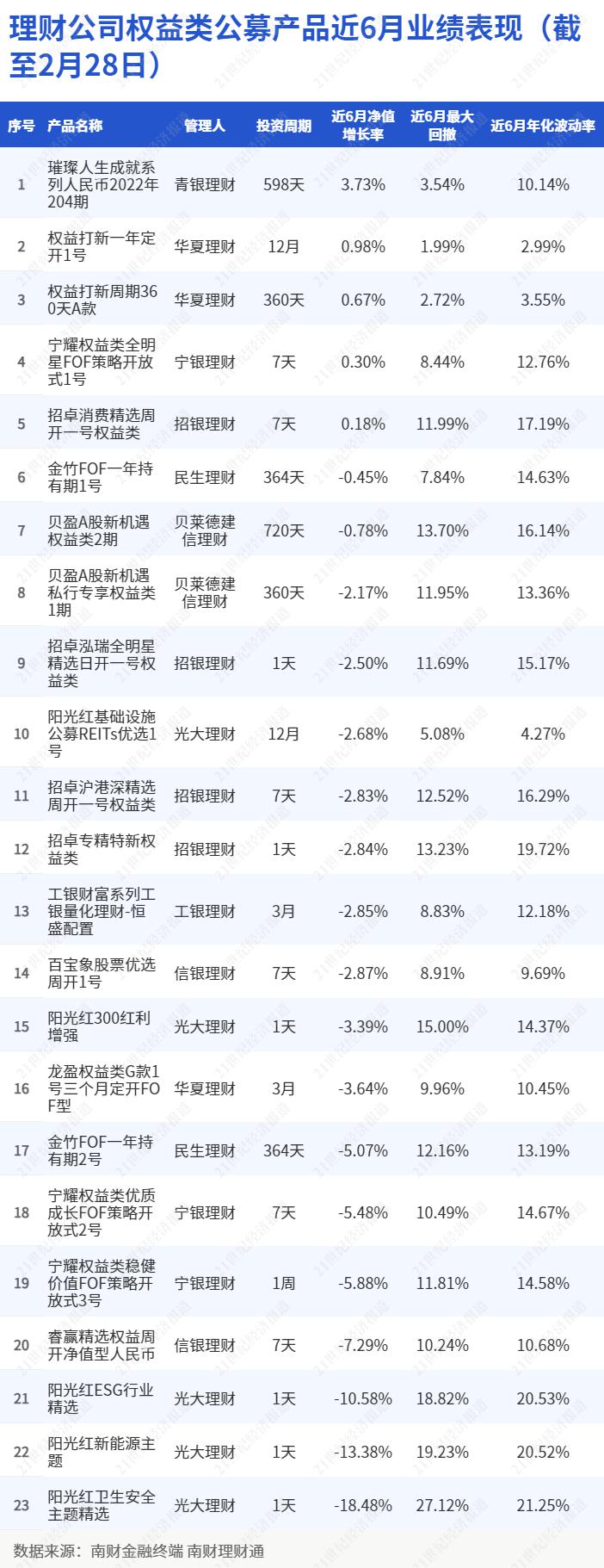

根据南财理财通数据,在理财公司权益类公募产品近6月业绩表现榜单中,排名前五名的产品近6月净值增长率为正。其中,华夏理财占两席,青银理财、宁银理财和招银理财各占一席。

具体来看,青银理财“璀璨人生成就系列人民币2022年204期”以3.73%的近半年净值增长率位列第一,华夏理财两只打新策略产品“权益打新一年定开1号”和“权益打新周期360天A款”分别以0.98%和0.67%的近6月净值增长率,位列本次榜单第二位和第三位。

相比南财理财通课题组2月13日《机警理财日报》发布的同维度权益类产品榜单(请见关联文章),本期23只权益类公募产品近6月平均收益率为-3.7963%,相比上期-2.7484%的收益率有所下滑,收益减少105bps。

全国首批REITs新能源项目面市

课题组数据监测发现,3月2日,中国证监会官网显示,中信建投国家电投新能源封闭式基础设施证券投资基金(以下简称中信建投国家电投新能源REIT)和中航京能光伏封闭式基础设施证券投资基金(以下简称中航京能光伏REIT)2只新能源REITs项目获批,预计募资超百亿。

中信建投国家电投新能源REIT发起人为国家电投集团,管理人为中信建投基金,该项目基础资产为江苏省盐城市的滨海北H1、滨海北H2海上风电和配套运维驿站项目,属于新能源风电基础设施。

中航京能光伏REIT发起人为京能国际能源发展(北京)有限公司和联合光伏(常州)投资集团有限公司,管理人为中航基金,该项目基础资产为京能光伏项目,具体包括榆林光伏项目和晶泰光伏项目,属于新能源光伏基础设施。

REITs新能源项目的面市,拓宽了实体应用新权益类金融工具的路径,有利于盘活新能源等实体行业资产,促进我国能源结构绿色节能转型。

在扩大REITs试点范围的同时,监管层面也鼓励优质金融机构参与ABS和REITs业务,推进交易所债券市场深化服务实体经济。

3月3日,为进一步盘活存量资产扩大有效投资,证监会指导证券交易所制定《保险资产管理公司开展资产证券化业务指引》,支持符合条件的优质保险资产管理公司开展资产证券化(ABS)和不动产投资信托基金(REITs)业务。

不过,在银行理财领域,监管层面暂未就理财资金参与公募REITs投资的政策进行细化,相关监管文件还有待完善。

公募REITs标的扩容,银行理财积极“试水”

截至3月3日,根据南财理财通课题组统计,上市的公募REITs产品共有25只,底层资产类型有园区基础设施、仓储物流、交通基础设施、生态环保和能源基础。目前能源基础分类仅有“鹏华深圳能源REIT”,项目底层资产为天燃气,运作方式为液化天燃气供电及提供相关服务获取电费收入。

公募REITs的底层资产通常是成熟优质,运营稳定,且预期有较好现金流的资产项目,市场准入门槛较高。从公募REITs本身的特性看,公募REITs兼有股权和债权两种收益属性,产品收益大部分用于分红,与债券、股票呈现低相关性,有一定的抗通胀能力,因此不少理财公司青睐公募REITs资产。

南财理财通数据显示,目前招银理财、光大理财、北银理财、信银理财、中银理财五家机构均发行了基础设施相关的理财产品。

其中,招银理财的“招睿鑫远基础设施封闭1号增强型固收类理财计划”成立于2022年6月21日,为固收+公募REITs产品,募集规模为1.5亿;光大理财的“阳光红基础设施公募REITs优选1号”是首只公募REITs主题产品,公募REITs投资比例不低于80%;北京银行2022年1月至9月间发行了“京华远见基础设施公募REITs京品”1-5号等5个理财管理计划,业绩比较基准为4.8%-6.8%,现已划转至北银理财;信银理财有三款产品涉及投资基础设施,其中“超享象基础设施两年封闭1号”和“超享象基础设施两年封闭2号”为私募产品,业绩比较基准均为5.6%,另一款“同盈象基础设施固收增强十四个月封闭式1号”为公募固收类产品,业绩基准为4.35%,成立于2023年1月17日;中银理财“(基础设施)中银理财-智富(封闭式)202202”和“(基础设施)中银理财-智富(封闭式)202209”均为混合类公募产品,业绩比较基准为4.35%。

以“阳光红基础设施公募REITs优选1号”为例,该产品2022年10月中旬至今产品单位净值在1附近游走,但累计净值维持在1.05以上。

(图1:“阳光红基础设施公募REITs优选1号”成立以来净值曲线图)

(数据来源:南财理财通大数据系统 https://gym.sfccn.com/)

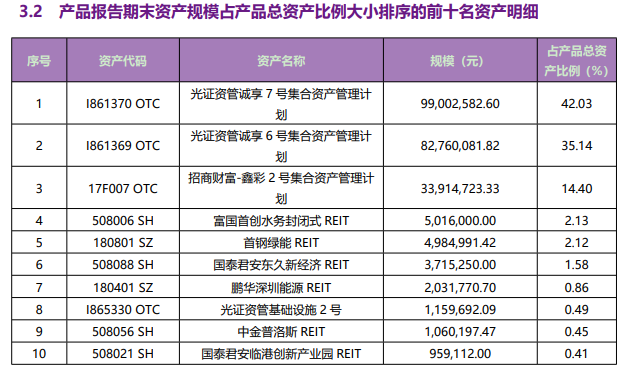

课题组查阅南财理财通底层持仓数据库发现,光大理财该产品前十大持仓资产中,除资管计划外,该产品直接投资的公募REITs产品有6只,投资标的不断扩容,占产品总资产比例为7.55%,资产类型涉及生态环保、园区基础设施、能源基础和仓储物流。其中,生态环保有“富国首创水务封闭式REIT”和“首钢绿能REIT”, 园区基础设施有“国泰君安东久新经济REIT”和“国泰君安临港创新产业园REIT”,能源基础有“鹏华深圳能源REIT”, 仓储物流有“中金普洛斯REIT”。

(图2:“阳光红基础设施公募REITs优选1号”四季度前十大持仓)

(我们突破500期了,再次感谢读者的支持!)

(数据分析师:张稆方;实习生:王晓琪)

声明:稿件内容引用或转载请注明出处。