南财理财通课题组 陈子卉

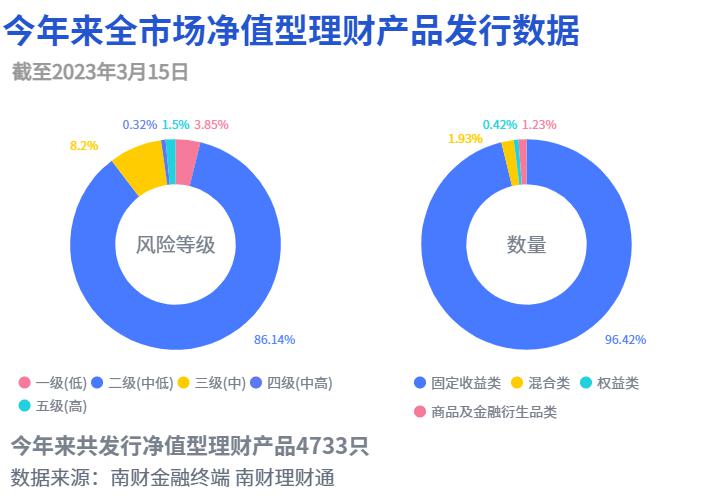

据南财理财通最新数据,截至2023年3月15日,今年以来全市场已发行净值型银行理财达4,733只。

从风险等级来看,产品风险等级主要集中在二级(中低风险)。其中,一级(低风险)产品占比3.85%,二级(中低风险)占比86.14%,三级(中风险)占比8.20%,四级(中高风险)占比0.32%,五级(高风险)占比1.50%。

从投资性质来看,固收类产品占比96.42%;混合类产品占比1.93%;权益类产品占比0.42%;商品及金融衍生品类产品占比1.23%。由此看出,固定收益类产品仍占据理财产品的主流。

注:收益/回撤=(近1年收益率-近1年现金类产品7日年化收益率均值)/近1年最大回撤;其中,据南财理财通数据,近1年现金类产品七日年化收益率均值为2.41%。

本文榜单排名来自理财通AI全自动化实时排名,如您对数据有疑问,请在文末联系助理进一步核实。

“招睿颐养丰润两年定开1号”领跑“固收+权益”榜单,近一年涨幅超7%

南财理财通数据显示,截至3月10日,在理财公司投资周期为1-3年的“固收+权益”公募产品排行榜中,有6家理财公司上榜。其中,招银理财有3只产品上榜;光大理财和建信理财各有2只产品上榜;广银理财、苏银理财和华夏理财各有1只产品上榜。

从收益指标看,招银理财“招睿颐养丰润两年定开1号增强型固定收益类”以近一年7.06%的净值涨幅获得榜单第一名,该产品也是本次榜单中唯一一只净值增长率超过7%的产品。此外,“招睿卓远系列一年半定开11号增强型固定收益类”和广银理财“幸福理财幸福添利18个月周期型第2期”分别以近1年4.94%和4.75%的收益率位居榜单第二名和第三名。

据南财理财通数据,从全行业来看,理财公司“固收+权益”产品近一年平均净值增长率为1.85%。本次上榜产品近1年收益率均高于行业均值。

从绩效指标“收益回撤比”来看,表现最好的是光大理财“阳光金15M丰利增强3期”,其收益回撤比高达34.4。广银理财“幸福理财幸福添利18个月周期型第2期”和苏银理财“恒源封闭固收增强47期2年”分别以4.22和3.15的收益回撤比位列第二位和第三位。

“阳光金15M丰利增强3期”样本分析

(1)超额业绩报酬提取比例最高达50%

本期,南财理财通课题组以榜单中收益回撤比最高的产品光大理财“阳光金15M丰利增强3期”为样本进行分析。

“阳光金15M丰利增强3期”成立于2022年1月27日,投资周期为15个月,风险等级为三级(中风险),属于封闭式净值型固收类产品。该产品业绩比较基准为年化4.05%-5.05%。截至3月10日,其单位净值为1.049,成立至今的年化收益率为4.39%,高于业绩比较基准下限34bps。

在产品收费上,该产品不收认购费和销售服务费,初始综合费率约为0.53%/年,具体包括0.5%/年的固定管理费和0.03%/年的托管费。2022年1月27日-2023年4月27日,该产品固定管理费率降至0.35%/年,优惠后的综合费率为0.38%/年。需要注意的是,除收取前述费用外,该产品还对超出业绩比较基准下限但未超出基准上限的部分计提30%的超额业绩报酬,并对超过业绩基准上限的部分计提50%的超额业绩报酬。

截至2022年四季度末,“阳光金15M丰利增强3期”资产规模为4.79亿元,较三季度末资产规模略微增长。

(2)房地产非标融资项目贡献高票息

资产配置方面,在2022年四季度末,产品直接持有61.63%(三季末为21.72%)的固定收益类资产和37.99%(三季末为77.9%)的私募资管产品,其中私募资管产品几乎全部投向固定收益资产。较三季度末,管理人在四季度增加了固收类资产的直投占比,并减少了私募资管产品的投资占比。

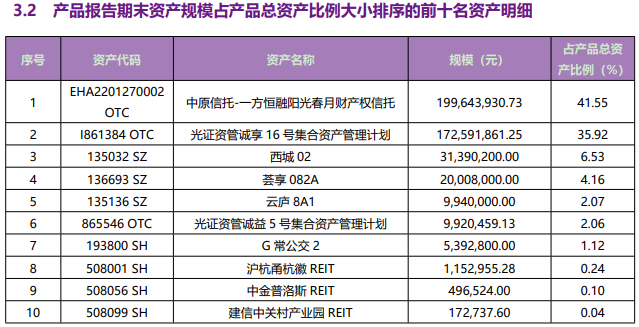

从2022年末产品前十大持仓明细来看,前十大持仓包括非标资产、资管计划、资产支持证券优先级和公募REITs,合计占总资产的93.79%,持仓集中度较高。

具体来看,该产品第一大资产为中原信托“一方恒融阳光春月财产权信托”,占产品总资产的41.55%。该项目属于非标类的应收款融资,融资主体为绿城房地产集团有限公司,到期收益率为5.32%。该债权已于2023年1月正常到期。

同时,该产品持有4只优先级资产支持证券,分别为“西城02”“荟享082A”“云庐8A1”和“G常公交2”,合计占产品总资产的13.88%,加权平均票息率为4.74%。其中,“西城02”占比最大,该笔资产是由方正证券管理的郑州国控西城保障房资产支持专项计划优先02级资产支持证券。截至3月16日,其剩余代偿期为102天,当期票息率为6%。

(图1:“阳光金15M丰利增强3期”2022年末前十大持仓明细;数据来源:光大理财)

前十大持仓中除包括非标资产和ABS外,还包括3只公募REITs,分别为“沪杭甬杭徽 REIT”“中金普洛斯 REIT”“建信中关村产业园 REIT”,合计占总资产的0.38%,资产类型涉及交通基础设施、仓储物流和园区基础设施。东方财富choice数据显示,在2022年3月10日-2023年3月10日期间,上述3只REITs的涨跌幅依次为-3.87%、3.09%和-13.34%。

南财理财通数据显示,目前招银理财、光大理财、北银理财、信银理财、中银理财五家机构均发行了基础设施相关的理财产品。

其中,招银理财的“招睿鑫远基础设施封闭1号增强型固收类理财计划”成立于2022年6月21日,为固收+公募REITs产品,募集规模为1.5亿;光大理财的“阳光红基础设施公募REITs优选1号”是首只公募REITs主题产品,公募REITs投资比例不低于80%;北京银行2022年1月至9月间发行了“京华远见基础设施公募REITs京品”1-5号等5个理财管理计划,业绩比较基准为4.8%-6.8%,现已划转至北银理财;信银理财有三款产品涉及投资基础设施,其中“超享象基础设施两年封闭1号”和“超享象基础设施两年封闭2号”为私募产品,业绩比较基准均为5.6%,另一款“同盈象基础设施固收增强十四个月封闭式1号”为公募固收类产品,业绩基准为4.35%,成立于2023年1月17日;中银理财“(基础设施)中银理财-智富(封闭式)202202”和“(基础设施)中银理财-智富(封闭式)202209”均为混合类公募产品,业绩比较基准为4.35%。

南财理财研究组认为,目前关于基础设施类的理财产品数量较少,业绩表现并不突出,但随着更多的优质基础设施底层产品进入市场,基础设施相关的理财产品会有更广的投资范围。例如2023年3月14日,2只爆款新能源REITs开启认购,投资者认购热情高涨,其中中航京能光伏REIT配售比仅为0.63%左右。

(数据分析师:张稆方;实习生:杨晓丽)

声明:稿件内容引用或转载请注明出处。