本期作者:

招商证券基金投顾团队

张咪 S1090618010011

王家祺 S1090618070016

华蕴琪 S1090620090045

引言

4月18日,国家统计局表示当前中国经济没有通缩,下阶段也不会出现通缩。这在一定程度上缓解了此前3月物价数据公布时引发的市场担忧。

通过对物价指数的领先指标及历史波动周期进行分析,我们亦认为当前国内宏观环境并非通缩状态,CPI、PPI增速回落大概率已接近尾声,新一轮上行周期即将开启。历史上在物价指数同比触底回升初期,A股大多有较好表现,可逐步关注中游制造、下游消费及金融行业的投资机会。

01

物价同比增速大概率已经触底

1.物价领先指标已经见底回升

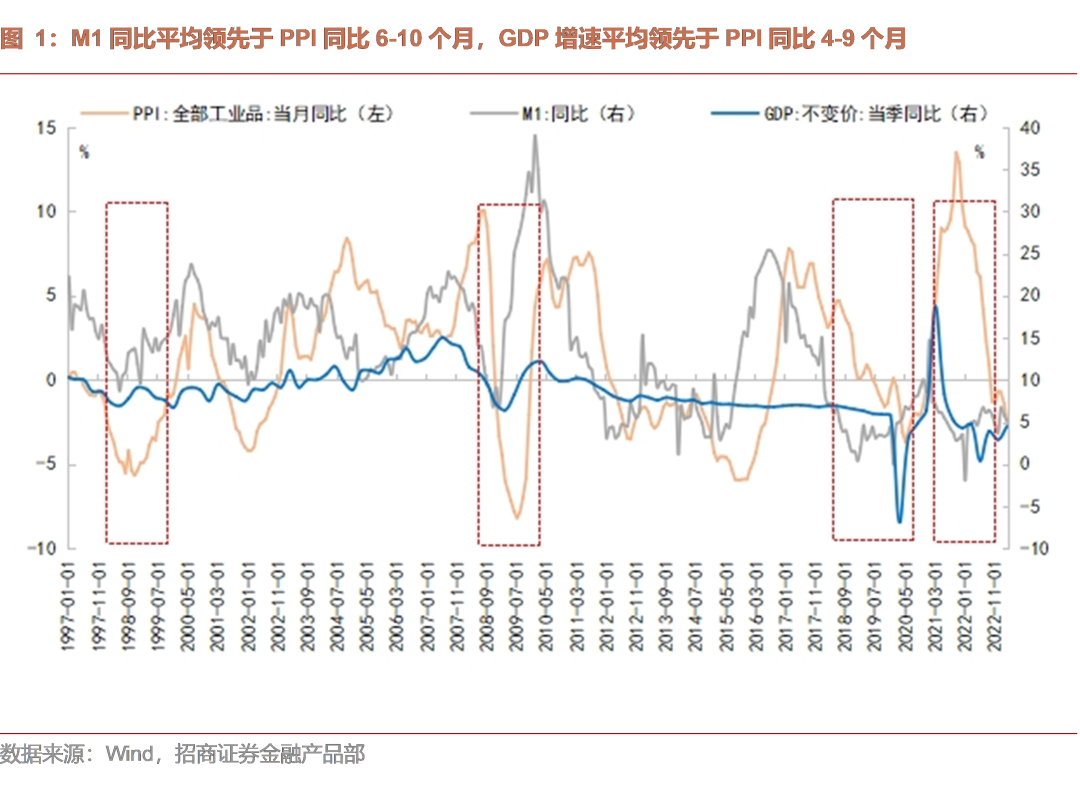

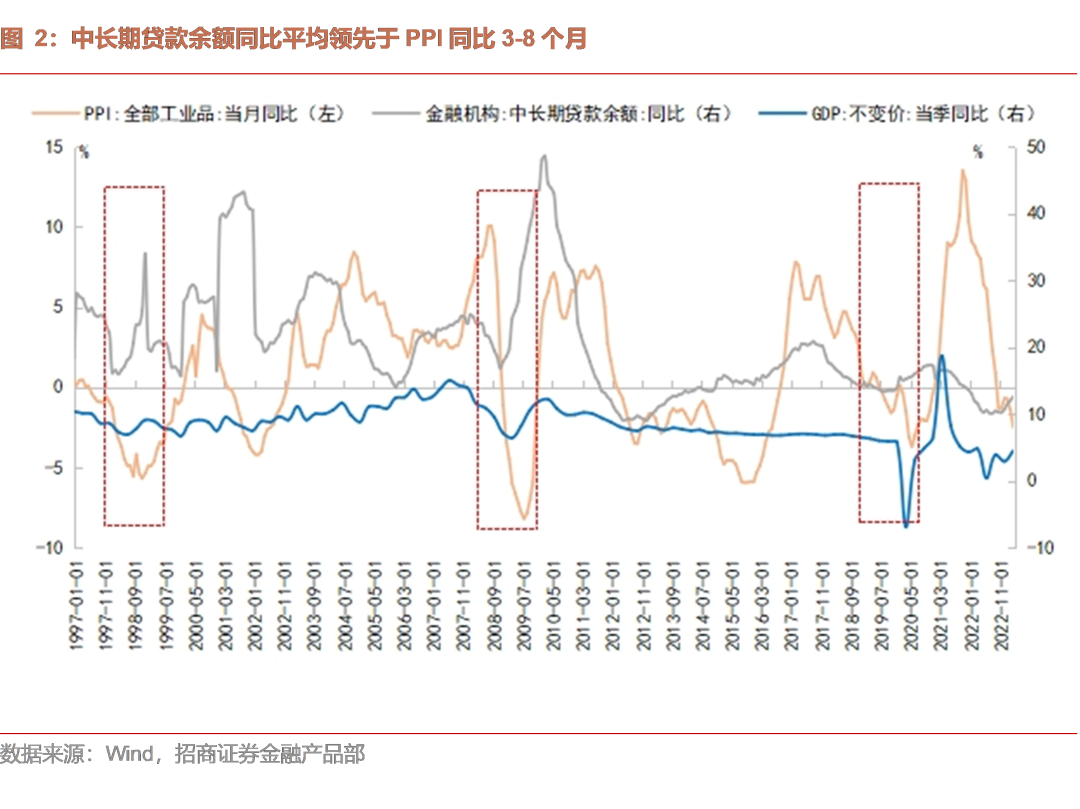

一般来说,货币、信用和经济周期领先于物价。经济增速回落一段时间之后,货币政策放松、利率下行、货币信用扩张,推动企业库存消化、经济增速逐渐企稳回升,进而带动物价上涨。当经济走向过热,货币政策转向紧缩,利率上行、货币信用收缩一段时间之后,物价增速见顶下行。

从历史规律来看,货币供给(M1同比)、信用周期(中长期贷款余额同比)和经济增速(GDP同比)大约领先于物价指数2-4个季度,本轮M1同比和中长期贷款余额同比的低点分别在2022年1月和8月,GDP同比的低点在2022年二季度和四季度,根据历史统计规律,当前CPI和PPI同比大概率处于周期性底部附近,即将迎来触底反弹。

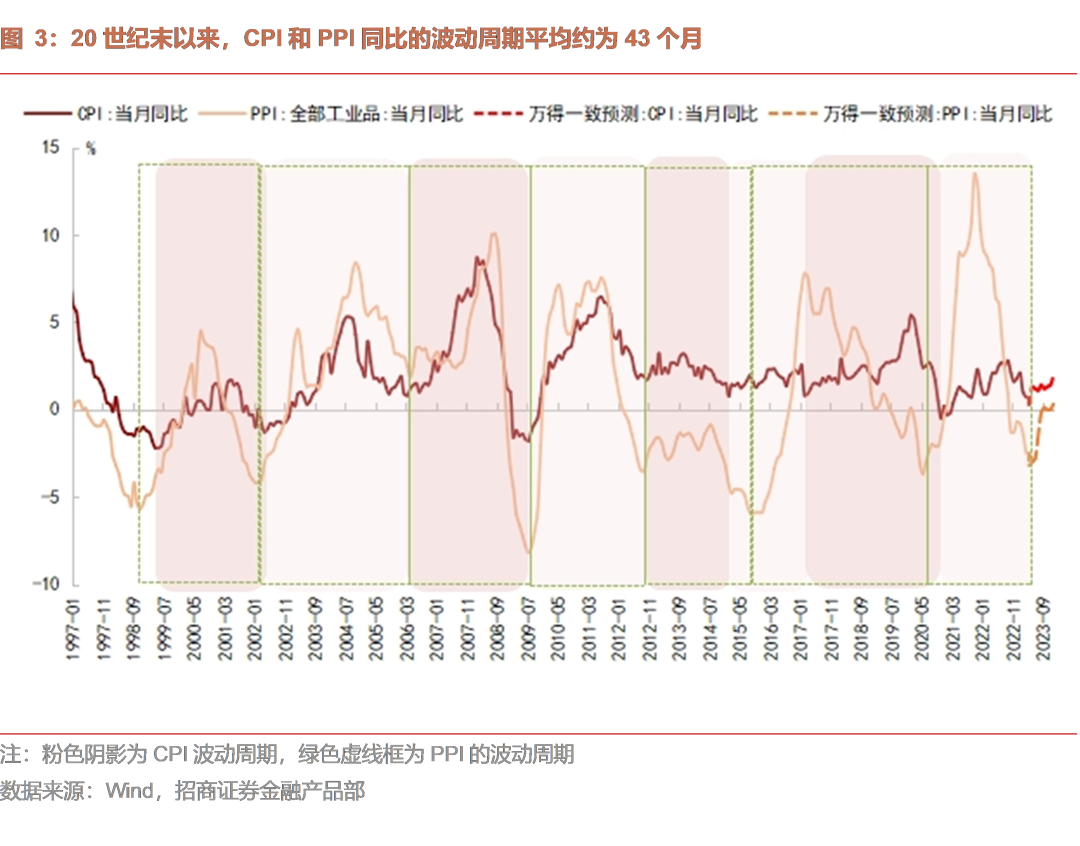

2.物价波动周期已行至近一轮底部

作为居民消费品价格代表的CPI和工业品价格代表的PPI的大致波动方向基本相同,只在2016-2020年由于供给侧结构性改革和猪周期波动而出现阶段性的错位。统计过去25年物价水平的波动周期,CPI和PPI平均每轮周期短则3年,长则4年半,与经济短周期(库存周期)的波动规律较为一致。

上一轮PPI同比和CPI同比低点分别出现在2020年5月和11月,距今有近三年的时间,按照历史规律,预计物价水平将于今年见底回升。

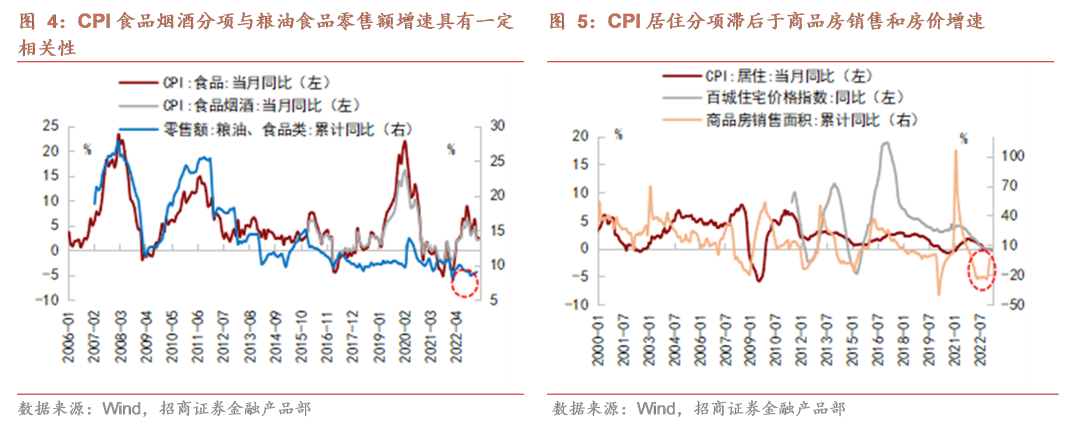

3.物价指数主要分项已现回暖迹象

我国CPI指数中占比最大的食品烟酒(比重30%)价格走势与社会消费品零售额中的粮油食品分项具有一定相关性,该指标去年12月以来出现回升;占比第二的居住分项(比重22%)主要包括住房租金、水电燃料费用、建房及装修材料、物业费用等,该指标与商品房销售同比、百城房价同比具有明显相关性,今年春节后房地产销售已出现显著回暖。

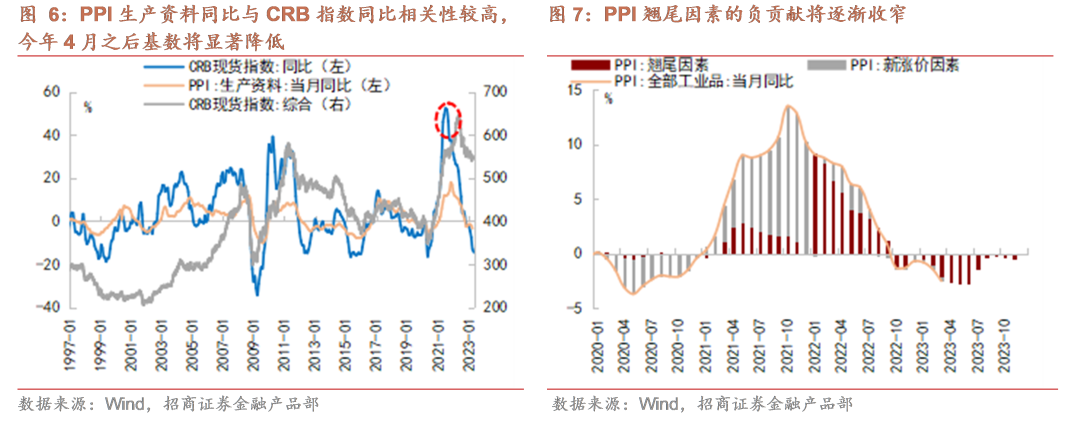

我国PPI指数由生产资料(78%)与生活资料(22%)两个部分构成,生产资料主要取决于商品价格走势,历史上PPI生产资料同比与CRB综合指数同比的相关性较强,CRB综合指数自去年4月底、5月初见顶之后持续下行,因此今年4月之后PPI生产资料的基数将降低,对同比的拖累将减弱。

因此,按照上述分析,我们预计国内物价增速的回落大概率已接近尾声,二季度或三季度有望迎来触底反弹。根据wind一致预测,CPI同比和PPI同比的低点在今年4月份,年底CPI同比将回升至2%附近,PPI同比将回升至0%以上。

02

历史上PPI同比触底回正期间A股如何表现?

1.A股在类似环境中多现上涨

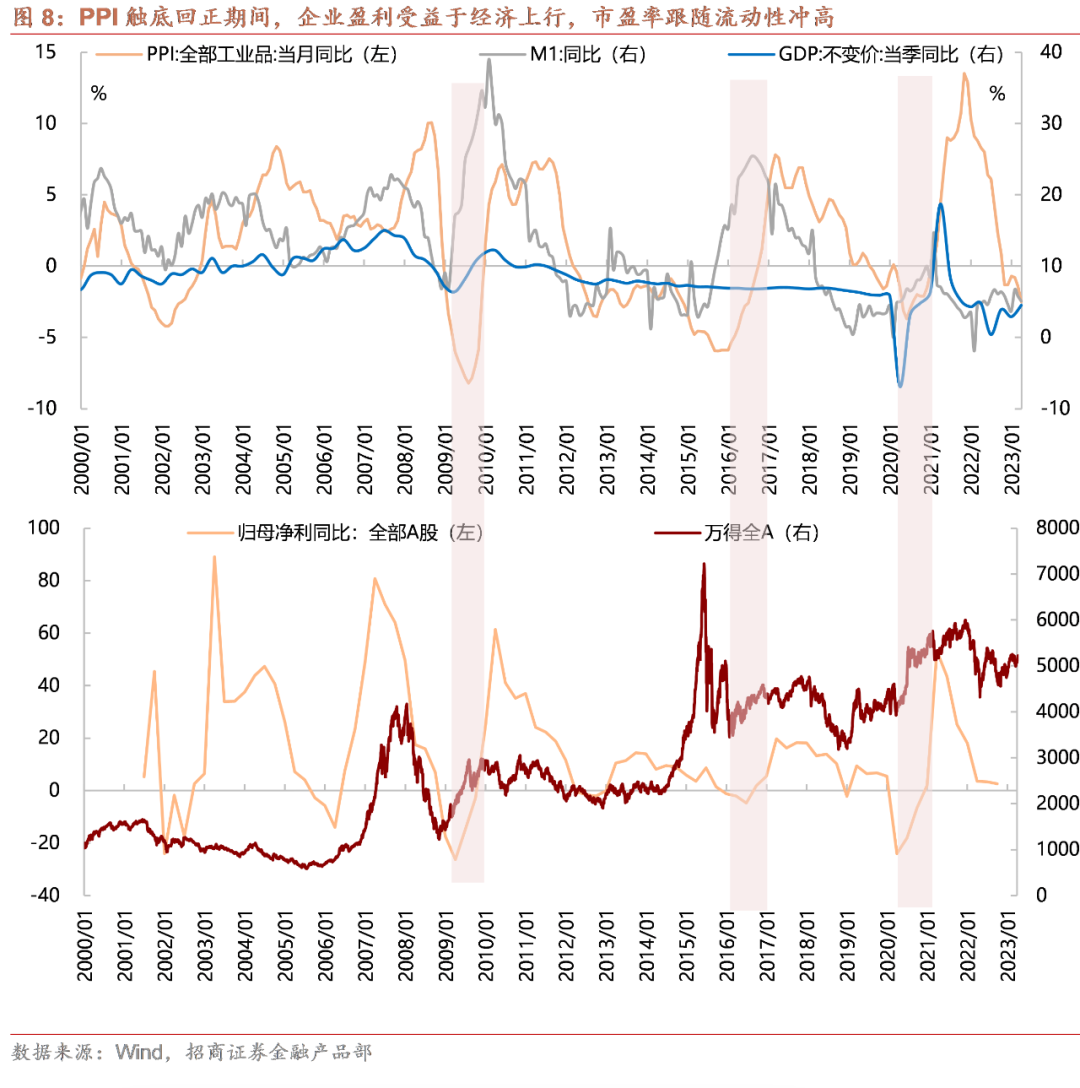

由于经济周期和流动性周期领先于PPI,在PPI触底回正期间,M1增速多数位于上行周期后半段,而GDP同比开始企稳回暖,同时伴随着企业盈利增速的回升,在这一阶段,A股在盈利和流动性驱动下多数呈现上涨。

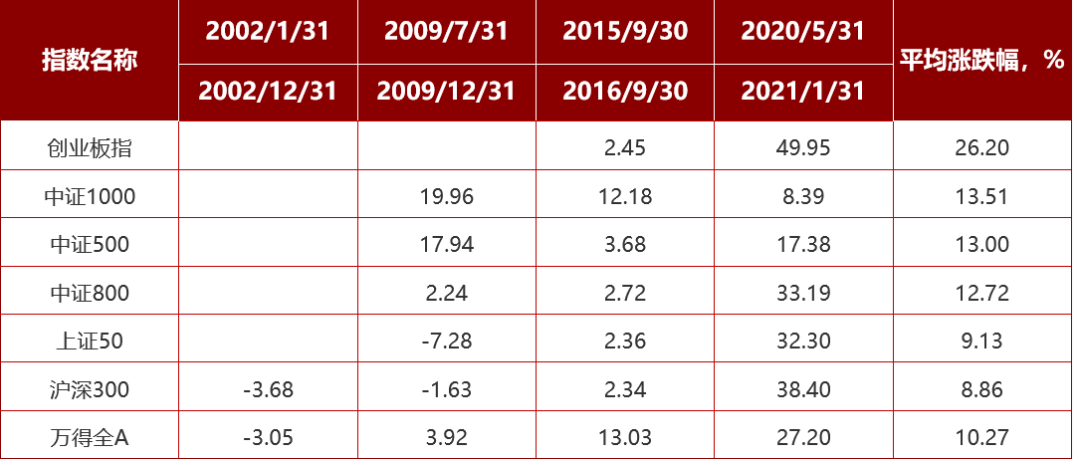

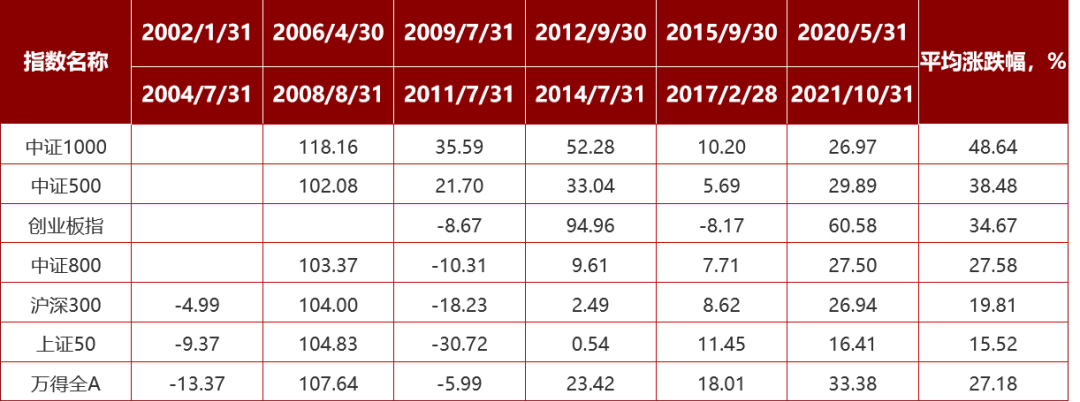

2.中小市值类指数表现好于大盘

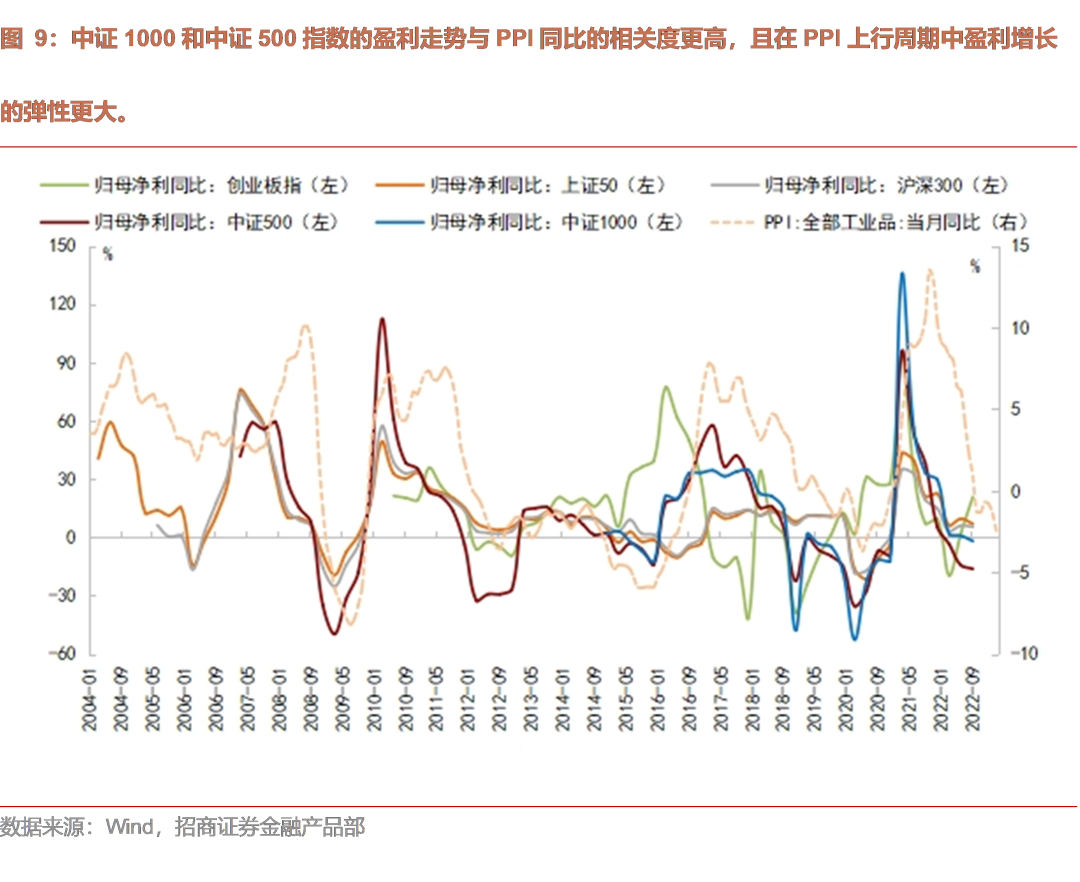

PPI同比从负值低点到0%上方以及整个PPI上行期,中证1000、中证500和创业板指的平均涨幅均位于前列。结合指数盈利与PPI同比的走势,中证1000和中证500指数的盈利走势与PPI同比的相关度更高,且在PPI上行周期中盈利增长的弹性更大。

▍表1:PPI同比从负值低点到0%上方,各宽基指数涨跌幅

数据来源:Wind,招商证券金融产品部

▍表2:PPI同比从低点到高点,各宽基指数涨跌幅

数据来源:Wind,招商证券金融产品部

3.中下游行业表现突出

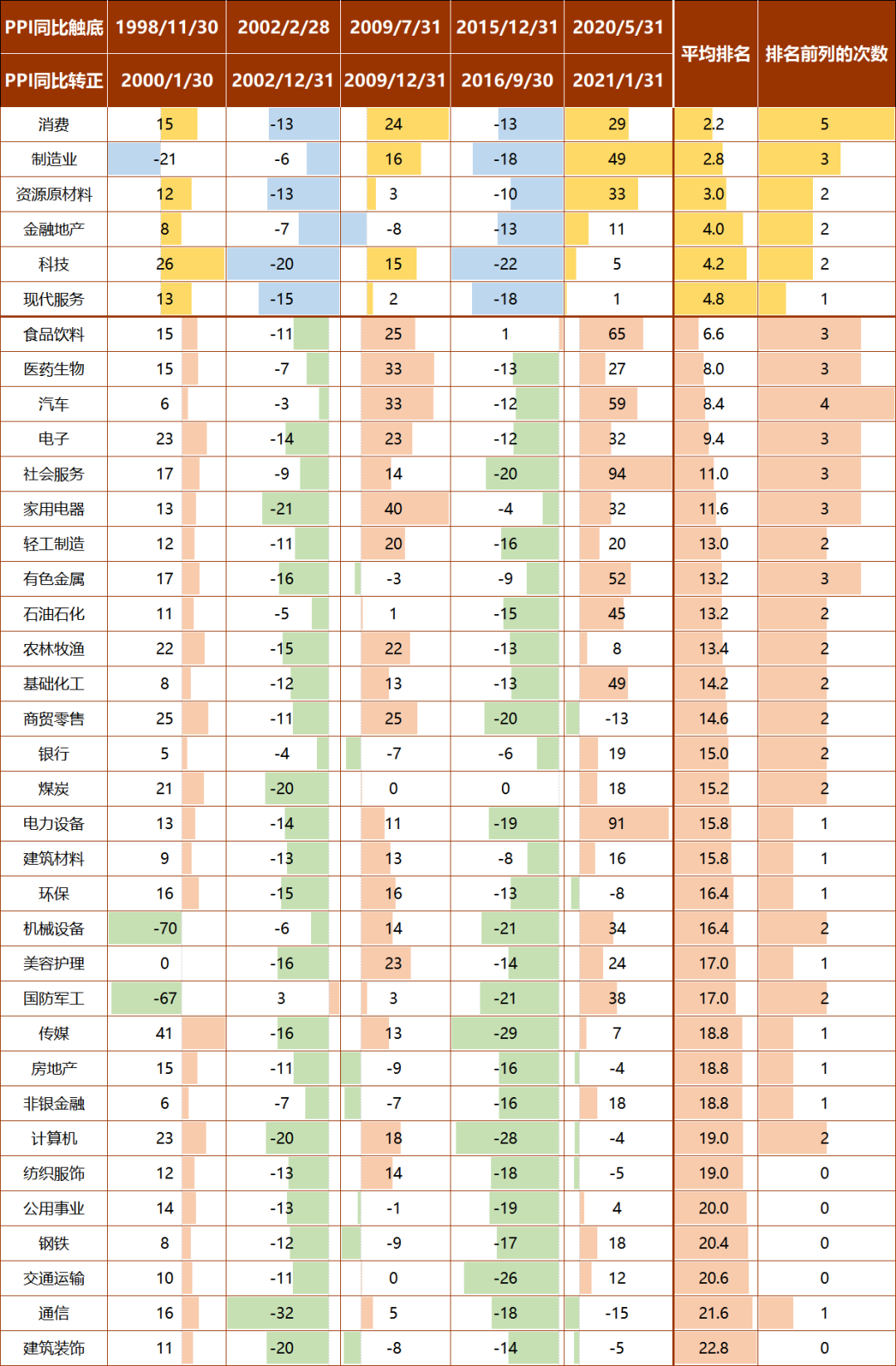

通过历史统计,我们发现在PPI同比从低点回升至转正阶段,消费、制造业、资源品表现居前,而金融、科技、现代服务表现居后。

消费、制造业表现偏强,背后的原因可能在于,在PPI触底至转正阶段,往往也伴随着经济的企稳回暖,行业景气底部复苏,而该阶段PPI同比虽然在回升,但仍为负增长,因此生产资料价格暂未对中下游行业造成成本压力,在财务指标上体现为营收增速触底回暖,但毛利率仍处于相对高位,因此这一阶段消费、制造业盈利修复动能相对偏强。

资源原材料行业,虽然资源品价格与PPI高度相关,但在PPI同比上行但仍负增长阶段,资源品表现相对分化,例如与制造业更相关的有色金属、化工表现相对偏强。

科技、金融地产、现代服务,这些行业对原材料的敏感度相对较低,细分领域表现的强弱与产业链景气、市场风格等因素挂钩。

▍表3:PPI同比从低点至转正阶段各行业板块表现

注:大类板块排名前列指涨跌幅在6大板块中排名前3。

一级行业排名前列指涨跌幅在30个一级行业中排名前1/3。

数据来源:Wind,招商证券金融产品部

03

总结

综上所述,我们认为当前国内宏观环境并非通缩状态,CPI、PPI增速回落大概率已接近尾声,新一轮上行周期即将开启,历史上在物价指数同比触底回升初期,A股大多有较好表现。

综合相似环境中的历史规律,以及当前行业景气以及估值和交易拥挤度,我们认为可逐步关注中游制造、下游消费及金融行业的投资机会,例如地产竣工产业链(家电、消费建材)、医药、新能源、军工、非银金融等行业。

此外,对于短期交易热度过高,但中期基本面景气有望步入上行周期的半导体,若后续交易热度降温后亦可考虑逢低再度布局。

风险提示:

海外流动性收缩超预期,中美博弈升级,国内经济复苏不及预期,地缘政治风险升温,行业政策变化超预期。

免责声明

本报告由招商证券股份有限公司(以下简称“本公司”)编制。本公司具有中国证监会许可的证券投资咨询业务资格。本报告基于合法取得的信息,但本公司对这些信息的准确性和完整性不作任何保证。本报告所包含的分析基于各种假设,不同假设可能导致分析结果出现重大不同。报告中的内容和意见仅供参考,并不构成对所述证券买卖的出价,在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议。除法律或规则规定必须承担的责任外,本公司及其雇员不对使用本报告及其内容所引发的任何直接或间接损失负任何责任。本公司或关联机构可能会持有报告中所提到的公司所发行的证券头寸并进行交易,还可能为这些公司提供或争取提供投资银行业务服务。客户应当考虑到本公司可能存在可能影响本报告客观性的利益冲突。

本报告版权归本公司所有。本公司保留所有权利。未经本公司事先书面许可,任何机构和个人均不得以任何形式翻版、复制、引用或转载,否则,本公司将保留随时追究其法律责任的权利。